在籍確認なしのカードローン13社!職場への電話連絡なしでキャッシングする方法

※本記事はプロモーションを含みます。

在籍確認なしのカードローンでは書類の提出により勤務先からの電話連絡を回避でき、会社への連絡なしでキャッシングできます。

貸金業法により「在籍確認なし」にはできず、カードローン会社から職場に電話連絡があるのが一般的です。

ただし書類確認か原則電話連絡による在籍確認なしのカードローンなら、会社からの電話連絡なしで借りられます。

本記事では勤務先への電話によって借入がバレたくない人に、在籍確認なしのカードローンを電話連絡の回避方法と合わせて紹介していきます。

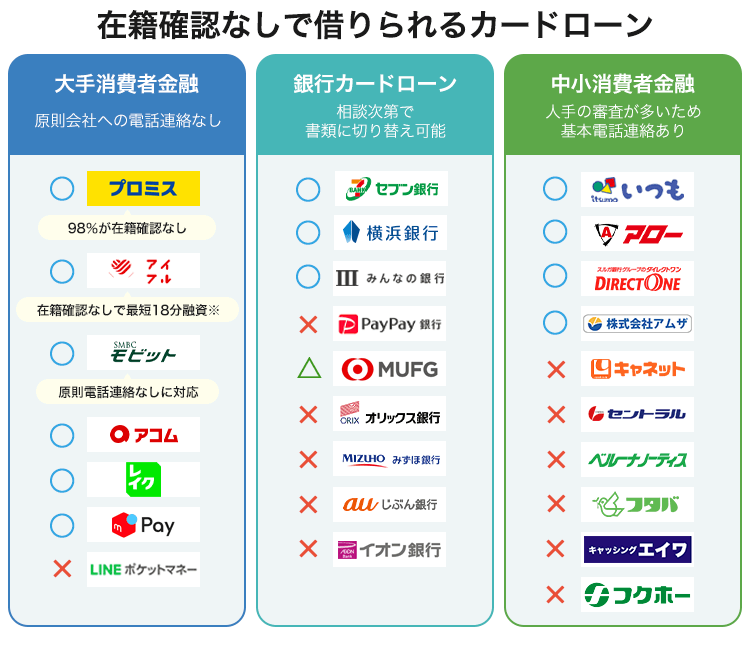

カードローンによって在籍確認の有無が異なるため、確実に職場への電話連絡を避けたいなら「原則電話連絡なし」の記載があるところを選びましょう。

原則として、電話連絡による在籍確認なしでのキャッシングができるカードローンは以下の通りです。

在籍確認なしの消費者金融は審査が甘いわけではなく、審査を早める目的で職場への電話連絡を原則なしとしており、Webから申し込むことで電話を避けられます。

電話連絡なしのカードローンとはいえ、審査が甘いキャッシングはないと覚えておきましょう。

在籍確認なしで借りる方法

- 原則電話での在籍確認なしのカードローンへ申し込む

- 電話連絡の代わりに書類による在籍確認を希望して電話連絡なしにしてもらう

- 1~50万円の少額融資で電話による在籍確認を回避する

電話連絡なしで借りる確率を上げるにはWeb完結対応のカードローンへ申し込む

在籍確認の電話連絡をなしにする確率を上げるには、Web完結申込に対応しているカードローンに申し込むのがポイントです。

「Web申込」を電話連絡なしの条件としているカードローンも多く、確実に電話連絡を避けたいならスマホやPCで公式サイトから申し込んで書類をアップロードしましょう。

また原則電話連絡なしではないローン会社でも、コールセンターでの相談で在籍確認なしのキャッシングができるところも。

くわえて1~50万円の少額融資なら在籍確認なしにしやすい傾向です。

在籍確認なしカードローン13社と勤務先への電話連絡を回避する方法について解説します。

目次

- 在籍確認なしのカードローン13社なら電話なしにできる

- アコムでは勤務先を証明できる書類提出で電話なし

- SMBCモビットは原則電話連絡なしで借入可能

- レイクも電話連絡なし!必要でも同意なく電話しない

- プロミスは公式チャットで原則電話連絡を行っていないと回答

- アイフルは原則電話確認なしのWeb完結かつ即日融資が可能

- メルペイスマートマネーはメルカリの利用していれば会社への確認なし

- セブン銀行カードローンは在籍確認不要で借りられる

- 横浜銀行カードローンは申込直後に相談すれば書類提出で対応

- 街金「いつも」はバレるのが心配な人に対して細やかなサービスを提供

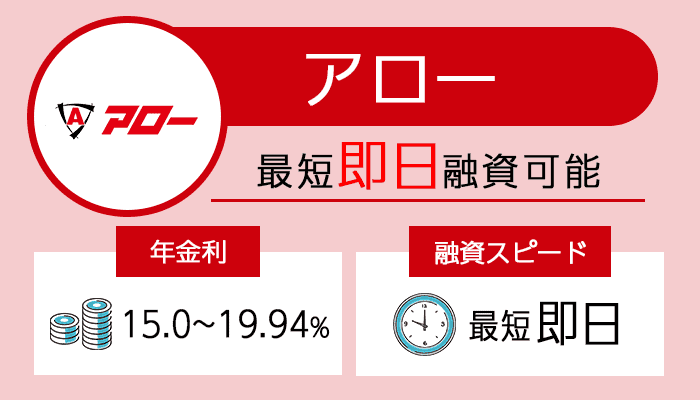

- アローは優れた対応スピードで勤務先への電話も原則なし

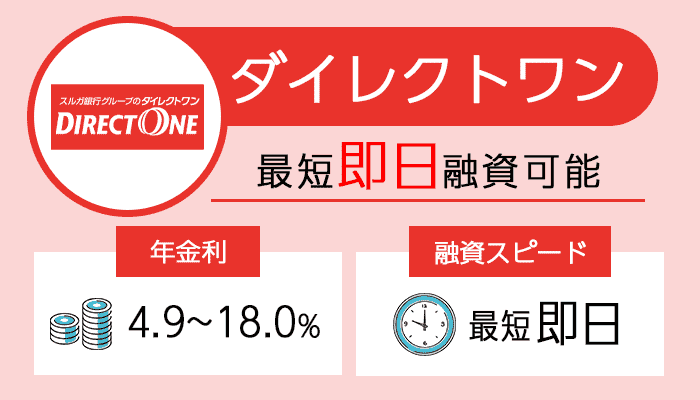

- ダイレクトワンは原則として勤務先への連絡を行わない

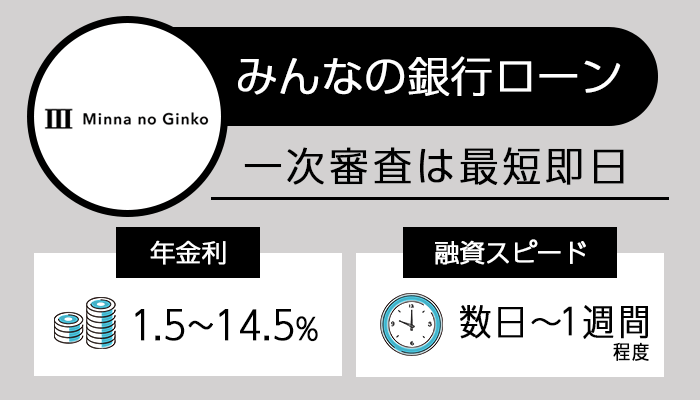

- みんなの銀行ローンは電話なしに手軽な操作で申し込みが完了

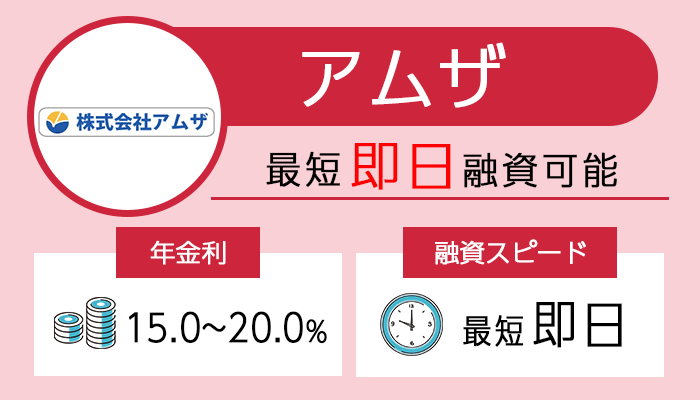

- アムザはプライバシーに配慮して電話を行っていない消費者金融

- 在籍確認なしの銀行カードローンは審査が厳しめに実施される傾向

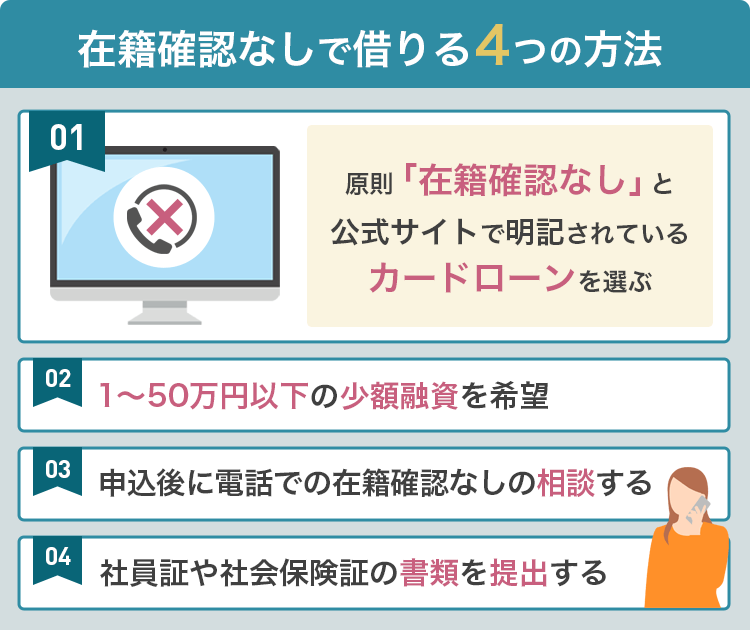

- 在籍確認なしで借りる4つの方法

- 在籍確認なしで審査甘いところはある?中小消費者金融でも連絡を回避できない

- 在籍確認の電話を避けられない人の特徴

- 在籍確認なしで借入するには勤務形態と雇用形態が重要視される

- パートやアルバイトは安定収入がないとみなされやすく在籍確認を避けにくい

- 専業主婦が申し込んでも旦那の会社への在籍確認は行われない

- 学生がカードローンを利用する際は在籍確認は本人が対応する

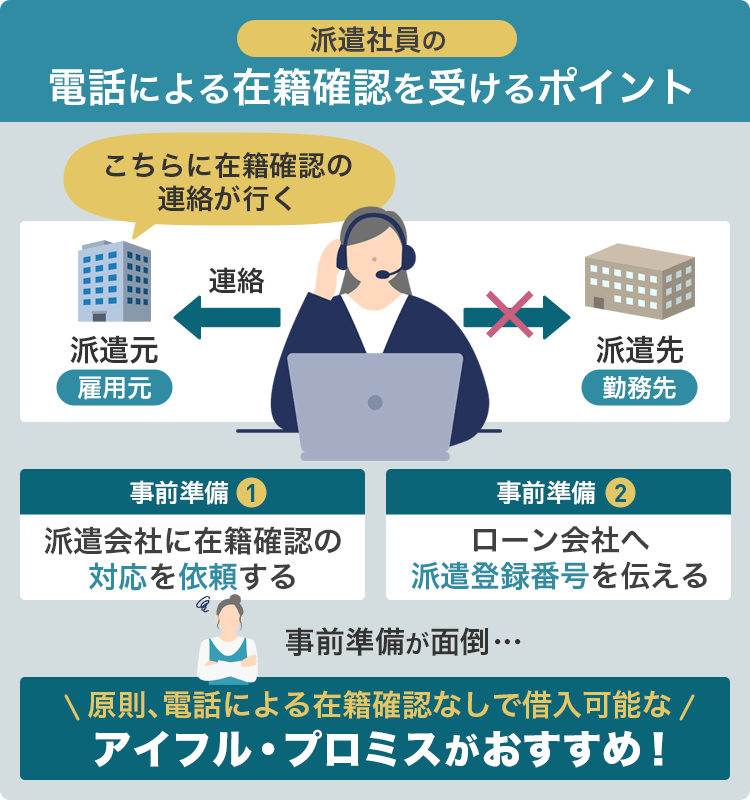

- 派遣社員の在籍確認では雇用元の派遣会社に連絡が入る!事前申告を求める会社もあり

- 在宅勤務の人は同じ会社に出勤している人の有無で対応が変わる

- 新入社員や転職直後の社員が申し込む場合は事前の周知が重要

- 自営業者は固定電話で事務所が存在していることの証明になる

- 部署が多い会社に勤務している場合は直通の電話番号で申し込むと取り次ぎやすい

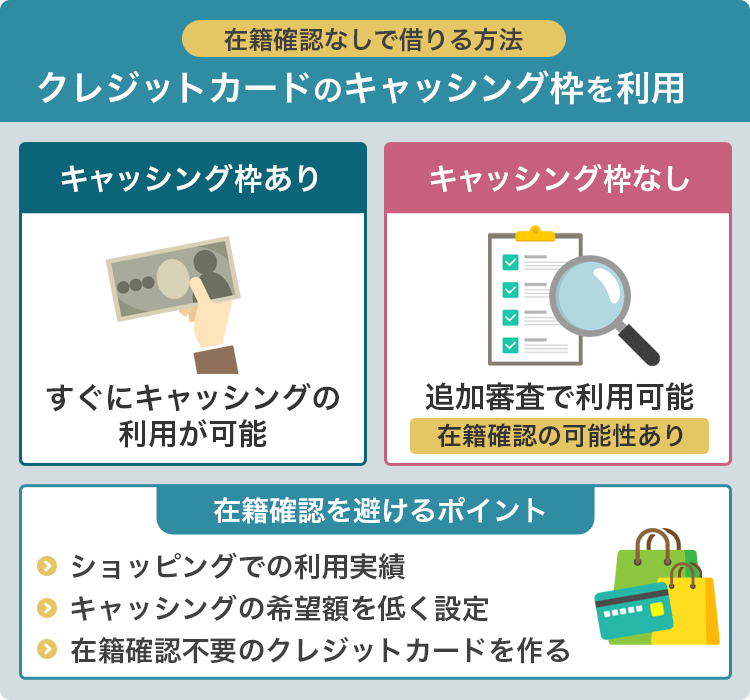

- 所持しているクレジットカードでキャッシング枠の申請を行っているか確認する

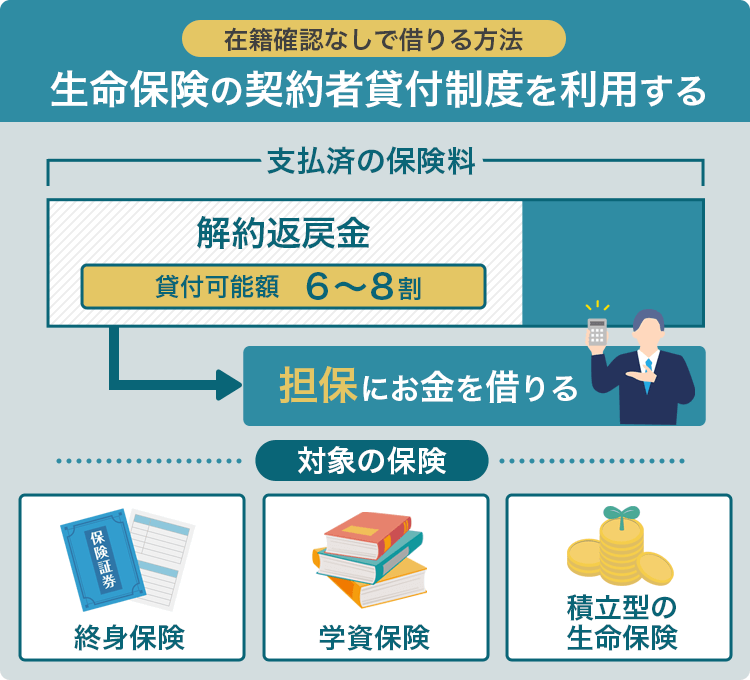

- 生命保険の解約金を担保にする制度では勤務先への電話連絡が行われない

- 働き始めの社会人1年目でも給料明細を提出すれば借入できる可能性あり

- 職場が休みの日に申し込みたい場合は借入先に相談すると別の方法に替えてもらえる可能性あり

- 在籍確認を回避できない時でも使える対処法

在籍確認なしのカードローン13社なら電話なしにできる

職場への電話を避けたいなら、原則として在籍確認なしで借りれる以下13社のカードローンへ申し込みましょう。

在籍確認なしでキャッシングできるカードローン13社

「在籍確認」自体を回避することはできませんが、職場への電話連絡なしにすればカードローンへの申し込みがバレにくくなります。

在籍確認なしのキャッシングなら、書類を提出して審査通過すれば即日借入も可能です。

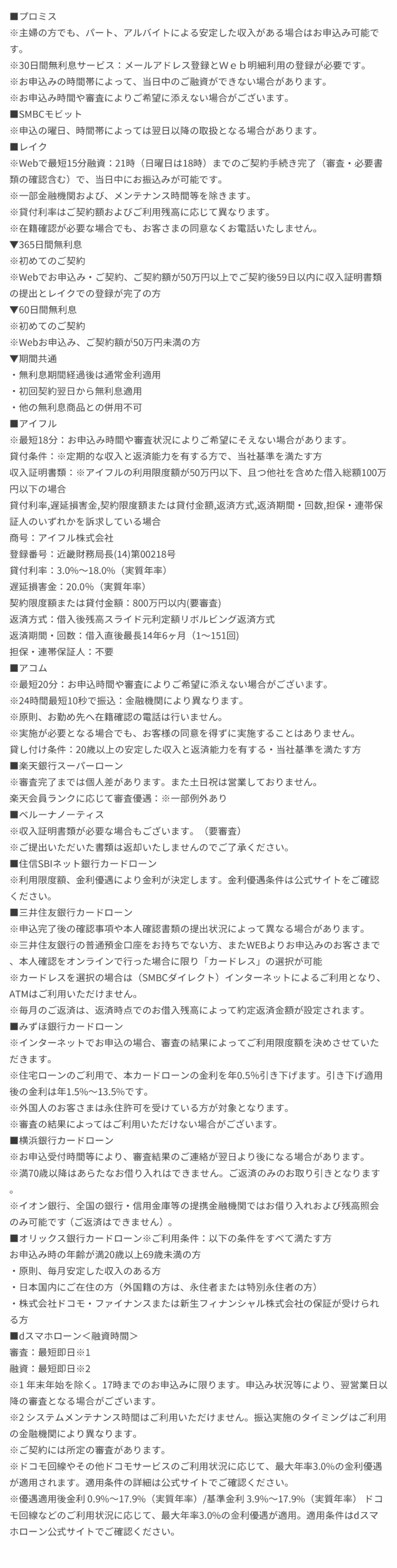

原則電話連絡なしでお金の借り入れに対応している消費者金融は以下のとおりです。

| サービス名 | 公式サイト | 電話連絡 | 金利 |

|---|---|---|---|

アコム アコム |

詳細へ | 原則お勤め先へ在籍確認の電話なし | 年2.4~17.9% |

SMBCモビット SMBCモビット |

詳細へ | 原則なし | 年3.0~18.0% |

レイク レイク |

詳細へ | なし | 年4.5~18.0%※ |

| 詳細へ | 原則なし | 年2.5~18.0% | |

アイフル アイフル |

詳細へ | 原則なし | 年3.0~18.0% |

アコムでは勤務先を証明できる書類提出で電話なし

| 公式サイト | 詳しくはこちら |

|---|---|

| 金利 | 年2.4~17.9% |

| 電話連絡 | 原則お勤め先へ在籍確認の電話なし |

| 審査時間 | 最短20分※ |

アコムも原則としてお勤め先へ在籍確認の電話連絡なしで借り入れできる消費者金融です。

アコムの審査で在籍確認の電話を免除するには、勤務先を証明できる下記の書類提出が必要になります。

- 社員証

- 資格確認書

- 直近1ヶ月以内の給料明細

提出した必要書類に不備があったり、不鮮明で読みにくかったりすると、勤務先の名前が確認できずに職場へ電話連絡が入る可能性があります。

ただし職場への電話連絡が必要なときには、事前に必ず申込者にも連絡が入る仕組みです。

いきなり勤務先へ電話されることはないため、職場へ借り入れがバレたくない人も事前に対策できます。

在籍確認なしでアコムに申し込む方法

- アコム公式Webサイトアコム公式Webサイトから申し込みを進める

- 必要な情報を申し込みフォームの内容に従って入力

- 免許証など本人を確認できる書類の提出を行う

アコムの詳細はこちら

※諸条件あり

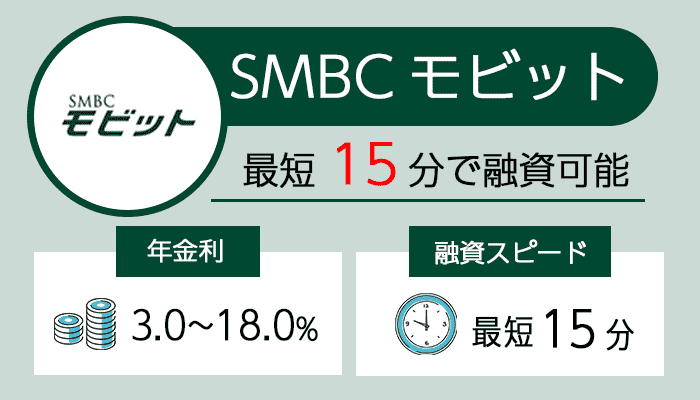

SMBCモビットは原則電話連絡なしで借入可能

| 公式サイト | 詳しくはこちら |

|---|---|

| 金利 | 年3.0~18.0% |

| 電話連絡 | 原則なし |

| 審査時間 | 最短15分※ |

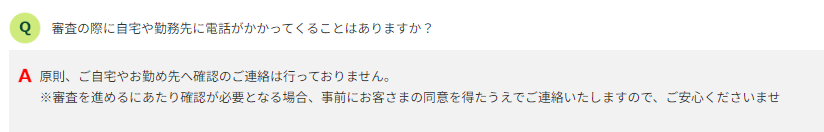

SMBCモビットは、最近原則電話連絡なしで借り入れできるようになりました。

実際に公式サイトを確認すると『原則、自宅や勤め先への連絡は行っていない』と記載されています。

SMBCモビットではカードが不要なカードレスと郵送物なしに対応しており、借り入れから返済まで徹底してバレずに利用できます。

原則職場への電話連絡なしで消費者金融を利用できるため、職場と家族に知られると都合が悪い人に最適です。

SMBCモビットの詳細はこちら

※ 10秒簡易審査後に続けて本審査まで進めておくと、スムーズに手続きが完了します。

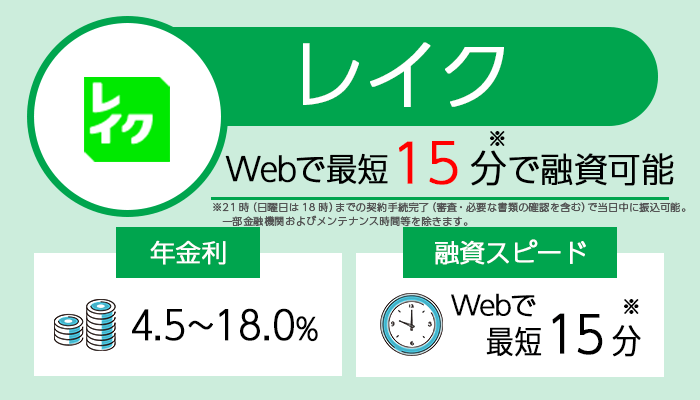

レイクも電話連絡なし!必要でも同意なく電話しない

| 金利 | 年4.5~18.0%※ |

|---|---|

| 電話連絡 | なし |

| 審査時間 | 最短15秒 |

レイクも自宅や会社への電話連絡がない在籍確認なしのカードローンです。

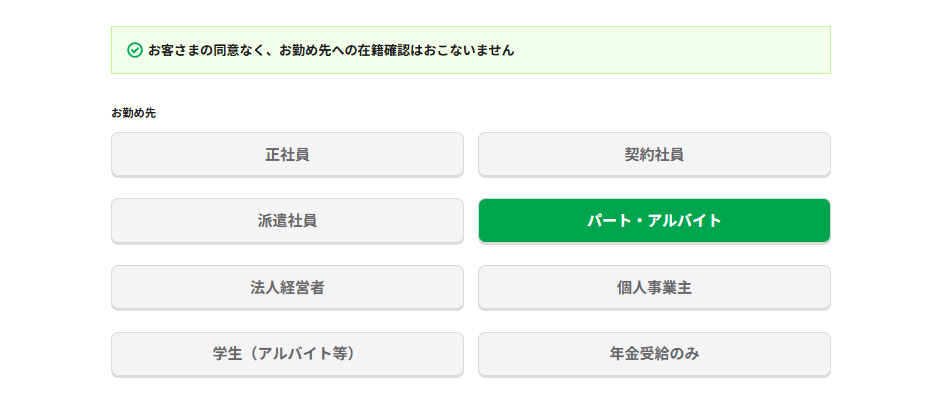

レイクの申込画面にも「お客さまの同意なく、お勤め先への在籍確認はおこないません」と記載があります。

申し込みで提出した書類に不備や追加で確認事項があった時のみ電話がかかってきますが、電話が必要な場合でも、本人の同意なく電話連絡が行われることはありません。

電話がある際はレイクからの着信だと気づかれないように、以下のような工夫でプライバシーに配慮してくれます。

- 申込者以外には「レイク」「新生フィナンシャル」の名前を出さずに連絡

- 発信専用の番号もしくは非通知での連絡

- 担当者の個人名で連絡

会社への電話連絡が実施されない場合でも、申込時に入力した勤務先での在籍状況は調べられます。

申込時のミスや虚偽はすぐにバレるので、会社への在籍連絡がなくても正しい会社名や在籍状況を申告しましょう。

レイクでは、在籍確認の電話が必要な際、担当者の性別を指定可能です。

普段、女性との対応が多い業種の場合、男性からの電話に違和感を覚える人も多いはず。

そういった場合でも、女性の担当者に電話してもらうように事前にお願いしておくと、ローン担当者であるとバレにくいです。

確認の連絡自体どうしても避けてほしい場合は、レイクのフリーダイヤルへ相談して書類提出で済ますこともできます。

0120-09-09-09

レイクに在籍確認なしで申し込む方法

- レイクのHPにアクセスして申込ボタンを押す

- 申込フォームに必要な情報を入力

- 本人確認書類を提出

レイクの詳細はこちら

必要書類:運転免許証等

収入証明(契約額に応じて新生フィナンシャルが必要とする場合)

年収証明(書)・所得証明(書)

融資限度額:1万円~500万円

申込資格:満年齢20歳以上70歳以下の国内に居住する方で日本の永住権を取得されている方

安定した収入のある方(パート・アルバイトの収入も可)

>>貸付条件はこちら

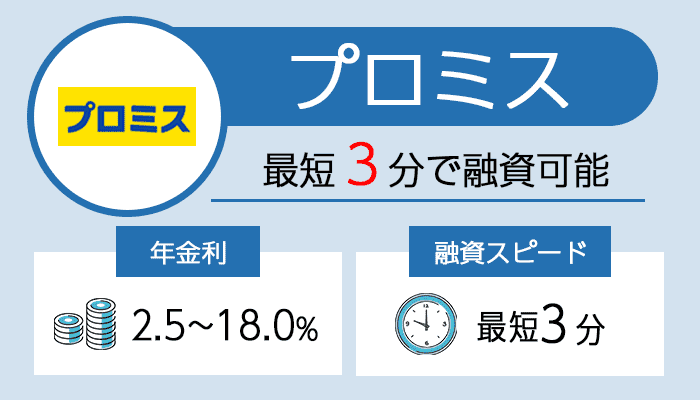

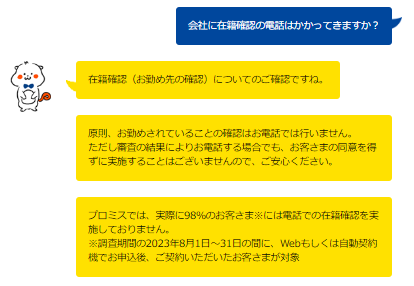

プロミスは公式チャットで原則電話連絡を行っていないと回答

| 公式サイト | 詳しくはこちら |

|---|---|

| 金利 | 年2.5~18.0% |

| 電話連絡 | 原則なし |

| 審査時間 | 最短3分※ |

プロミスは、原則在籍確認の電話連絡なしでお金を借りられるカードローンです。

以前は在籍確認が必要でしたが、プロミスの公式チャットで確認をすると「原則として電話連絡を行っていない」との回答がありました。

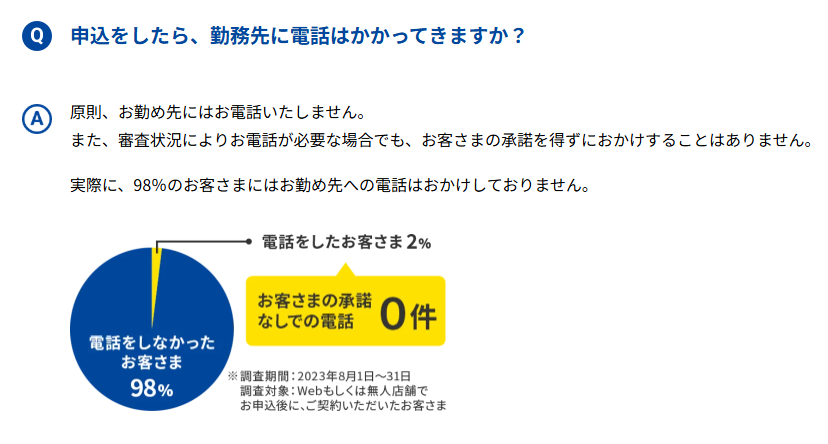

現にプロミスでは「98%のお客様に在籍確認を実施していない」※とのこと。

※2023年8月1日~31日にプロミスのWeb・自動契約機を介して契約した人が対象

公式サイトにも「勤務先に電話がかかってくるか?」の質問に対し、「実際に98%のお客様に在籍確認を実施していない」との回答が記載されていました。

過去に数回の延滞があったり、他社で複数借り入れている状況でなければ、よほどのことがない限り書類で在籍確認が完了すると思っておいて良いでしょう。

プロミスに在籍確認なしで申し込む

プロミスでは審査の結果、万が一電話連絡が必要になった場合でも、電話連絡を行う前に申込者への確認が行われます。

離席している間にプロミスから電話がかかってきてしまい、会社の人にバレてしまうようなリスクはありません。

合わせて電話を行う際も担当者の個人名で行ってくれるのがポイント。

実際にプロミスの申し込みフォームにも、「プロミスの名前でご連絡することはありません」と記載されています。

プロミスの名前を語らなければよほど怪しまれることもないので、仮に離席していて電話が取れなかったとしてもバレるリスクはほとんどないでしょう。

プロミスは女性向けのレディースローンを提供しており、同様に在籍確認なしに対応しています。

レディースローンなら必ず女性オペレーターが対応してくれるため、プロミスでの在籍確認について不安があるときは事前にオペレーターへ相談してみましょう。

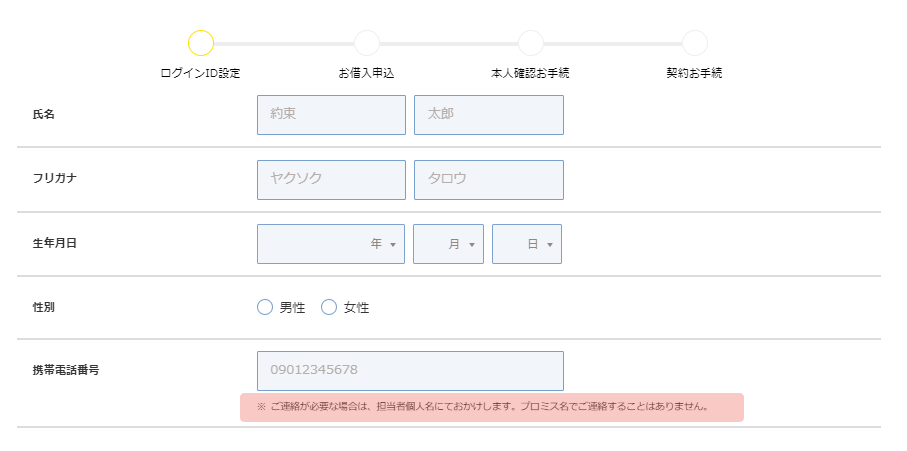

プロミスへ在籍確認なしで申し込む方法

- プロミスの公式Webサイトプロミスの公式Webサイトから申し込む

- 申し込みフォームの内容に従って入力する

- 金融機関口座またはアプリで本人確認を行う

プロミスに在籍確認なしで申し込む

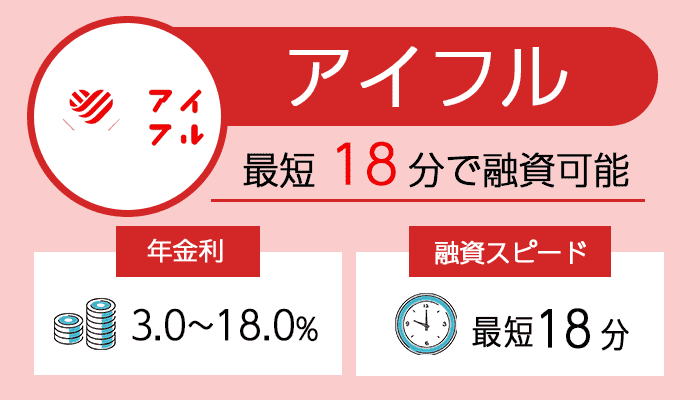

アイフルは原則電話確認なしのWeb完結かつ即日融資が可能

| 公式サイト | 詳しくはこちら |

|---|---|

| 金利 | 年3.0~18.0% |

| 電話連絡 | 原則なし |

| 審査時間 | 最短18分※ |

アイフルも同様に、在籍確認による自宅や職場への電話連絡を原則対応していない消費者金融カードローンです。

在籍確認なしのカードローンのため、Web完結で最短18分※の即日融資に対応しており、少しでも早く借りたい人にも向いています。

アイフル公式サイトの申し込みフォームを見ると、「原則、勤務先に電話しません」との記載があります。

実際にアイフルでは、申し込んだ人のうち全体の0.9%のみにしか在籍確認を実施していないのも特徴のひとつ。

100人に1人いるかいないかの割合なので、会社への電話連絡はほぼないと言ってよいでしょう。

アイフルへ在籍確認なしで申し込む方法

- アイフル公式Webサイトアイフル公式Webサイトから申し込む

- 自分の携帯番号を連絡先にしておく

- 不安な人は申込後に、フリーコールに電話して書類提出に変更できないか打診する

アイフルに在籍確認なしで申し込む

>>運営者情報を確認

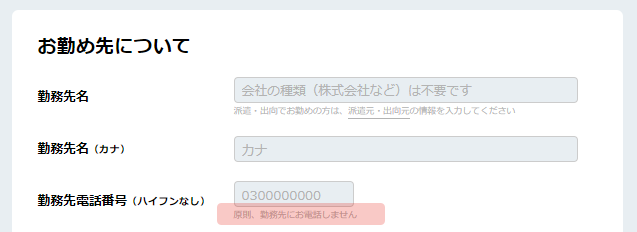

メルペイスマートマネーはメルカリの利用していれば会社への確認なし

| 金利 | 3.0~15.0% |

|---|---|

| 電話連絡 | なし |

| 審査時間 | 最短3分 |

メルペイスマートマネーは、メルカリのアプリを介して利用できるローンで、申し込みから融資までメルカリアプリで完結します。

ローンの審査においてメルカリとメルペイの利用実績を重要視しているため、会社への在籍確認なしになるのが特徴です。

そのためメルカリを一度も利用したことがない人は、まずは本人確認が必要となります。

会社への電話連絡こそないものの、メルカリの本人確認は数時間~数日かかるため、即日融資は難しくなります。

メルペイスマートマネーはメルペイのみで借り入れから返済まで利用可能なため、ローンカードはいりません。

ローンの契約書もアプリ上で管理されるため、郵便物が送られず家族にバレる心配がありません。

ただしメルペイスマートマネーは、スマホATM取引での対応ができない点に要注意。

すぐにお金が必要でもその場で現金を受け取ることは不可能なため、消費者金融を利用しましょう。

セブン銀行カードローンは在籍確認不要で借りられる

| 金利 | 12.0~15.0% |

|---|---|

| 電話連絡 | なし |

| 審査時間 | 最短翌日 |

消費者金融と比較して厳しめに審査される銀行カードローンでは、在籍確認の電話連絡が必須となっているところが多いです。

そんな中、銀行カードローンの中で唯一在籍確認の電話連絡なしをうたっているのがセブン銀行カードローン。

ローンサービスの審査にあたって、登録の電話や勤務先に電話連絡はありますか。

原則としてご連絡することはありませんが、場合によってはご連絡することがあります。

引用:セブン銀行カードローン

原則として在籍確認なしのカードローンとなっており、セブン銀行側で電話連絡が必要となった場合のみ連絡があります。

消費者金融と比較すると低めに上限金利が設定されており、プロミスやアイフルと比べると3.0%ほど差があります。

金利が3.0%も違う場合、2年かけて30万円を返済した時の利息が約9,000円も安くなります。

30万円を24ヶ月で返済した場合の利息

| 借入先 | 適用金利 | 利息総額 |

|---|---|---|

| アイフル | 18.0% | 約58,000円 |

| セブン銀行カードローン | 15.0% | 約49,000円 |

返済時の負担を減らしたいかつ在籍確認をなくしたい場合は、セブン銀行カードローンが最適です。

ただしセブン銀行カードローンでは最短翌日での融資を行っており即日融資は不可能です。

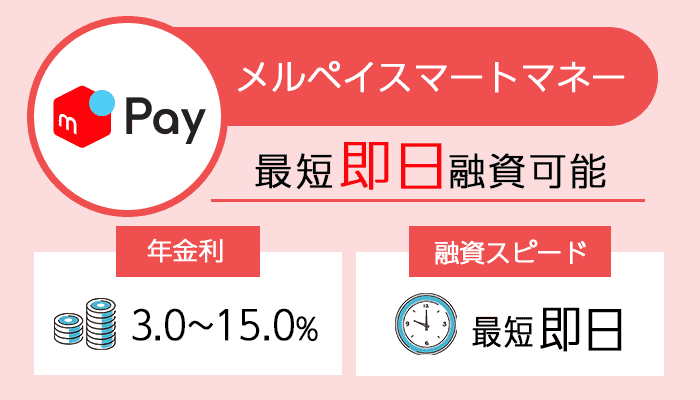

横浜銀行カードローンは申込直後に相談すれば書類提出で対応

| 金利 | 年1.5~14.6%(変動金利) |

|---|---|

| 電話連絡 | あり |

| 審査時間 | 最短即日 |

横浜銀行カードローンでも基本的に電話連絡が行われますが、事情があって電話連絡が難しい場合は、事前相談によって柔軟に対応してくれます。

横浜銀行での在籍確認を電話連絡なしにする方法は、下記の通りです。

- 公式サイトから申し込みをする

- 横浜銀行から登録した番号へ本人確認の電話が入る

- 本人確認の電話で書類への在籍確認の切替可能かを相談する

- 指定された提出方法で在籍証明できる書類を提出する

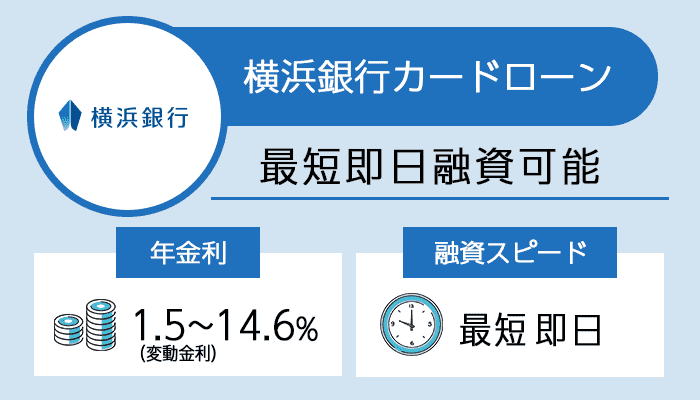

街金「いつも」はバレるのが心配な人に対して細やかなサービスを提供

街金「いつも」は、高知県に1店舗のみ構えている中小消費者金融です。

ローカル局のテレビCMや、自社ATMを設置している地域密着型の消費者金融でありながら、インターネットを通じて借り入れしている利用者が全国各地にいます。

「いつも」は、申込時点では「お断りなく勝手にご連絡する事はございません」と公式ホームページに明記されています。

審査通過後に在籍確認について相談でき、職場や家族にバレるのが心配な人に対して細やかな配慮や対応をしてくれます。

電話での在籍確認が難しい人は、いつもの相談オペレーターに相談すると良いでしょう。

「いつも」の相談オペレーター

フリーダイヤル:0120-889-126

受付時間:平日9:30~18:00

アローは優れた対応スピードで勤務先への電話も原則なし

アローの特徴は中小消費者金融の中でも優れた対応スピードです。

審査は最短45分と大手消費者金融並みですが、原則として勤務先への在籍確認の電話は行われていません。

アローは大手のような数字をもとにした一律の審査とは異なり、個別の事情に合わせた審査が実施されています。

在籍確認についても電話ではなく、書類確認によって完結するケースがほとんどです。

申込内容に不明点がある場合や確認が必要と判断された場合には、例外的に連絡が入る可能性もあるので注意しましょう。

アローでは以下のコピー1部(最新のもの)が、収入証明書類として指定されています。

- 源泉徴収票

- 給料明細(直近2ヶ月分)

- 所得証明書

- 確定申告書

賞与の明細書(1年以内のもの)も手元にある場合は審査が有利になる可能性があるため、併せて提出しましょう。

ダイレクトワンは原則として勤務先への連絡を行わない

ダイレクトワンでは、原則として勤務先への在籍確認の電話は行われないと公式サイトに記載されています。

Q:勤務先に在籍確認の電話がかかってくることはありますか?

A:原則、電話で在籍確認は行っておりません。ご申告内容や書類にて確認させていただいております。電話での在籍確認が必要な場合は、事前にお客さまの同意をいただいております。

引用元:よくあるご質問|ダイレクトワン

職場のみならず、家族にもバレたくない人はダイレクトワンへの申し込みは検討しやすいでしょう。

ただし、申込内容に不明点がある場合など、電話での在籍確認が必要と判断された場合には、事前に本人の同意を得たうえで連絡が行われます。

在籍確認が必要なケースでも、事前に相談できるため、周囲に配慮した形で対応してもらえる点は安心材料といえます。

みんなの銀行ローンは電話なしに手軽な操作で申し込みが完了

みんなの銀行ローンは以下の情報を入力するだけの手軽な操作で申し込めて、原則在籍確認の電話はありません。

- 勤め先情報の入力

- 年収の申告

申し込みの際に入力する項目は2点のみで、時間や手間をかけずにローン審査を受けたい人にぴったり。

申し込み後は最短即日金利や利用限度額が提示され、本審査も早ければ当日中に完了します。

借り入れもアプリから金額を入力するだけで普通預金口座に振り込まれ、すべての操作をアプリ1つで完結可能です。

公式サイトを確認すると、原則在籍確認の電話は行わないと記載されています。

Q.ローン申込時、勤務先に在籍確認の電話はかかってきますか

A.申込時に勤務先に電話することはありません。ただし、支払いが滞る等の理由により当行よりご連絡が必要と判断した場合には、勤務先に連絡する場合があります。

引用元:よくあるご質問│みんなの銀行

申込時には電話連絡を避けられても、延滞して携帯電話にも連絡がつかないといったときは勤務先に連絡が入る可能性も。

電話連絡を避けるには、契約後も返済管理もしっかり行いましょう。

みんなの銀行ローンは返済方法も手軽で、毎月自動引き落としで返済できるので、残高の管理を忘れなければ延滞の心配はありません。

残高不足が不安な人は期日前に返済を行うと、延滞により勤務先に連絡が入るリスクを減らせます。

在籍確認なしと手続きの手軽さを両立させたい人はみんなの銀行ローンを利用しましょう。

アムザはプライバシーに配慮して電話を行っていない消費者金融

アムザは申込者のプライバシーに配慮し、電話連絡を実施していない消費者金融です。

Web完結申込を選べば審査結果はPCメールあてに届き、在籍確認の電話も郵送物もありません。

自宅への電話連絡も避けられるので、勤務先の同僚にも家族にも内緒で借りたい人が利用しやすいです。

引用元:アムザ

ただし在籍確認を避けるには、本人確認ができる運転免許証やマイナンバーカードの提出が必須です。

アムザは幅広いローン商品を取り扱っていて、フリーローン以外に以下のローンも利用できます。

- レディースローン

- 学生ローン

レディースローンはパートやアルバイトでも申し込みの対象で、借入額が5万円からと少額の融資にも対応。

借りすぎが不安、パートなので審査が不安といった女性の悩みを解消しやすいです。

学生ローンは本人確認書類に学生証も利用でき、融資上限額が20万円までと高額の借り入れで返済に悩まされる心配がありません。

プライバシー重視で在籍確認の電話を避けられる可能性の高い消費者金融が希望なら、アムザに申し込みましょう。

在籍確認なしの銀行カードローンは審査が厳しめに実施される傾向

審査が厳しめに行われる銀行カードローンでは在籍確認を避けるのが難しいです。

銀行カードローンでは過去に、返済能力を超えた金額を貸し付ける行為が問題となりました。

それにより2017年以降は借りても返済しきれない「貸し倒れ」を防ぐ目的で、審査の基準を厳しく引き上げています。

金融庁では、銀行における融資審査の厳格化を徹底し、業務運営の適正化を推進するため、銀行カードローンに関する検査の実施、(平成30年1月「銀行カードローン検査 中間とりまとめ」公表)や、検査実施先以外の銀行における実態把握及び検査実施先の銀行における業務運営の見直しの状況の確認(平成30年8月「銀行カードローンの実態調査結果」公表)といった取組みを進めてきたところです。

お金を借りた後に返済できるかどうかの調査も徹底して厳しく行っているため、電話による在籍確認がほぼ行われます。

プロミスやアイフルといった消費者金融のように、「在籍確認を原則なし」と明記しているのはセブン銀行カードローンのみです。

| 銀行名 | 電話での在籍確認の有無 |

|---|---|

| セブン銀行 | ○原則電話無し |

| 三菱UFJ銀行 | △相談により書類提出で代替可能 |

| みずほ銀行 | △相談可能 |

| 楽天銀行 | ×電話あり(専業主婦の場合は無し) |

| イオン銀行 | ×電話あり |

在籍確認そのものを免除することはできませんが、中には相談すれば書類提出への変更を受け付けている銀行もあります。

たとえば三菱UFJ銀行のカードローン「バンクイック」では、申込後にオペレーターに電話することで書類提出での在籍確認に変更できる可能性も。

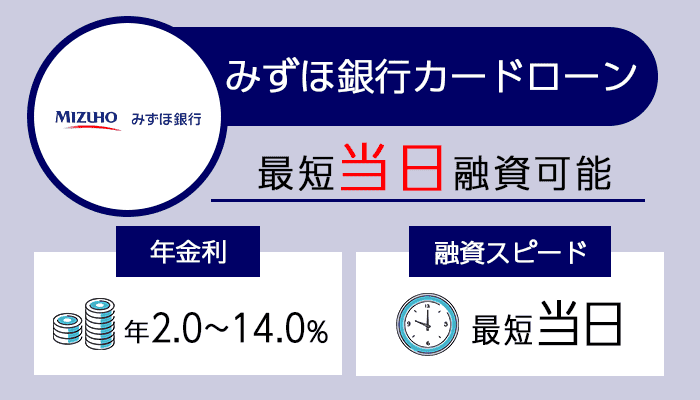

みずほ銀行カードローンは、電話連絡に不安があるときは相談可能としています。

ただし必ず電話連絡なしにできるわけではなく、あくまでも相談すれば可能なだけなので、確実に電話連絡を避けたいなら消費者金融を選ぶ方が確率は上がるでしょう。

銀行カードローンは利息の負担は少なく借り入れ可能ですが、電話での連絡を避けたい人には向いていません。

みずほ銀行カードローンは電話連絡で在籍確認がある!回避したい事情があれば相談は可能

| 金利 | 年2.0~14.0%※ |

|---|---|

| 電話連絡 | あり |

| 審査時間 | Web:最短当日、店頭: 翌々営業日以降、 郵送: 申込書到着後、翌々営業日以降 |

みずほ銀行カードローンは、基本的に勤務先への電話連絡によって在籍確認が行われます。

ただし電話連絡をどうしても回避したい事情がある場合は、前もってみずほ銀行カードローンの問い合わせ先に相談しておきましょう。

みずほ銀行カードローン新規申込に関するお問い合わせ

フリーダイヤル:0120-324-555

以下の通りに音声ガイダンスに従って、番号を選択します。

- 新規や増額の申請・審査の状況について(平日9:00~20:00)

- 商品内容・借入残高の確認・返済方法について(平日9:00~17:00)

みずほ銀行は、メガバンクのひとつとして日本全国に支店を持っており、直接相談できるサポートが充実しているので初めての借り入れで不安な人にも向いています。

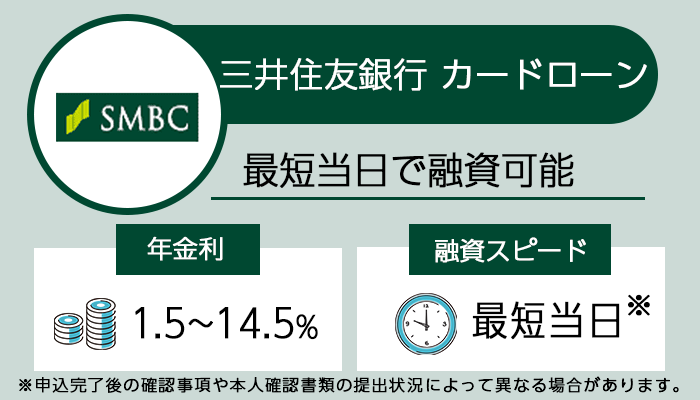

三井住友銀行 カードローンでは在籍確認の相談が可能で銀行名で電話をかけてくれる

| 金利 | 年1.5〜14.5% |

|---|---|

| 電話連絡 | あり 銀行名で勤務先へ連絡 |

| 在籍確認のタイミング | 本審査時 |

| 審査時間 | 最短当日※ |

三井住友銀行のカードローンでは、基本的に「本人の携帯番号または自宅」と「勤務先」に確認連絡が入ります。

公式サイトのQ&Aには、「電話をかけるときは三井住友銀行の銀行名で行われる」旨が明記されています。

銀行名で連絡が来るとローン以外にも何かしらの問い合わせを疑われるため、勤務先への連絡を避けたいと思うはず。

三井住友銀行のように「在籍確認の相談可能」としているカードローンでは、事前に問い合わせておくと安心です。

なお三井住友銀行 カードローンでは、在籍確認ができなかった場合に審査自体が「取り下げ」扱いになる場合があります。

三井住友銀行の審査にあたり「ご留意点」として明記されている点から、在籍確認が審査において重要な項目だと分かります。

勤務先の名称や電話番号の記載に誤りがあると審査が進まないので、申し込む際は正確な申告・入力を心がけましょう。

ネット銀行カードローンは原則勤務先への電話を避けられない

ネットのみで取引可能なため手軽なイメージがあるネット銀行カードローンですが、基本的に在籍確認が行われます。

店舗を構えずにWeb上での取引を行っているものの、扱いとしては一般的な銀行と変わらない金融機関だからです。

カードローンにおいても銀行法に基づいて厳しく審査されるため、「ネット銀行だから在籍確認を避けられる」わけではありません。

審査の際、勤務先への在籍確認はありますか?

審査の一環としてお電話にてご勤務先への在籍確認を行わせていただきます。在籍確認のお電話は、非通知設定・担当者個人名でご連絡いたしますのでご安心ください。※社名を尋ねられた場合、「楽天銀行の○○(担当者名)」とお伝えします。

※非通知拒否設定の場合、電話番号を通知の上お電話させていただきます。 (専業主婦の方は、在籍確認はございません。)

1.カードローンの申し込みをした場合、勤務先や携帯電話に電話がかかってきますか。

カードローンをお申し込みいただきますと、当社へお届けのご勤務先に在籍されているかを確認するため、お電話をさせていただきます。その他にも、ご提出書類の内容をご確認させていただく場合やご融資の内容をご説明させていただくために、お届けいただいたご勤務先や携帯電話にもご連絡する場合がございます。

ご本人さま以外が電話に出た場合でも、カードローンに関するお電話であることは、わからないよう配慮いたします。また、お客さまのお申込情報をお伝えすることはございません。

大手ネット銀行である楽天銀行でも、「在籍確認の電話がある」と記載されています。

ネットバンクは在籍確認を避けるのは難しいため、電話での連絡を回避したい人は利用を控えておきましょう。

楽天銀行スーパーローンの在籍確認は「非通知」でかかり「個人名」で行われる

| 金利 | 年1.9%~14.5% |

|---|---|

| 電話連絡 | あり 電話は「非通知設定」「担当者の個人名」で行われる |

| 在籍確認のタイミング | 申込完了後 |

| 審査時間 | 最短即日 |

楽天銀行スーパーローンは、在籍確認の電話の際に「非通知設定」「担当者の個人名」で行われる旨が記載されています。

非通知設定であれば、コールバックや電話番号の調査で楽天銀行からの電話だと知られる心配がなく、バレる心配はなくなります。

しかし、企業により非通知を拒否設定にしているケースや、電話口で社名を確認するケースも。

楽天銀行のQ&Aによると、「非通知拒否設定の場合、番号の通知の上」で電話をかける、また、「楽天銀行の〇〇(担当者の個人名)」と名乗って電話をかける旨が明記されています。

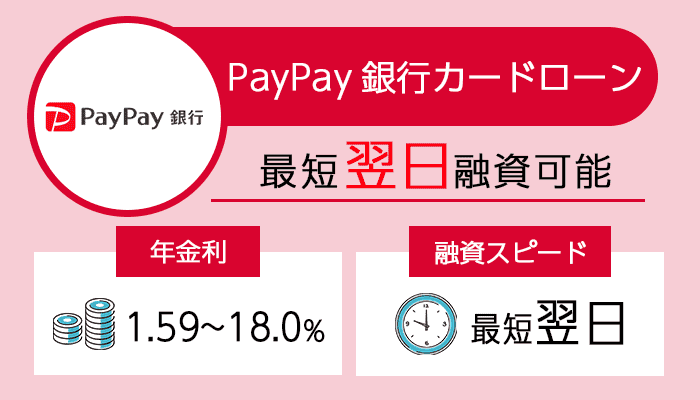

PayPay銀行カードローンは仮審査段階で在籍確認の電話がかかってくる

| 金利 | 1.59~18.0% |

|---|---|

| 電話連絡 | あり |

| 審査時間 | 最短翌営業日 |

PayPay銀行カードローンでは、原則として職場への電話で在籍確認を行っています。

PayPay銀行カードローンの保証会社は、SMBCコンシューマーファイナンスで在籍確認の電話では「銀行名+個人名」を名乗ってくれます。

通常、本審査の時に在籍確認の電話を実施することが多いですが、PayPay銀行カードローンは、仮審査中に実施するのが他にない特徴です。

仮審査段階で会社に電話がかかってしまうので、どうしても勤務先に電話連絡をしないでほしい場合は、仮審査前にコールセンターに相談しましょう。

PayPay銀行カードローンに関する相談ダイヤル

フリーダイヤル0120-321-217

営業時間:平日9:00~17:00(土日祝および12/31~1/3休み)

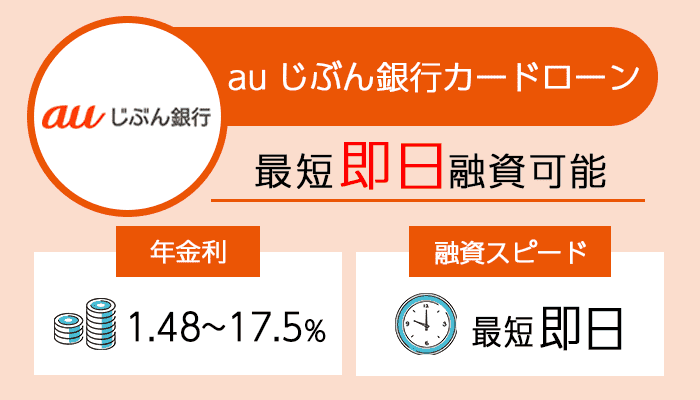

auじぶん銀行カードローンは担当者個人名での連絡を希望できる

| 金利 | 通常(au IDなし):年1.48%~17.5% au限定割 誰でもコース:年1.38%~17.4% 借り換えコース:年0.98%~12.5%※1 |

|---|---|

| 電話連絡 | あり |

| 審査時間 | 最短1時間 |

※1 限度額は100万円の場合のみ

auじぶん銀行カードローンは来店や口座が不要なネットバンクのカードローンで、申し込みから契約までWebで完結できるのが特徴です。

auじぶん銀行カードローンでは、勤務先への在籍確認が申し込みの手続き中に電話で行われます。

電話連絡を完全になしにはできないため、会社にバレたくないのであれば、auじぶん銀行ローンセンターへ「個人名での連絡」を希望しましょう。

auじぶん銀行カードローン新規お申込みに関するお問い合わせはこちら

フリーダイヤル0120-926-800

受付時間:平日9:00~20:00/土日祝9:00~17:00

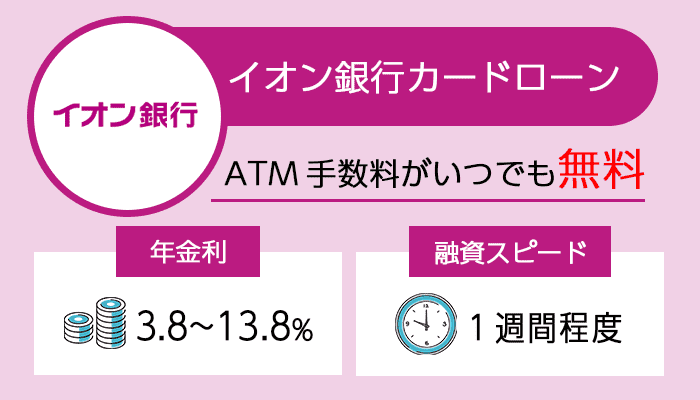

イオン銀行カードローンは申し込みから契約までをWebのみで行える

| 金利 | 3.8~13.8% |

|---|---|

| 電話連絡 | あり |

| 審査時間 | 最短翌日~1週間 |

イオン銀行カードローンは、申し込みから契約までをWebのみで行えるのが特徴ですが、基本的に在籍確認なしでの契約ができません。

しかし専業主婦であれば、勤務先がないため自分の携帯電話宛てに在籍確認が行われます。

イオン銀行カードローンでは、在籍確認の際に社名を名乗らず個人名で連絡するため、会社にカードローンを利用しているとバレにくいです。

【イオン銀行カードローン】審査の際に自宅や職場に電話はかかってきますか?

ご勤務先へ在籍確認のお電話をさせていただいております。

社名は名乗らず個人名でご連絡させていただいておりますが、社名を尋ねられた場合や、お客さまご自身から社名開示のご希望があった場合は「イオン銀行」と名乗らせていただく場合がございます。

また、当行が必要と判断した場合は当行社名を名乗らせていただく場合がございます。

ただし電話を受け取った担当者から社名を尋ねられた際や、イオン銀行が必要と判断した場合には「イオン銀行」と名乗るケースはあります。

管轄は異なるものの、クレジットカードであると伝えておけば「イオンカード」の在籍確認だと思ってもらえる可能性は高いでしょう。

イオン銀行では勤め先への電話の在籍確認がどうしても難しい場合は、書類を使った確認方法にしてもらえる可能性があります。

フリーダイヤル宛に事前に「電話対応が難しい」と伝えておけば、要望に合わせて手続きの変更が可能です。

イオン銀行カードローンに関する相談ダイヤル

フリーダイヤル:0120-48-1258

受付時間:9:00~18:00(年中無休)

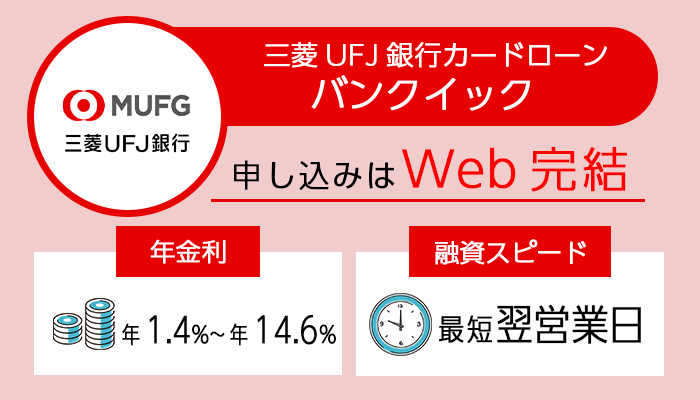

三菱UFJ銀行カードローンは書類提出に切り替えられる可能性がある

| 金利 | 年1.4%~年14.6% |

|---|---|

| 電話連絡 | あり |

| 審査時間 | 最短即日 |

三菱UFJ銀行カードローン「バンクイック」では、在籍確認を電話連絡から書類提出に切り替え可能です。

翌日以降の借り入れでも問題なく、消費者金融に抵抗があるのであれば、バンクイックで申し込みした直後にコールセンターに電話しましょう。

バンクイックのコールセンター

フリーダイヤル:0120‐959-555

受付時間:平日9:00~21:00/土日祝9:00~17:00

バンクイックに申し込んだ後、職場への電話連絡を回避する方法は下記の通りです。

- Webからバンクイックに申し込む

- 申し込みをした直後にコールセンターに電話

- オペレーターに「職場への電話連絡なしを希望したい」と相談

- オペレーターの指示に従って必要な書類を提出

バンクイックで電話の代わりとして認められる書類は次の通りです。

- 社員証

- 資格確認書

- 直近1ヶ月分の給与明細

バンクイックへの書類提出によって在籍確認ができれば、すぐに職場連絡なしで借り入れできます。

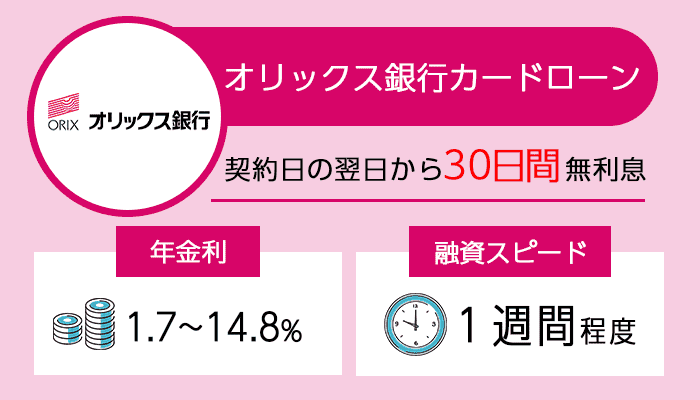

オリックス銀行は基本的に電話での確認が行われる

| 金利 | 1.7~14.8% |

|---|---|

| 電話連絡 | あり |

| 審査時間 | 状況により異なる |

オリックス銀行カードローンは、基本的に電話で在籍確認が行われます。

どうしても電話連絡できない事情がある場合は、申し込み直後にオリックス銀行コールセンターへ相談しましょう。

オリックス銀行カードローン新規お申込みに関するお問い合わせ

フリーダイヤル:0120-890-693

受付時間:9:00~18:00/土日祝および12/31~1/3休み

オリックス銀行カードローンは、保険を提供している会社らしく「がん保障特約付きプラン」を選択できるのが特徴。

特約付きプランに契約すると、高度障害・死亡またはガンの診断が確定された際に、返済の義務がなくなり借入残高も0円となります。

保険に加入した状態で借り入れが可能となるので、万が一働けなくなった際の返済が不安な人に向いています。

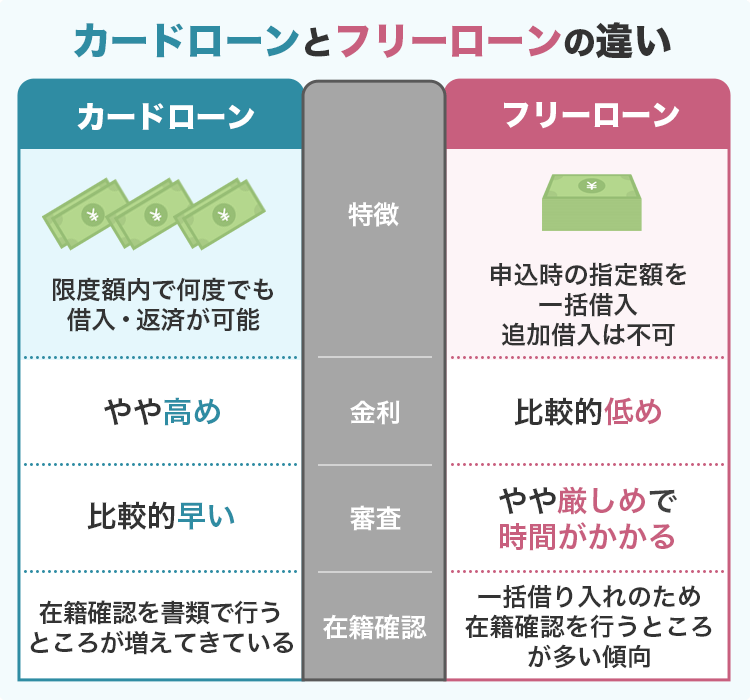

銀行のフリーローンでは電話による職場連絡が必須のケースが多い

カードローンと異なり一括で借り入れを行うフリーローンでは、職場への電話連絡が必須になるケースが多いです。

フリーローンとは?

フリーローンとは、借りたい金額を一度のみ借り入れできるローン商品です。

限度額10万円のカードローンの場合は、10万円以内で何度でも借り入れできるシステムですが、フリーローンは10万円を一括で借りられるので、繰り返しによる借り過ぎを防げるのが魅力です。

カードローンでは在籍確認を書類で行うところが増えてきていますが、フリーローンでは認められていません。

フリーローンを扱っている横浜銀行に直接問い合わせをしたところ、以下のような回答が返ってきました。

契約時には、お勤め先にお電話でご連絡する場合があります。

お電話による確認となりますので、ご対応ください。

ただし、お勤め先へお電話をする前に、申込者ご本人様へ連絡致します。

フリーローンで在籍確認の電話連絡なしでお金を借りられない理由は、大きく分けて以下の2つです。

- カードローンよりも低金利になっているため

- 高額融資になるケースもあるため

フリーローンはカードローンより低金利で借りられる

フリーローンの多くは、カードローンよりも低金利で借りることが可能です。

| カードローンの金利 | フリーローンの金利 | |

|---|---|---|

| みずほ銀行 | 年2.0~14.0%※ | 年5.875~6.850% (多目的ローン) |

| 愛知銀行 | 年1.9~13.9% | 年5.0~13.0% |

金利が下がればその分借り入れしたい人も増えるため、確実に返済できる人を見極める目的で厳格に審査が行われます。

年収や勤務先も審査項目に入ってくることから、電話で在籍確認を行うところが多い傾向です。

高額融資になるケースも多くある

フリーローンは、一括で借りられるシステムであることから高額融資になりやすい商品でもあります。

例えば50万円の限度額内で10万円を借りるとなった場合、カードローンであれば借入限度額である50万円の範囲であれば何度でも借入可能で、本当に必要な10万円のみを借りればOK。

しかしフリーローンでは、50万円の融資枠が通ったら50万円を借りなければなりません。

本当に10万円だけ必要だったとしても、50万円の高額融資になります。

つまりフリーローンの仕組み上、利用にあたってある程度安定した収入が必要になります。

収入の安定性を確認するためには、電話での確認は避けられないため、在籍確認なしのフリーローンは少ない傾向です。

在籍確認なしで借りる4つの方法

在籍確認なしのカードローンで借りる方法は以下の4つです。

- 原則「在籍確認なし」と公式サイトで明記されているカードローンを選ぶ

- 1~50万円以下の少額融資を希望する

- 申し込んだ後に事前に電話で在籍確認なしにできないか相談する

- 電話の代わりに社員証や資格確認書を提出する

原則として在籍確認なしのカードローンへ申し込んだ後に、上記の方法を行うことで在籍確認を回避できる確率が上がります。

原則「電話連絡なし」と公式サイトで明記されている業者に申し込む

電話連絡の可能性を低くしたい場合、「原則在籍確認なしで借り入れ可能」と公式サイトに明記されているカードローンに申し込みましょう。

どのカードローンも在籍確認が必要とはいえ、電話による職場連絡が必ずしも行われるわけではありません。

審査スピードを早めたい人や、周囲に借り入れを知られたくない利用者の希望を受けて、原則電話連絡なしでの即日融資を行っているローン会社がいくつかあります。

大手消費者金融カードローンを参考に、在籍確認における電話連絡の有無を確認してみましょう。

| カードローン名 | 公式サイト | 電話での在籍確認の有無 | 融資までの所要時間 |

|---|---|---|---|

| アコム | 詳細へ | ○原則お勤め先へ電話なし | 最短20分※で審査完了 |

| SMBCモビット | 詳細へ | ○原則電話なし | 最短15分で審査完了※ |

| レイク | 詳細へ | ○電話なし | Webで最短15分※ |

| プロミス | 詳細へ | ○原則電話なし | 最短3分で融資可能※ |

| アイフル | 詳細へ | ○原則電話なし | 最短18分で融資可能※ |

上記の大手消費者金融は、原則電話連絡なしで融資を行っています。

例えばアイフルの場合、実際に公式サイトを確認すると、「原則として自宅や勤務先へ電話連絡を行っていない」と明記されています。

プロミスやアコムも同様に、公式サイトに「原則電話での在籍確認なし」と明記されています。

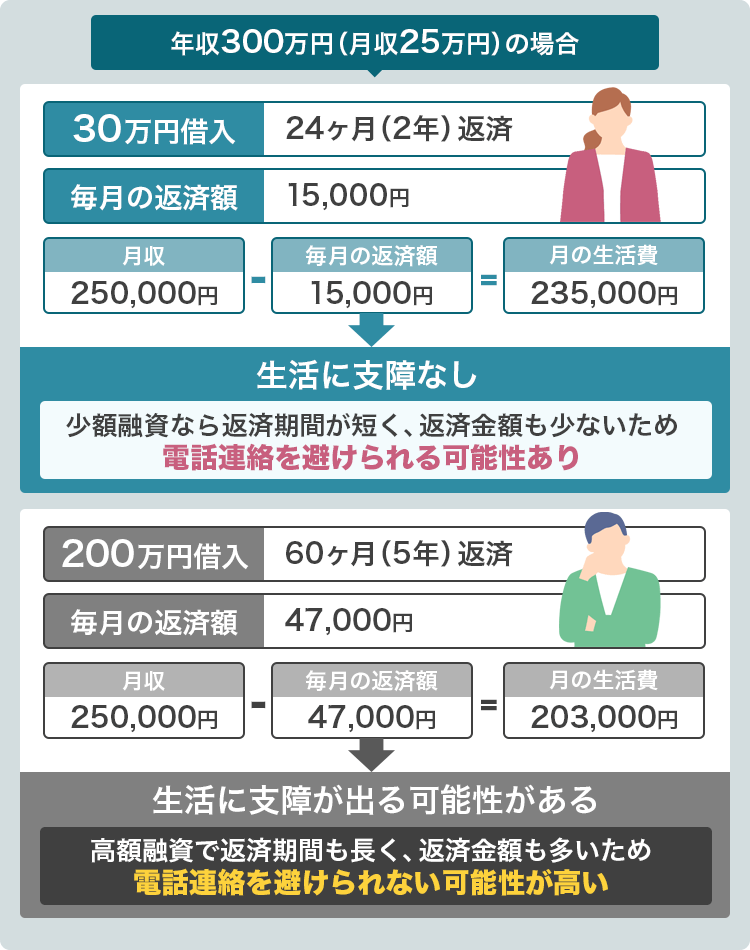

1~50万円以下の少額融資なら電話を避けやすい傾向

1~50万円程度の少額融資を希望すれば、消費者金融からの在籍確認なしにできる可能性があります。

審査の際に収入の安定性を重視しているのは、借りすぎによる貸し倒れのリスクをできる限り小さくするためです。

借入希望額が高ければ高いほど安定性や信用度が重視され、在籍確認も慎重に行われます。

例えば年収300万円の場合、月収に換算すると毎月25万円の収入があります。

30万円借りて24ヶ月(2年)で返済するとき、毎月返済しなければいけない金額は約15,000円です。

月収25万円のうち、15,000円を返済に充てても十分生活していけるお金が残るといえます。

一方で200万円借りて60ヶ月(5年)で返済するケースだと、毎月の返済金額は約47,000円。

生活費にかかる分のお金も大きく削られてしまい、生活が立ち行かなくなる可能性が出てきます。

生活が苦しくなると返済が滞りやすく、ローン会社としても貸し付けに大きなリスクがあると判断します。

上記のような観点から、10万円程度の少額を借りるとなれば、返済期間が短く1ヶ月あたりの返済金額も少ないため貸し倒れも起きにくいです。

収入について必要以上に審査しなくても済むので、在籍確認の電話連絡を避けられる可能性があります。

電話による在籍確認を避けたい場合は、必要最低限の少額融資から申し込むようにしましょう。

申込後ローン会社に他の方法での確認にできないか相談する

どうしても電話を避けたいなら、カードローンへ申し込んだ後に他の方法で在籍確認なしにできないか電話相談する方法があります。

ローン会社のオペレーターへ相談することで、電話ではなく書類への在籍確認へ変えてもらえる可能性があるため、申込後に電話をかけてみましょう。

たとえばアイフルでは「土日にお金を借りたいけれど会社が休みで誰もいないため電話が繋がらない」と伝えると書類審査へ変えてもらえるとの記載があります。

金融機関側も会社で在籍確認ができない状態とわかればその他の方法へ変更してくれる可能性があるため、事前に相談してみるのも一つの手です。

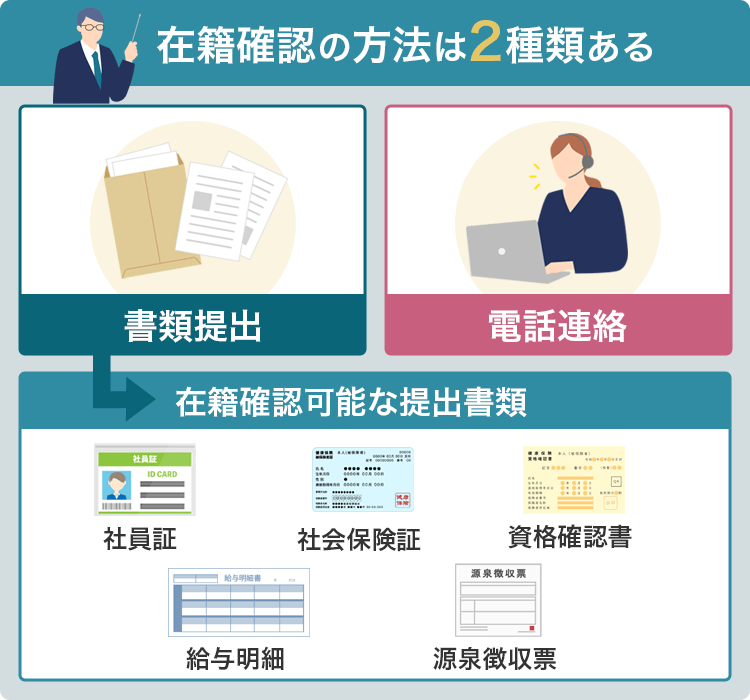

勤務先の社名がわかる書類を提出すれば会社への電話連絡を免除してもらえる

社員証や視覚確認書など、会社名が分かる書類を提出すると電話での在籍確認を避けやすい傾向です。

どこの会社に在籍しているかがわかれば、在籍確認の電話を行わなくても返済能力が認められる場合も。

資格確認書や社員証は、所持していれば現在も継続して在籍中とみなされるため、電話の代わりに在籍確認の証明となります。

実際に消費者金融のSMBCモビットでは、原則電話での在籍確認がない代わりに書類で在籍確認を行っています。

申し込んだ後にすぐ提出できるよう、書類を予め準備しておきましょう。

在籍確認なしで審査甘いところはある?中小消費者金融でも連絡を回避できない

中小消費者金融は審査が甘いと言われていますが、原則として電話連絡は回避できず、在籍確認なしのキャッシングをすることはできません。

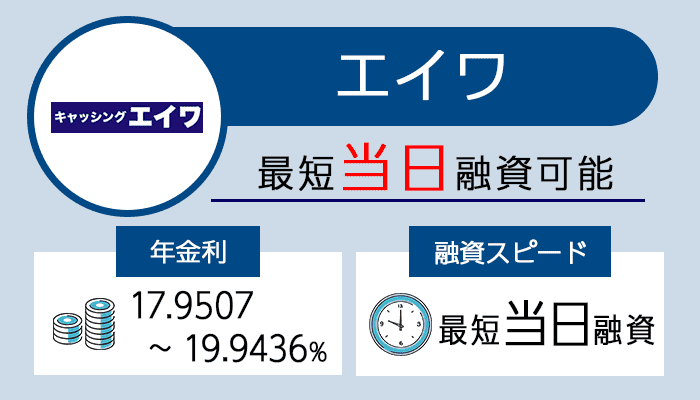

中小消費者金融での在籍確認について7社をピックアップして比較しました。

| 消費者金融名 | 電話での在籍確認の有無 |

|---|---|

| ベルーナノーティス | ×電話あり |

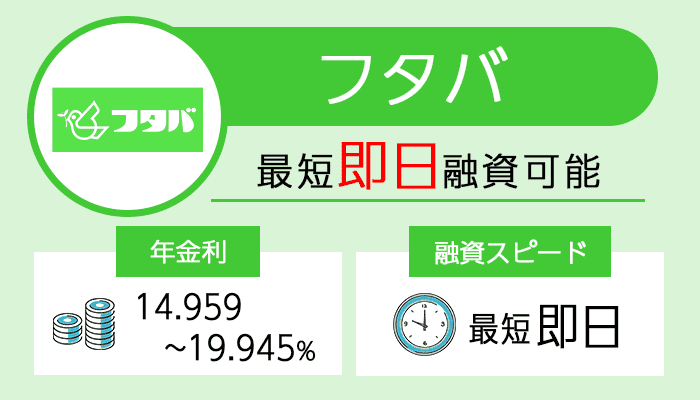

| フタバ | ×電話あり |

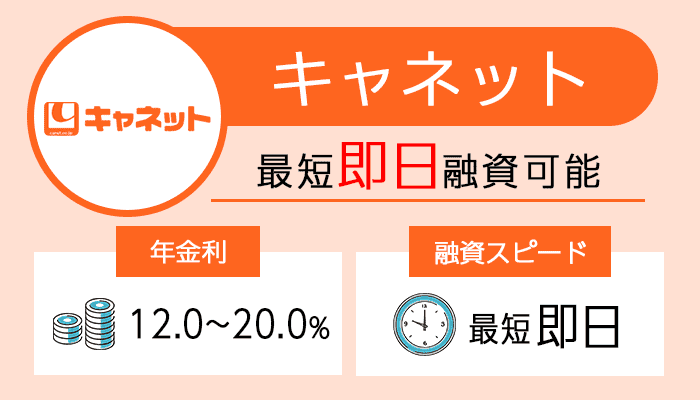

| キャネット | ×電話あり |

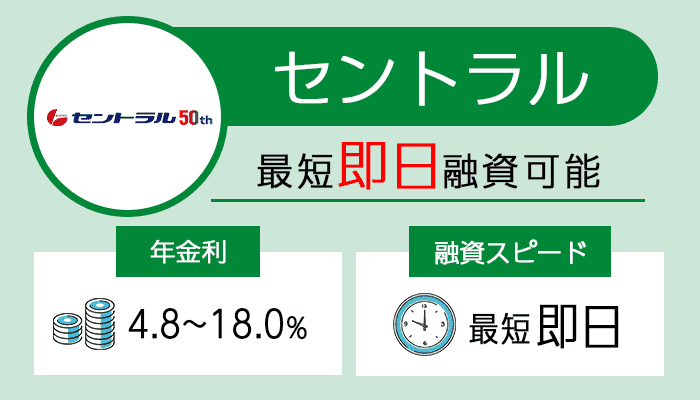

| セントラル | ×電話あり |

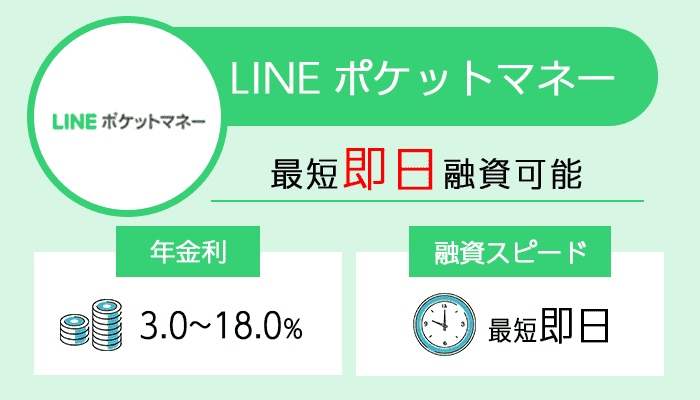

| LINEポケットマネー | ×電話あり |

| エイワ | ×電話あり |

| フクホー | ×電話あり |

当社が調査した中小消費者金融のカードローンでは、すべて在籍確認の電話が行われています。

中小の消費者金融は大手と比べて利用者が少ないことから、顧客獲得を目的として審査基準を下げて貸し付けてくれるのが特徴です。

しかし貸金業法で慎重な審査が義務付けられている上に、貸し倒れを防ぐためにも在籍確認は避けては通れません。

また中小消費者金融では、大手消費者金融と異なり、機械によるスコアリングの審査でなく担当者が個別に判断しています。

スコアリングによる点数よりは、確実に返済できるかが求められるため、在籍確認でも電話連絡となるところが多いです。

中小企業のカードローンでキャッシングする際には、正規登録されていない違法業者に気を付けましょう。

在籍確認なしを宣伝文句に集客して、法外な金利や過剰な取り立てを行う業者も実際に見かけます。

「在籍確認がない」を売り文句にしている金融機関を見つけたら、まずは貸金業者として登録・認可されている会社かを確認しましょう。

ベルーナノーティスは相談次第で柔軟に対応しており女性に優しい

ベルーナノーティスは、通販で有名なベルーナグループが運営する消費者金融です。

レディースローンは、生活費や教育費など現金が少し足りない場合に借り入れしやすい、女性向けのカードローンで初めての契約なら、初回出金日の翌日から14日間無利息で借り入れできます。

基本的に職場への電話確認によって在籍確認が行われますが、不安な場合は相談すれば柔軟に対応してくれます。

またレディースローンの相談は、女性専用ダイヤルで女性オペレーターが対応。

男性との会話が苦手で消費者金融の利用が初めての女性も安心です。

ベルーナノーティスの女性オペレーター専用ダイヤル

フリーダイヤル:0120-981-019

営業時間:平日9:00~22:00/土祝日9:00~17:00(日曜・年末年始は除く)

フタバは相談すれば柔軟な対応を行ってくれる老舗の中小消費者金融

フタバでは基本的に在籍確認は職場連絡で実施されますが、申込者からの相談次第で柔軟に対応してくれます。

フタバでの在籍確認に関して不安なことや希望があれば、お問い合わせデスクまで相談してみましょう。

フタバお問い合わせデスク

電話番号:03-3863-3928

営業時間:平日9:30~18:00(土日祝/定休)

フタバはネット申し込みで平日16時までに審査が完了すれば、即日振込を受けることができます。

全国対応かつ窓口で直接手続きをする必要がないため、急な出費が発生した際に役立ちます。

プライバシーに配慮しているキャネットは非通知かつ個人名での連絡を実施

キャネットでも原則として在籍確認の電話連絡が行われます。

ただしプライバシーに配慮してくれるため、個人名と非通知設定で電話連絡が行われます。

そのため、借り入れしていることが会社にバレるリスクは低いです。

個人名を名乗った電話を一切取り次がない会社の場合でも、柔軟に対応してくれます。

セントラルでは不安な場合にナビダイヤルに相談できる

昭和48年創業の消費者金融セントラルは、中小消費者金融としては珍しい利便性の高いサービスが魅力です。

審査の際に勤務先への在籍確認はありますが、「担当者個人名」で電話連絡が行われるため、職場にカードローンの件を知られてしまう心配はないでしょう。

どうしても不安な人は、申し込みの手続き後にセントラルのナビダイヤルに連絡して相談する手段もあります。

LINEポケットマネーは個人名で連絡が入るのでバレにくい

LINEポケットマネーの在籍確認はオペレーターの個人名で入るので、借り入れがバレるリスクは少ないです。

LINEポケットマネーにおける在籍確認では、勤務先への連絡に関するご要望は承れませんが、ご連絡する場合でも、オペレーターの個人名での連絡となりますのでプライバシーは守られます。

引用元:お役立ち情報│LINEポケットマネー

「企業名を名乗られるのではないか」と不安な人も利用しやすいです。

ただし在籍確認に対する要望を伝えても、対応はしてもらえません。

何の電話か聞かれたときに備えて「クレジットカードに申し込んだ」「名刺交換相手から連絡が入った」と言い訳を用意した上で、連絡に対応しましょう。

LINEポケットマネーの審査には、LINEスコアやLINEサービスの利用状況が審査結果に影響する仕組みです。

LINEスコアは以下2つの情報を元に自動的に算出され、利用者は自分の信用度を確認できます。

- LINEプラットフォーム上での行動データ

- ライフスタイルに関する15の質問への回答

LINEプラットフォーム上での行動データには、LINEサービスの利用状況が大きく影響を与えます。

利用頻度が高いと「サービスを継続利用できるだけの経済状況にある」と判断され、信用を得やすいです。

例えば以下のサービスの利用頻度が高い人は、審査で有利になる可能性も。

- LINE MUSIC

- LINEマンガ

- LINEギフト

- LINEクーポン

LINEポケットマネーは「自営業やアルバイトでカードローンの審査が不安でも、LINE関連サービスの利用頻度は高い」といった人は申し込みましょう。

エイワは人間性や事情まで確認するため対面融資を重視している

エイワは対面融資にこだわっている消費者金融で、在籍確認の方法を相談できます。

エイワが対面融資を重視しているのは、申込者と直接顔を合わせ、年収や勤務先などのデータのみでは分からない人間性や事情まで確認するためです。

例えば何度か過去に滞納があったのは一時的に収入が減っていたためで、今は問題がないと分かれば、融資してもらえる可能性もあります。

在籍確認も同様に、申込者に配慮して実施のタイミングや伝え方について相談できます。

エイワは「書類のみで判断して欲しくない」「話を聞いて欲しい」といった人にぴったりの消費者金融です。

エイワは返済しやすさに配慮して、以下の2点を徹底しています。

- 高額融資はしない

- 毎月同じ金額を返済する

融資額は最大でも50万円で、本当に必要な金額のみ融資するスタイルです。

支払い計画が立てやすいよう月々の返済額を一定にしてあるので、延滞のリスクも下げられます。

返済のしやすさと在籍確認に関する相談のしやすさを両立させるなら、エイワに申し込みましょう。

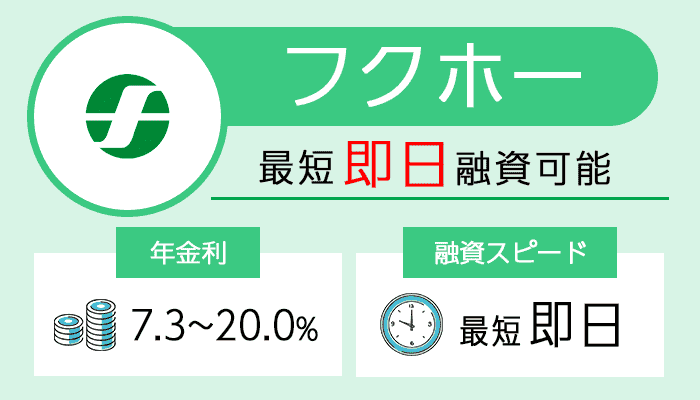

フクホーは融資直前のタイミングで担当者個人名で連絡が入る

フクホーの在籍確認のタイミングは融資直前の最終審査の際で、申し込んだだけで電話が入る心配はありません。

申込フォームに関する審査や信用情報の確認を行った上で、融資の可能性があると判断されたら電話が行われます。

フクホーの在籍確認は、申込情報から必要と判断されたときのみ実施されるルールです。

全員に在籍確認が実施されるわけではなく、在籍確認実施前には申込者あてに実施の連絡も入ります。

「借りられる可能性があるなら在籍確認を受けてもいい」「在籍確認をするなら事前に知らせて欲しい」と希望する人にぴったり。

企業名は名乗らず、担当者個人名で連絡が入るので、借り入れをしていると知られたくないときでも対応しやすいです。

フクホーは返済のしやすさにも配慮されていて、返済額を自由に決められます。

最低返済額は利息額以上なので、余裕がない月は最低限の返済で済ませれば、延滞の心配がありません。

審査に通る可能性があるときだけ在籍確認に対応したい人は、フクホーを選びましょう。

在籍確認の電話を避けられない人の特徴

在籍確認なしのカードローンで電話連絡を避けられない人の特徴は以下の通りです。

- 複数社から借り入れしている

- 働き始めて間もない

- 過去に返済トラブルの履歴がある

- 収入が不安定だったり不安定な雇用形態

- 申込情報に嘘があると審査で不利になる

複数社から借り入れしていたり、働き始めて間もなかったりする場合、カードローン会社は「本当に安定した収入があるのか」「申告した職場に在籍しているのか」を慎重に確認します。

過去に延滞や債務整理の履歴があると信用情報に異動情報が記録され、審査が極めて厳格になるため電話確認は避けられません。

短期アルバイトや試用期間中で収入が不安定な雇用形態の人も、返済能力を確認するため在籍確認の電話が実施されやすいです。

申込内容に虚偽や不備があればカードローン会社はさらに慎重に審査を行い、電話で事実確認を行います。

上記の条件に当てはまる人は原則在籍確認なしとしているカードローンでも、電話連絡が実施される可能性が高いと思っておきましょう。

他社の借り入れがあると電話なしのスムーズな審査は難しい

他社の借り入れがあると、在籍確認なしのスムーズな審査は難しいです。

他社からも借り入れを行っていると、「申込者はお金にかなり困っているのではないか?」「この人は本当に全ての借り入れを返済できるのだろうか?」とカードローン会社からお金に困っている人の印象を持たれやすいです。

カード会社は「本当に安定した収入があるのか」「申告した職場に本当に在籍しているのか」と慎重に確認しなければなりません。

申込時点での借入件数と借入総額にも気を付けましょう。

すでに年収の3分の1近くまで借り入れしている場合、総量規制の観点からも厳しく審査されます。

年収の3分の1

お借入れの総額は年収の3分の1までです

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。

返済に回せる余力が少ないと見なされ、在籍確認は避けられません。

申込時に複数社へ同時に申し込むと、申込情報が信用情報機関に記録されます。

信用情報機関

お借入れすると、借入れ金額などの情報が信用情報機関に提供されます

貸金業者が個々の借り手のリスクを精緻に把握し、借り手の返済能力を超える貸付けを防止するために指定信用情報機関制度が設けられ、貸金業者が個々の借り手の総借入残高を把握できる仕組みが整備されています。貸金業者は、個人顧客と貸付けの契約を締結した際は、氏名や貸付けた金額など、貸付けに関する情報(「個人信用情報」)を指定信用情報機関に提供しなければならないことになっています。

信用情報には申し込み記録が約6か月間残るため、短期間に何社も申し込むと「よほどお金に困っている」と判断され、審査が厳しくなる要因に。

返済能力があると判断されれば在籍確認の電話連絡を回避しやすくなるので、申し込みの際は同時に何社も申し込まずに1社に絞りましょう。

現時点で複数の消費者金融から借り入れがある人は、できる範囲で返済を進めてから申し込みしましょう。

勤続年数が短い人ほど職場への電話なしにしにくい

勤続年数が短い人は、職場への電話連絡をなくしにくいです。

カードローンの申込条件には勤続年数の指定はありませんが、審査においては重要な審査項目の1つ。

働き始めたばかりの人だとカードローン会社は「試用期間で辞めないだろうか」「本当にこの会社で長く働けるのか」と不安を感じます。

例えば転職直後や中途入社から3か月未満の場合は、書類上の勤務先と実際の在籍状況が合っているのか確認する必要があります。

収入証明書があっても「本当にその職場で働いているのか」を電話で確認される可能性が高いです。

例えばろうきんカードローンでは「勤続年数1年以上」を申込条件としており、消費者金融や一般の銀行より審査基準が厳しいとされています。

ご利用いただける方

お申込み時の年齢が満18歳以上満65歳未満の方

原則として勤続年数が1年以上の方(自営業者等の給与所得者以外の方については3年以上)

安定継続した収入(前年税込み年収)が150万円以上ある方

当金庫の審査基準を満たされる方引用:東北労働金庫

働き始めたばかりの人よりも、一定期間以上同じ職場で働いている人が審査上では高く評価されていると分かります。

在籍確認が行われる理由は「本当に収入が安定しているのか」を証明すること。

働き始めたばかりの人は収入の安定性を証明しにくいため、どうしても電話連絡を避けたい場合は最低でも3か月以上勤務してから、カードローンへ申し込みましょう。

延滞歴や債務整理の経験があると電話確認を避けにくい

過去に返済の延滞や債務整理を行った経験がある人は、在籍確認の電話連絡を避けにくいです。

信用情報機関には、以下の履歴が異動情報として一定期間記録されます。

| 異動情報の種類 | 概要 | 登録期間の目安 | 起算日 |

|---|---|---|---|

| 延滞 | ・クレジットカードやローンの支払いを61日以上または3か月以上滞納した状態 ・返済が著しく遅れており、金融機関との契約通りに支払いができていない状態 |

完済から5年間 | 延滞を解消し完済した日 |

| 任意整理 | ・弁護士や司法書士を通じて債権者と交渉し、借入金の減額や返済計画の見直しを行う手続き ・裁判所を通さずに行う債務整理で、利息のカットや返済期間の延長が可能 |

完済から5年間 | 和解計画に基づいて完済した日 |

| 個人再生 | ・裁判所を通じて借入金を大幅に減額し、原則3年間で分割返済する手続き ・住宅ローン特則を使えばマイホームを残せる場合がある |

5〜7年間 | 裁判所で再生計画の認可決定が確定した時 |

| 自己破産 | ・裁判所を通じて全ての借入金の返済義務を法的に免除してもらう手続き ・財産は処分されるが、生活に必要な最低限の財産は手元に残せる ・免責が認められると返済義務がなくなる |

5〜10年間 | 裁判所で免責許可決定が確定した時 |

カードローン会社が審査時に必ず確認するこの異動情報があると、「返済能力に問題がある」「過去に約束を守れなかった」と判断され、審査が極めて厳格に。

例えば2026年1月にクレジットカードの支払いを3か月延滞し、2026年6月に完済した場合、異動情報は2030年6月まで残り続けます。

延滞を解消しても5年間は信用情報にネガティブな記録が残り、記録が残っている期間中のカードローン審査では在籍確認が必ず実施されます。

過去に延滞歴や債務整理の経験がある人は、信用情報の記録が消えるまで待つか、在籍確認の電話連絡を受け入れる前提で申し込みましょう。

収入が安定していない人は電話での確認が行われやすい

収入が安定していない人も電話での確認が行われやすいです。

カードローン会社が最も重視するのは安定継続した収入があるかどうか。

同じ勤務先で継続して働き、毎月同程度の給料が振り込まれている状態を指します。

例えばA社で週3〜4日のシフトで定期的に働き、毎月5万円以上の収入が振り込まれている状態は、安定継続した収入があると言えます。

収入が不安定だと返済が滞るリスクが高まるため、電話で直接在籍を確認する必要性が高まります。

一方で以下に当てはまる状況の人は、電話での在籍確認が実施されやすい傾向が。

- 短期や日雇いのアルバイトで収入が不定期

- 単発アルバイトを繰り返している

- フリーランスや個人事業主

- 試用期間中の会社員

- 転職を繰り返している

収入が安定していないと判断される状況を避けるには、最低でも3か月以上、理想的には6か月以上の勤務実績を積んでから申し込むのがおすすめです。

申込内容に虚偽があると慎重に確認され審査に通りにくい

申込時に入力した内容に虚偽や不備があるとカードローン会社は慎重に審査を行ったり、審査に通りにくくなったりする可能性があります。

虚偽申告は審査落ちの最大の原因になるだけでなく、詐欺罪に問われる可能性も。

| 虚偽申告の種類 | 具体的な行為 | バレる理由 | 発覚後のリスク |

|---|---|---|---|

| 年収の水増し | ・実際の年収より高く申告する | ・信用情報機関のデータと照合して発見される ・収入証明書との照合 |

・審査に落ちる ・カードローンが強制解約される ・借入金の一括返済を求められる ・詐欺罪で訴えられ賠償金を請求される |

| 勤務先情報の偽装 | ・実際には働いていない会社名を記載する ・既に退職した会社を申告する ・架空の会社名を記入する |

・在籍確認の電話 | ・審査に落ちる ・今後同じ金融機関から借り入れできなくなる ・金融機関内のデータに永久に記録される ・文書偽造や詐欺罪で刑事罰の対象になる |

| 勤続年数の改ざん | ・実際より長い勤続年数を申告する | ・給与明細や源泉徴収票の提出時に矛盾が発覚する ・社会保険の加入時期から勤続年数が判明する ・在籍確認時に入社時期を聞かれる場合がある |

・審査が中断され審査に落ちる ・他社カードローンの審査でも不利になる ・今後同じ金融機関を利用できなくなる |

| 他社借入の隠蔽 | ・他社からの借入があるのになしと申告する ・借入件数や金額を少なく申告する |

・信用情報機関の借入情報が記録と照合されて発覚する ・借入件数を忘れて少なく記載した場合も虚偽申告の対象になる |

・審査に落ちる ・今後の審査が厳格化される ・悪質な場合は詐欺罪に問われる可能性がある |

例えば実際の勤続年数は3か月なのに3年と申告したり、転職直後にも関わらず勤続5年と偽ると、収入証明書を提出する段階で虚偽が発覚。

源泉徴収票の支払金額を見れば、1年間ではなく3か月分の給与しか反映されていないのはすぐに分かります。

さらに転職前の会社の源泉徴収票には退職の欄に◯印があり、退職した年月日が記載されているため、現在の勤続年数が推測可能です。

社会保険の加入時期からも勤続年数が判明するケースも。

会社員の健康保険証には資格取得年月日が記載されており、基本的に入社日を示しています。

勤続5年と申告しているのに、保険証の資格取得年月日が半年前であれば、明らかに矛盾が生じます。

申込内容は必ず正確に記載し、不明な点があれば空欄にせず、カードローン会社に問い合わせて確認しましょう。

嘘をつかず正確に申告すれば面倒な電話確認を避けられ、審査の手続きもスムーズに進んで、カードローンを利用できる可能性が高まります。

在籍確認なしで借入するには勤務形態と雇用形態が重要視される

在籍確認なしでお金を借りるのは難しいものの、電話ではなく書類提出で対応することでプライバシーが守られます。

在籍確認を書類提出のみで通過できるかどうかは、審査の際に勤務形態や雇用形態の状況が重要になります。

専業主婦で勤務先がない人や、在宅ワークで会社に出勤していない人などには、別の対応が必要です。

在籍確認において状況別に起こりやすいケースは、以下の通りです。

- 短期や日雇いアルバイトである

- 専業主婦が申し込みをした時

- 申込者が学生である

- 申込者が派遣社員である

- 申込者が在宅勤務である

- 複数の部署があり部署ごとに電話番号が違う時

上記のいずれかに当てはまっているなら、申し込みをする前に会社連絡なしにするための、対処法を確認しておきましょう。

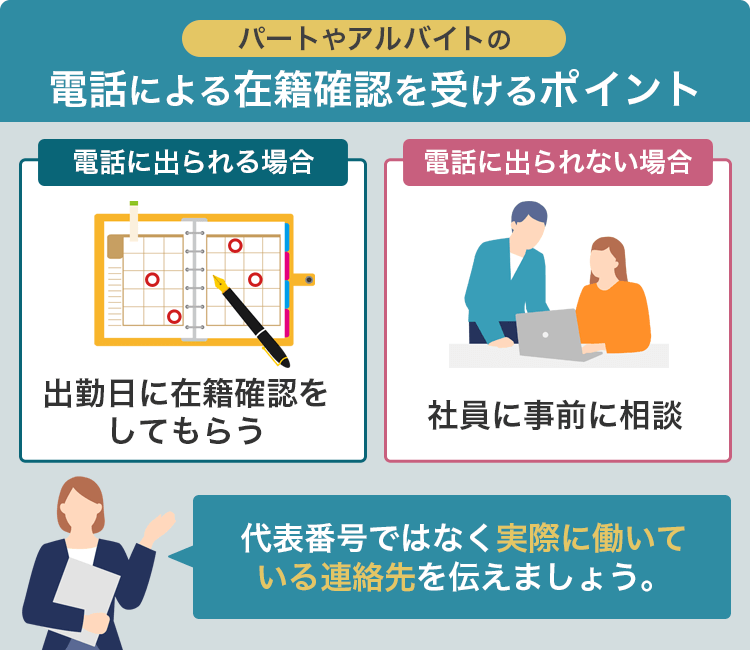

パートやアルバイトは安定収入がないとみなされやすく在籍確認を避けにくい

パートやアルバイトがお金を借りるときも、原則として在籍確認が実施されます。

パートやアルバイトが在籍確認の電話を受ける際は、確実な電話応対ができるよう以下の点に注意が必要です。

- 自分で電話に出られるなら出勤日に在籍確認をしてもらう

- 自分で電話に出られないなら社員に相談しておく

- 代表番号ではなく実際に働いている場所の連絡先を入力する

自分で電話に出られる職場なら、借入先に伝えて出勤している日に電話をかけてもらいましょう。

もし自分で電話に出られない場合は、社員へ事前に相談しておくと不在による審査落ちを避けられます。

また入社したてのパートやアルバイトは、社員に名前を知られていないケースも。

名前がわからない状態では在籍確認が成立しないため、事前に「クレジットカードの審査があるから対応して欲しい」といった形で伝えておきましょう。

代表番号を入力すると、誰あての連絡かわからない可能性もあるため、申込時は実際に働いている場所の連絡先を入力しておくと確実です。

専業主婦が申し込んでも旦那の会社への在籍確認は行われない

専業主婦がカードローンに申し込んだ際の在籍確認は、以下で対応されます。

- 個人への電話が在籍確認の代わりになるケース

- 電話連絡がないケース

専業主婦がカードローンに申し込んだ場合、申込者本人に収入がない前提で審査が進むため、収入の有無や安定性をチェックするための在籍確認の必要がありません。

ただし申込内容と同じ内容を受け答えできるか、申し込み自体が間違いでないかを確認するために、個人の電話番号に連絡するケースがあります。

申し込みの名義が専業主婦本人の場合、夫の会社に消費者金融側から在籍確認の電話連絡は行われません。

旦那に知られずに借りたい人は、以下の対策を行いましょう。

- 個人の連絡先を自分の携帯番号にしておき、自宅の固定電話番号にはしない

- 旦那が不在のときを狙ってローン会社からの電話連絡を受ける

学生がカードローンを利用する際は在籍確認は本人が対応する

学生でも18歳以上で安定した収入があるなら、お金を借りられるカードローンは多くあります。

学生の場合でも安定した収入を重視されることに変わりはないので、アルバイト先に在籍確認が行われます。

在籍確認の方法は会社員と同じように、電話に出て職場に勤務していることが分かればOKです。

接客業で電話に出にくい人やアルバイトを始めたばかりの人は、書類提出に変更してもらうとバイト先から怪しまれずに借り入れ可能です。

給与明細書は在籍証明の重要な書類となるので捨てずに保管しましょう。

学生ローンに申し込む時は、本人の収入を元に本人が返済を行います。

返済にあたり親の収入は関係ないので、親の職場への在籍確認はありません。

派遣社員の在籍確認では雇用元の派遣会社に連絡が入る!事前申告を求める会社もあり

基本的に派遣社員の在籍確認は、派遣元で行われます。

実際の勤務は派遣先ですが、雇用しているのは派遣会社であるためです。

在籍確認を避けたい場合は、アイフルやプロミスといった原則在籍確認なしのカードローンを選択しましょう。

派遣会社の中には、在籍確認の電話に対応できない、または事前申告を求めている会社があります。

第三者の方より在籍確認が入った場合、ご本人様から事前の連絡をいただいている場合のみ対応しています。在籍確認の必要が生じた場合は事前にご連絡ください。

在籍確認時に派遣登録番号を尋ねられる派遣会社もあります。

在籍確認の対応を派遣会社に依頼した上で、ローン会社に派遣登録番号を提供する必要があります。

仮に在籍確認があっても、勤務先への電話がないため、同僚や上司に借り入れがバレるリスクは低いです。

しかし派遣会社への連絡や、派遣登録番号をローン会社へ伝えたりと、事前準備が面倒です。

審査完了までに時間もかかるため、原則在籍確認なしで利用可能なアイフルやプロミスを選ぶのがおすすめです。

在宅勤務の人は同じ会社に出勤している人の有無で対応が変わる

在宅勤務で出社する予定のない人は、電話による在籍確認が難しいケースが多いです。

在宅勤務している人の在籍確認は、以下によって対応可能です。

- 会社へ出社している人がいる場合は電話での在籍確認も可能

- 誰も会社に出勤していないなら書類提出だけで対応

誰か会社に出勤している人がいる場合は、電話での在籍確認が実施される可能性があります。

自分で電話に出られないため、会社の人に疑われたくなければ書類提出に変更、原則電話連絡なしのカードローンを契約しましょう。

電話に出られる社員が誰も出社していない場合、申込時やフリーコールであらかじめ「電話に出られない」と伝えなければいけません。

電話での在籍確認が基本のローン会社では、誰も電話に出ないと審査が停止します。

融資が遅れるだけでなく審査に落ちる可能性もあるので、必ず事前に相談しましょう。

新入社員や転職直後の社員が申し込む場合は事前の周知が重要

新入社員や転職直後の社員がカードローンに申し込む場合は、以下の理由で在籍確認の対策が必要です。

- 周りの社員に名前を覚えてもらっていないと在籍確認で不在扱いになる可能性がある

- 新人相手に外部から連絡があると不自然に思われる

入社直後や転職直後には、新しい職場の同僚や上司に名前を覚えられていない可能性も。

自分が電話に出られれば在籍確認が成立しますが、周りの社員が出た場合に本人確認ができないと成り立ちません。

また入社したばかりの人に外部からいきなり連絡があると、何の連絡かと不自然に思われる場合もあるでしょう。

入社直後や転職直後の人は、以下のような在籍確認の対策を行う必要があります。

- 在籍確認なしのカードローンを選んで申し込む

- 自分が電話に出られるなら電話が取れる時間に連絡してもらう

- 周りの社員に事前に電話があると伝えて対応してもらう

勤務先の状況に合わせて、事前に在籍確認の対策を考えましょう。

自営業者は固定電話で事務所が存在していることの証明になる

自営業者の在籍確認においては、固定電話があるかどうかが重要視されます。

固定電話があれば事務所が存在していることの証明になるため、事業実態があるとみなされて在籍確認が成立します。

携帯電話の場合はどこでも電話を受けられるため、事務所が存在する客観的な証明にはなりません。

携帯電話しかない自営業者が借りる場合は、以下のような書類の提出が求められます。

- 確定申告書

- 取引先に発行した請求書

- 業務依頼書

携帯電話しかない場合は、申込先の指示に従って必要な書類を用意しましょう。

部署が多い会社に勤務している場合は直通の電話番号で申し込むと取り次ぎやすい

申込時に記入する勤務先の番号には、必ず所属部署直通の電話番号を明記しましょう。

身元を明かしたくないからと会社の代表番号で申込むと、所属が確認できず審査が遅れる可能性も。

また、電話の取次に複数人が関わり、バレるリスクが高まってしまう点も注意が必要です。

所持しているクレジットカードでキャッシング枠の申請を行っているか確認する

在籍確認なしで借り入れできる事例として、クレジットカードの発行時にキャッシング枠の申請を行っていることが挙げられます。

クレジットカードには、ショッピング枠以外にキャッシング枠もあります。

クレジットカードの審査で利用する申請した項目は以下の3通りです。

- 申込者本人の年収

- 勤め先

- 就業形態

クレジットカード発行時の在籍確認をクリアしていれば、申込者に返済能力があるとみなされます。

追加審査で、クレジットカードのキャッシングも利用できます。

すでにキャッシング枠が付いているクレジットカードで借り入れする場合、在籍確認は必要ありません。

しかし、今からキャッシング枠を申請する人は、在籍確認を求められる場合があります。

キャッシング枠付きのクレジットカードを持っていない人が、在籍確認を避ける方法は以下の通りです。

- ショッピングを利用した実績を作る

- キャッシングの希望額を低めに設定する

- 在籍確認が不要なクレジットカードを作る

生命保険の解約金を担保にする制度では勤務先への電話連絡が行われない

生命保険に加入している人の場合、契約者貸付制度を利用すると、解約返戻金を担保として保険会社から融資を受けることができます。

契約者貸付は審査がないため、勤め先への連絡がありません。

生命保険といっても、掛け捨て保険は対象外となります。

解約返戻金のある保険を契約している人のみ対応できます。

対象となる保険の種類は下記の3つです。

- 終身保険

- 学資保険

- 積立型の生命保険

契約者貸付制度では、解約返戻金の6~8割が融資上限額です。

生命保険を契約して間もない人は、支払った保険料が少ないため借り入れできない可能性もあります。

借り入れしたまま返済しないと、保険が無効になる恐れがあるので気を付けましょう。

働き始めの社会人1年目でも給料明細を提出すれば借入できる可能性あり

入社したばかりの新社会人でも、消費者金融なら在籍確認なしで借り入れに対応していることもあります。

入社1年目の新社会人は、勤続年数が短いため安定した収入がないと判断されがちです。

本当に勤務しているかや収入があるかを確認するために在籍確認される可能性も。

ただし、直近1〜3ヶ月の給料明細を提出すれば職場への電話なしで審査通過できる可能性があります。

プロミスやアイフルは、1年目の新社会人でも原則在籍確認なしで借り入れが可能です。

入社から1年以内の人は、信用情報がクリーンであれば、見込み年収を元に審査が行われます。

在籍確認なしでの審査は可能ですが、カードローンの限度額は低くなる傾向にあります。

高額融資を希望する場合は、在籍確認が実施される確率が高まります。

借入希望額が10万円~30万円ほどの少額なら、電話連絡や収入証明不要で借りられる傾向にあります。

最初は少額だけ借りて返済実績を積んだうえで、限度額を上げましょう。

職場が休みの日に申し込みたい場合は借入先に相談すると別の方法に替えてもらえる可能性あり

職場が休みの日にどうしてもカードローンに申し込みたい場合は、借入先に相談しましょう。

職場が休みの日は、会社に電話がかかってきても誰も出られず、在籍確認が成立しません。

在籍確認が成立しなければ融資対象となるかが判断できないため、終わるまで審査が進められなくなります。

即日融資を希望しないのであれば、営業日になって確認が取れるまで待っても構いません。

一方で即日借りたい状況なら「職場が休みだけれど即日融資を受けたい」と借入先に相談することで、書類の提出など別の方法に替えてもらえるケースも。

申し込むカードローンによっては、少額の借り入れであれば在籍確認を後回しにして融資してくれる場合もあります。

借入額が多いと在籍確認を避けること自体が難しいため、職場が休みの日に申し込むなら少額で申し込みましょう。

在籍確認を回避できない時でも使える対処法

在籍確認がいらないカードローンに申し込んだ場合でも、電話連絡を回避できない時は以下の対策をしておきましょう。

- 時間を調整し、在籍確認の電話に自ら対応する

- あらかじめ「クレジットカード会社から連絡が入る」と伝えておく

「原則在籍確認なし」でも、必要に応じて電話連絡が行われるカードローンもあります。

在籍確認されやすい人は以下の特徴を持っています。

- 就職、もしくは転職したばかりで1~2ヶ月ほどしか勤務していない

- 年収と比べて借入希望額が高い

- 自営業や個人事業主など収入が安定していない

- 申し込みの段階で他社借入が2社以上ある

- 過去に各種支払で延滞や滞納をしたことがある

上記に該当する人は、返済能力が充分あるかを慎重に調査する必要があります。

自分が電話に出られる時間帯での電話が可能か相談する

在籍確認が原因で会社に借り入れが気づかれたくなければ、自分で電話に出られるようあらかじめ相談しましょう。

自分で電話に出て対応すれば、電話がかかってきても職場の人に疑われません。

申込後、オペレーターへ電話をして在籍確認の時間を指定しましょう。

「◯日の12時から13時までに電話をして欲しい」と伝えれば、指定の時間帯に電話がかかってきます。

クレジットカード会社から確認の電話があることを明かしておく

在籍確認が避けられないと判明したら、自分で職場に「クレジットカード会社から連絡がある」と明かしておくのも1つの手です。

在籍確認はカードローンだけでなく、クレジットカードの作成や銀行口座の開設時にも行われます。

自分から堂々と「クレジットカード会社から在籍確認がある」と伝えてしまえば、逆に疑われにくいです。

先に話しておけば在籍確認だと分かっても、カードローンだとは考えられませんが、下手に隠そうとすると怪しまれてしまいます。

電話が来ただけでは借入だとすぐには気づかれにくい

消費者金融から会社に電話がかかってきたからといって、すぐに借り入れが発覚するわけではありません。

カードローン会社では会社の人に疑われないように、社名を名乗らず個人名で電話をします。

また、電話番号を検索されないよう非通知でかけてくれるので、電話が来ただけではローン会社からの連絡だとは気づかれにくいです。

発覚した場合は、消費者金融ではなく、クレジットカード会社や銀行からの在籍確認だと伝えればOKです。

電話での確認が完了しないと最悪審査に落ちるため必ず応じる

在籍確認を回避できない場合でも、無視せず必ず応じましょう。

「在籍確認があるとバレてしまうから」といって応じずにいると、審査が止まってしまいます。

審査の段階で在籍確認が必要だと判断されているため、完了しないと審査を進められません。

今日中に融資ができないだけでなく、無視を続けると借り入れの意思がないと判断されて、審査に落とされます。

在籍確認があると分かった時は、必ず応じてください。

電話での在籍確認を回避したければ、オペレーターへ電話して書類提出に変更してもらいましょう。

審査がどこも通らないが貸してくれるローン会社は存在する?

在籍確認をクリアできないとローンの審査には通りませんが、審査がどこも通らないが貸してくれるローン会社はありません。

お金を貸しても貸し倒れしないかを入念に審査しており、審査に伴って在籍確認があります。

「在籍確認なしでも必ず審査に通る」とうたっている業者は、違法業者の可能性が高いため注意しましょう。

レイクの貸付条件

au じぶん銀行カードローン公式※記事内に記載している金利は2026/2/5時点。

住信SBIネット銀行カードローンの金利優遇条件

dスマホローン適用条件詳細