現在借金を抱えている人は「借金がいくらからやばいのか」「みんな借金はいくらくらいあるものなのか」不安になることもあるはず。

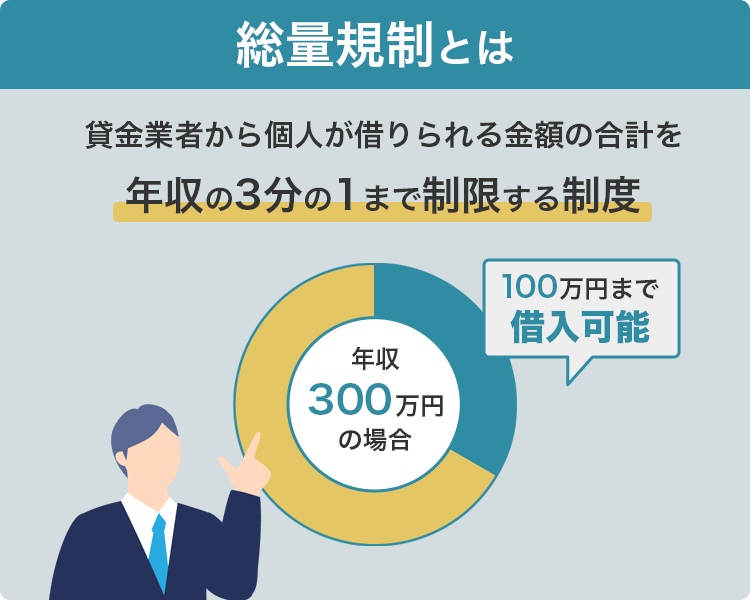

借金がやばいといえる具体的な借入金額はありませんが、一般的に年収の3分の1(総量規制)を超えると返済能力を超える危険なラインと判断されます。

本記事では、借金がやばいといえるラインや、注意した方がよい人の特徴、みんな借金がいくらあるのかの割合や平均借入額を解説します。

自力で返済を進めるコツや、返済が難しい場合の対処法も紹介するので、自分の借金状況がやばい状況にあるのか気になっている人はぜひチェックしてみましょう。

目次

借金はいくらからやばい?年収の3分の1を超える借入は要注意

結論からいうと、年収の3分の1以上の借金がある人はやばい可能性があります。例えば年収300万円の人が、100万円以上の借金をしている状況です。

年収の3分の1という基準は、貸金業法の総量規制で定められている数値です。

貸金業法では、利用者が多重債務に陥らないよう、借金ができる金額に制限(総量規制)を設けています。

つまり年収の3分の1以上の借金は、返済能力を超える危険な水準であると国が考えていることを意味します。

一部で総量規制オーバーでも借りれるところはありますが、対象外のローンを除く借り入れが総量規制に含まれます。

なお返済能力はその人の収入や生活水準によって変わるため、一概に「いくらからやばい」とはいえません。

「やばい」といえる一つの目安が年収の3分の1であり、それ以下であっても返済が苦しいと感じるなら「やばい」といえます。

借金が年収の3分の1以下でもやばい人の特徴

借金が年収の3分の1であっても、以下に当てはまる人は将来的にやばい状況に陥る可能性があります。

- 元本の減りが遅い

- 複数の金融機関から借金をしている

- 長期間完済できていない借金がある

- 返済を滞納している

- 学生が消費者金融を使っている

- 借金のための借金をしている

- リボ払いが習慣化している

これらの特徴に当てはまっている人は、状況が悪化する前に対策を打つ必要があります。

それぞれどのような状況なのか、詳しく見ていきましょう。

元本の減りが遅く完済までに時間がかかっている

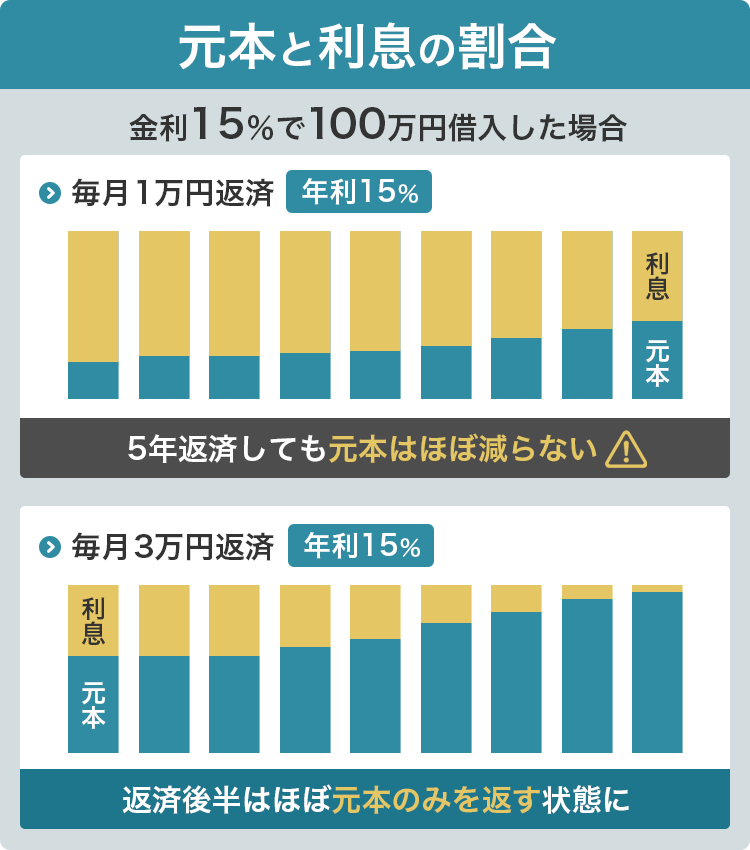

元本の減りが遅いと、毎月しっかり返済していてもなかなか完済できません。

元本の減りが遅い原因は、借入額に対して毎月の返済額が少ないためです。

毎月の返済額には元本と利息が含まれており、元本よりも利息が優先的に充当されるため、返済額が少ないほど利息の割合が大きくなります。

これは利息が残りの元本に対して発生するためであり、元本が減らない限りいつまでも利息は発生し続けます。

毎月問題なく返済できているのに、なかなか元本が減らないと感じている場合は、返済額を増やすことを検討しましょう。

複数の金融機関から借金をしていると返済総額が高くなりやすい

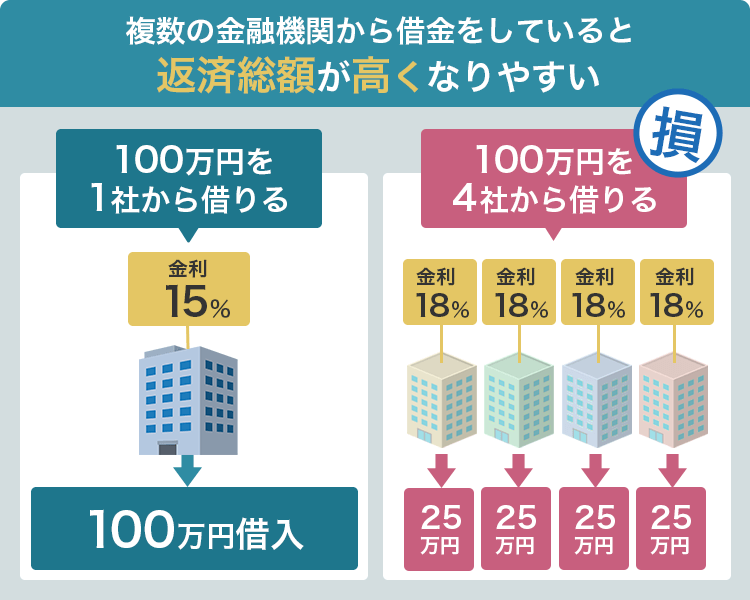

複数の金融機関から借金をしている人も要注意です。

複数社から借りていると、返済日や返済額もバラバラで、管理が煩雑になるため、返済を忘れたり返済日までにお金が工面できなかったりといったリスクがあります。

他社借り入れがあっても借りれるところはありますが、複数社から借りていると、金利面でも損をする可能性があります。

例えば100万円を1社から借りる場合、適用される金利は利息制限法により最大でも15%です。

しかし4社から25万円ずつ借りると、各社の金利は100万円未満の場合の最大金利である18%が適用されます。

つまり、実質的に100万円を金利18%で借りているのと同じであり、1社から借りて入るよりも損をしているのです。

1社から借りるときよりも返済総額が高くなりやすく、長期的に経済状況を苦しめる原因になります。

長期間完済できていない借金がある

長期間完済できていない借金があると、支払う利息が増えるため危険です。

借金を完済できない原因は、毎月の返済額が少ない他、追加で借り入れをしているケースも考えられます。

頻繁に追加借り入れをしている人は、家計が借金ありきになっている可能性があります。

追加で借り入れをすると元本が減らないばかりか、借金をするのが当たり前となり、完済の意識が薄れる恐れもあるため要注意です。

まずは追加で借り入れをしない工夫をしましょう。

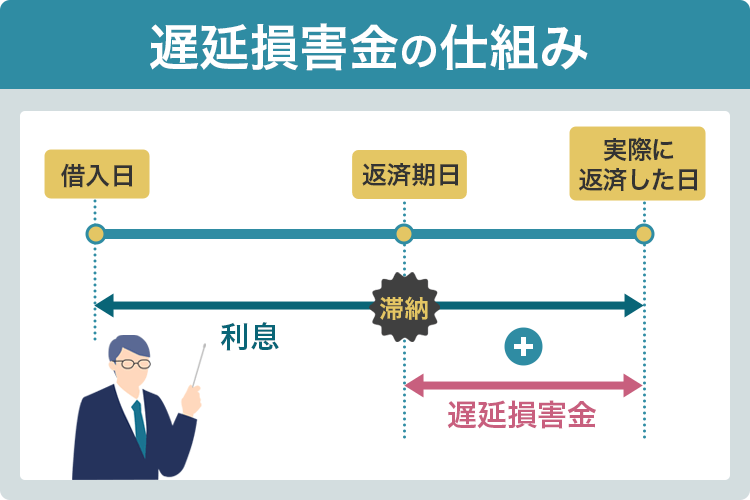

返済を滞納していて借金がかさんでいる

前提として、返済を滞納しているということは、借金に対して返済能力が足りない状態のため危機感を持つべきです。

返済を滞納する大きなリスクは、遅延損害金が発生する点です。

遅延損害金は滞納した翌日から発生し、金利も20%と通常の利息よりも高く設定されています。

遅延損害金は利息と同じく遅延している日数分発生するため、早く返済しないとどんどん状況が苦しくなってしまいます。

返済が遅れるほど取り返しがつかなくなるので、現在滞納している借金があれば早く返済しましょう。

学生のうちから学生ローンや消費者金融で借り入れを行っている

学生のうちから消費者金融を使っている人も要注意です。

現在は18歳、つまり大学1年生から親の同意なく消費者金融を利用できます。

特にこれまでクレジットカードも消費者金融も使った経験がない人は、以下のように借金に対しての認識が不十分である可能性があります。

- 限度額まで借りてよいと思い、必要以上に借りる

- 利息や遅延損害金の存在を意識していない、または軽視している

- バイト代で返せると思っている

借金とは収入の先取りであり、お金をお金(利息)で買う行為です。

上記のように考えていると、返済能力を超える借金を抱え、返済に苦しむ危険性があります。

借金はやむを得ないとき以外は利用せず、まずは自分の収入の範囲内でやりくりする訓練をするのが重要です。

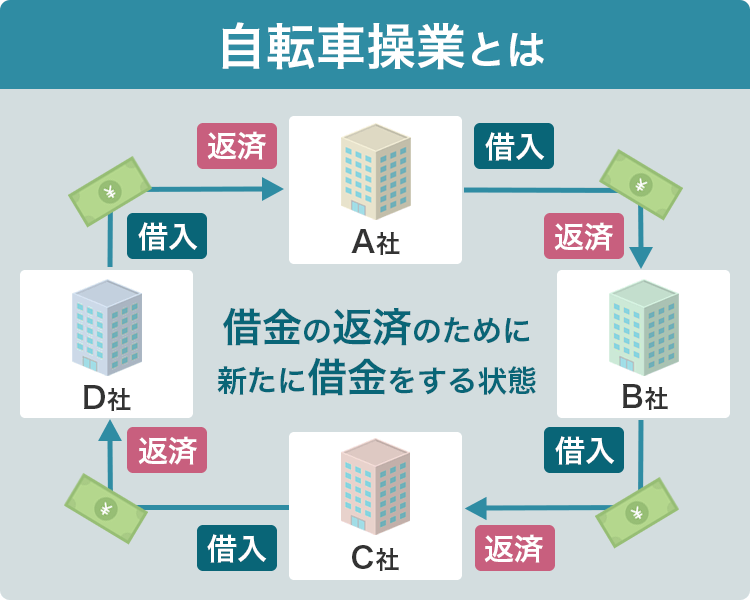

借金を返済するため借金を繰り返し自転車操業になっている

借金を返すために借金をしている(自転車操業)人は、多重債務に陥るリスクがあるか、すでに陥っている可能性があります。

借金の返済のために借金をすると、雪だるま式に借金が増えてしまいます。

以下は、借金が雪だるま式に増える簡単な説明です。

- A社から10万円を借りる

- A社への返済額11万円(元本10万円+利息1万円)が返せないため、B社から11万円を借りる

- B社から借りた11万円に利息が付き、返済額は12.5万円となる

- B社に返済するため、C社から12.5万円を借りる

- C社から借りた12.5万円にも利息が付き、返済額が14万円となる

※説明を簡単にするため、利息や返済額は大まかな数字としています。

借金を返すための借金では、利息を含めた金額を借りるため、繰り返すほど新たに借りる際の元本が増えていき、利息負担もますます重くなります。

心当たりのある人は、状況が悪化する前に家計の見直しや債務整理などの対策を打つ必要があります。

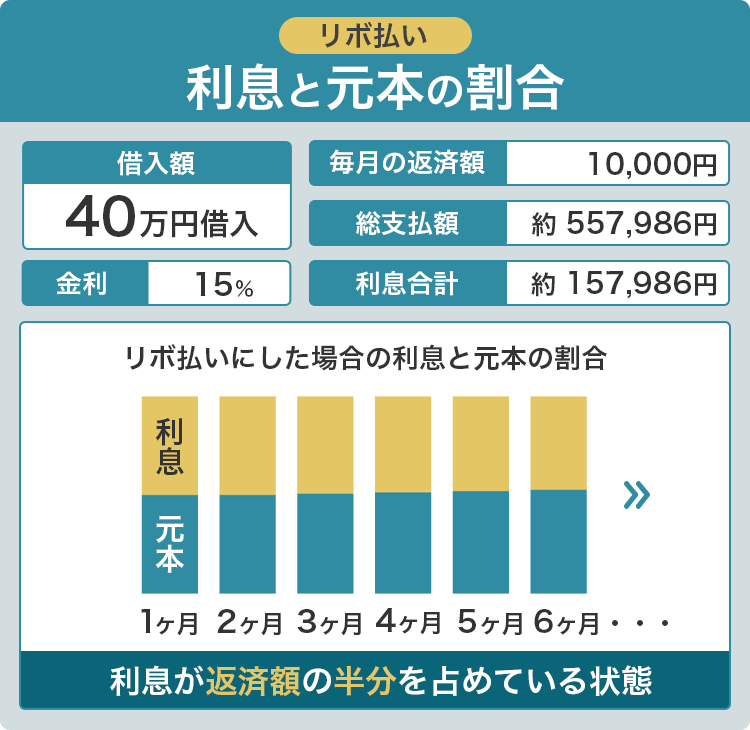

リボ払いが習慣化して返済総額が膨れ上がっている

日常的にリボ払いをしている人は、気付かぬうちに借金が大きく膨れ上がっている可能性があります。

自分で返済額を設定できるリボ払いでは、返済額を低く設定するために元本がなかなか減らないリスクがあります。

リボ払いの一般的な金利は15.0%です。

例えば40万円利用して、毎月の返済額を1万円に設定すると、初めのうちは返済額の約半分を利息が占めます。

返済総額は55.8万円となり、元本の約1.4倍もの金額を支払わなければなりません。

返済中に追加で利用した場合、返済総額はさらに膨れ上がります。

無計画にリボ払いを使っていると、最悪の場合、返済額のほとんどを利息が占め、元本が一向に減らない可能性があります。

リボ払いに頼っている人は、現在の返済のペースではいつ返済が終わるのかを今一度確認しましょう。

みんなの借金はいくらある?平均借入額を統計調査をもとにチェック

自分の借金が多いかどうかを判断する参考として、他の人の状況を見てみましょう。

統計調査をもとに、借金をしている人の割合や平均借入額を解説します。

世間一般の借金の状況は、以下の通りです。

- 借金をしている人の割合:5~7人に1人

- 平均借入額:約50~65万円

以下で、詳しい統計を見ていきましょう。

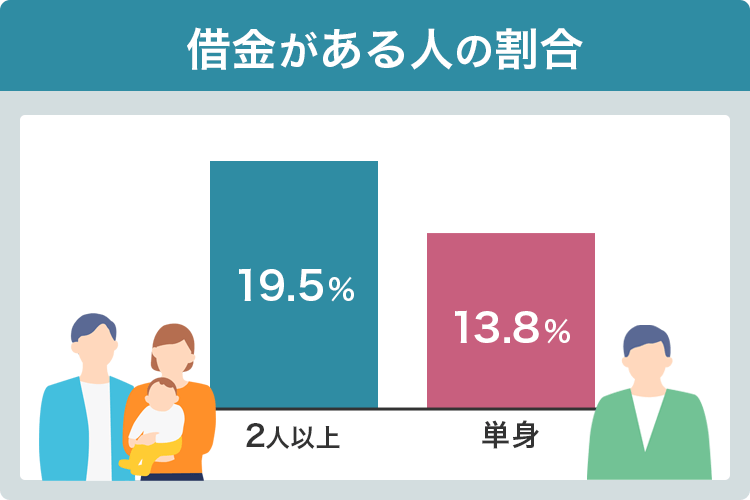

借金をしている人の割合は5~7人に1人

金融経済教育推進機構の調査によると、単身世帯と2人以上世帯それぞれで借金をしている人の割合は以下の通りです。

| 世帯人数 | 借金がある人の割合 |

|---|---|

| 2人以上 | 19.5% |

| 単身 | 13.8% |

単身世帯と2人以上世帯では、借金の目的に大きな違いがありました。

単身世帯で最も多かったのが日常生活費で、割合は41.2%です。

一方、2人以上世帯では住宅の取得資金が47.5%と最も多く、両者の借金の性質は大きく異なります。

単身世帯では、日常生活費の不足を補うための借り入れが多く、収入と支出のバランスが崩れやすい状況がうかがえます。

一方、2人以上世帯の場合は、将来の資産形成や生活の基盤作りが目的の借り入れが中心です。

借金をするときは、目的や背景を明確にし、自分の状況に合った返済計画と予防策を取るのが大切です。

参照:金融経済教育推進機構|家計の金融行動に関する世論調査2024年(二人以上世帯調査)

参照:金融経済教育推進機構|家計の金融行動に関する世論調査2024年(単身世帯調査)

平均の借入額は約50~65万円

信用情報機関のCICとJICCが公開している統計によると、1人あたりの借入額はそれぞれ以下の通りです。

| 信用情報機関 | 1人あたりの借入額 |

|---|---|

| CIC | 66.2万円 |

| JICC | 52.3万円 |

参照:CIC|貸金統計データ(2025年6月20日時点)

参照:JICC|信用情報に関する統計(2026年1月現在)

おおむね60万円前後がボリュームゾーンであることがうかがえます。

ただし同じ60万円の借金でも、例えば学生と社会人では返済負担が異なります。

「60万円なら平均通りだから大丈夫」と思うのではなく、収入に対する借金の割合でやばいかどうかを判断するのが重要です。

借金がいくらあるか調べる方法はある?

多くの場合、金融機関のマイページを見れば借金の残高や金利が調べられます。

しかしそのようなサービスがないときは、信用情報機関に開示請求をしましょう。

開示請求をすると、借金の残高や延滞情報などを確認できます。

代表的な信用情報機関は以下の3つで、それぞれの加盟機関や問い合わせ方法、手数料などは以下の通りです。

| 信用情報機関 | 主な加盟機関 | 問い合わせ方法 | 手数料 |

|---|---|---|---|

| CIC | クレジットカード会社 | 郵送 ※インターネットは休止中 |

500円(簡易書留) |

| JICC | 消費者金融・クレジットカード会社 | スマホ 郵送 |

1,000円(データ) 1,300円(郵送) |

| KSC | 銀行 | インターネット 郵送 |

1,000円(インターネット) 1,679〜1,800円(郵送) |

第3の方法として、弁護士や司法書士に調査を依頼する方法もあります。

しかし信用情報機関に自分で照会するよりも費用が高いため、調査依頼だけでなく、返済方法や債務整理などの相談と併せて依頼するのがおすすめです。

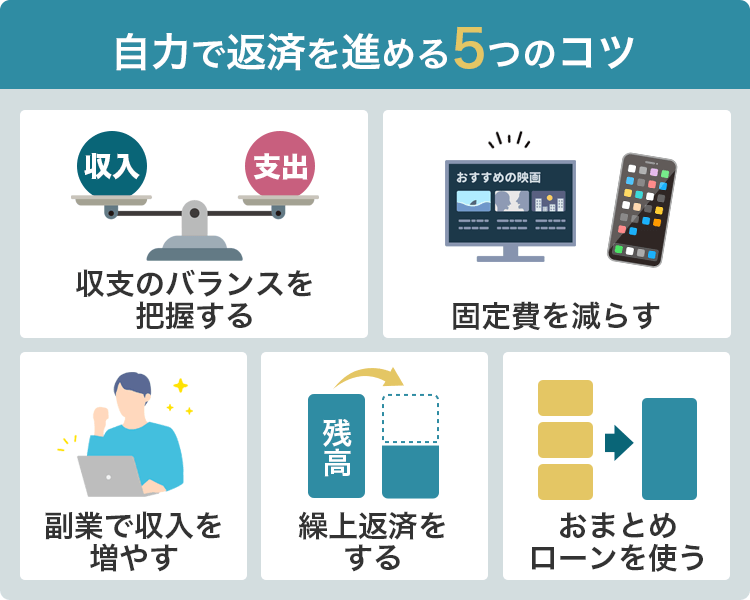

借金がやばい状況に陥ったときの対処法!自力で返済を進める5つの方法

借金問題を解決したいと思ったら、まずは自力で返済を進めるよう工夫するのが重要です。

自力で返済を進めるコツは、以下の5つです。

- まずは収支のバランスを把握する

- 固定費を減らす

- 副業で収入を増やす

- 繰上返済をする

- おまとめローンを使う

まだ取り返しのつく状況では、生活を見直せば借金問題は解決できます。

以下でそれぞれ詳しく解説するので、できるものから実践しましょう。

まずは収支のバランスを把握して返済資金を用意する

借金問題を解決する第一歩は、月の収支バランスをしっかりと把握することです。

借金を返済するためには、支出を減らしたり収入を増やしたりして、返済資金を用意する必要があります。

特に支出の削減は今日からでもできるため、まずは無駄な支出がないかを検討します。

その際、項目を細かく分けて支出を洗い出すのが重要です。

例えば、食費は外食費と自炊費、コンビニで買うジュースや軽食代などに分けるなどです。

無理のない範囲で、無駄な支出は減らしていきましょう。

固定費を減らして無駄な出費をなくす

支出の削減の中でも、固定費の削減は効果が高いです。

誰でも実践しやすい固定費の削減方法には、以下が挙げられます。

- 通信費を格安SIMに切り替える

- 使っていないサブスクサービスを解約する

- 加入している民間保険を見直す

昨今は格安SIMでも大容量のプランが用意されており、大手キャリアと遜色ないサービスを提供しています。

使っていないサブスクサービスや、必要以上の保障が付いた民間保険は、無駄な出費の代表例です。

サブスクであればお試しで解約してみる、保険であれば掛け捨てにするなどのアイデアがあります。

固定費ではないものの、外食費も削減しやすい費用の一つです。

月の外食回数を決める、1回の自炊で数日分作り置きするなどは、無理なく実践できる方法です。

副業で収入を増やして借金を補填する

支出の削減には限界があるため、収入アップも併せて検討しましょう。

借金を返す目的であれば、以下のような即金性の高い副業がおすすめです。

- せどり

- フードデリバリー

- 単発バイト

- 不用品の売却

上記は少ない初期投資から始められ、お金が入ってくるまでの期間が比較的短いものばかりです。

一方で、以下の副業は借金返済の観点からはあまり向いていません。

- YouTube・アフィリエイト

- 株式投資・FX

- ポイ活

YouTubeやアフィリエイト、投資は稼げる保証がなく、仮に稼げたとしても初めのうちは微々たる収益しか入ってきません。

特に投資は「早く稼がないと」といった焦りから、理性的な行動が取れなくなり、結果として損をするリスクもあります。

ポイ活は人気の副業ではあるものの、作業量に対して収入が少なく、借金返済の資金作りとしては心もとないです。

借金は早く返すほど負担が少なくなるため、お金が入ってくるまでのスパンが短い副業を選びましょう。

借金の繰上返済をする

家計に余裕のある月は、貯金をするよりも繰上返済をした方が得です。

繰上返済は、完済までの期間を早めるだけでなく、支払総額を減らす効果もあるためです。

借金の利息は以下の計算式の通り、借りている金額と日数が多いほど高くなります。

利息=借入残高×金利×借りている日数

月の途中で繰上返済をすると借入残高が減るため、次の返済日までにかかる利息が小さくなります。

利息が減ると返済額に占める元金の割合が増えるといった面からも返済が早まるため、繰上返済は1日でも早く行うほど効果が高いです。

ただし繰上返済をしても、本来の返済日はスキップされないため、あくまで余剰資金で行いましょう。

おまとめローンを使って借り入れを一本化する

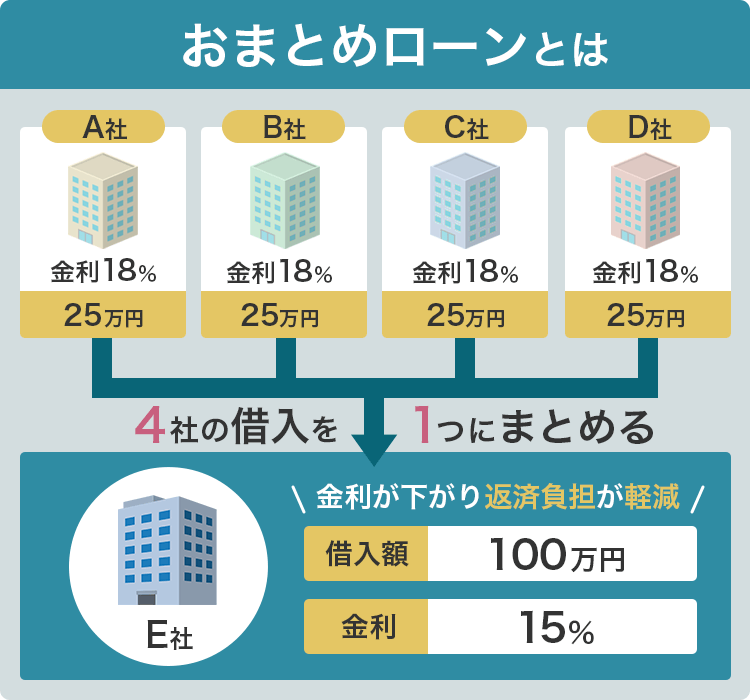

おまとめローンとは、複数社からの借り入れを1社にまとめられるローン商品です。

おまとめローンの仕組みは、おまとめローンを利用する金融機関から、各社の返済に必要なお金を借り、まず既存の借金を返済します。

その後はおまとめローン先の会社へ返済を行います。

おまとめローンのメリットとデメリットは、以下の通りです。

| メリット | デメリット |

|---|---|

| ・金利が低くなる可能性がある ・返済日が一本化され、管理が楽になる |

・利用には審査が必要 ・返済専用のローンのため、追加で借り入れはできない |

おまとめローンで金利が低くなるケースとして、以下があります。

- おまとめローン先の方が金利が低い

- 複数社からの借り入れをまとめたことで、利息制限法上の低い金利が適用される

例えば、25万円を4社から借りている場合、それぞれで適用される金利はおおむね18%前後です。

そこで1社にまとめれば借入残高が100万円となり、上限金利により適用金利が15%以下になります。

加えて、これまでバラバラだった返済日が1日にまとまるため、返済忘れやお金を工面できないリスクを減らすのにも役立ちます。

また借り換えローンを利用して、金利が下がるローンへの借り換えを検討するのも良いでしょう。

借金の返済を後回しにするリスク

もし返済ができていない借金があるなら、後回しにせず何らかの対処を行うのが重要です。

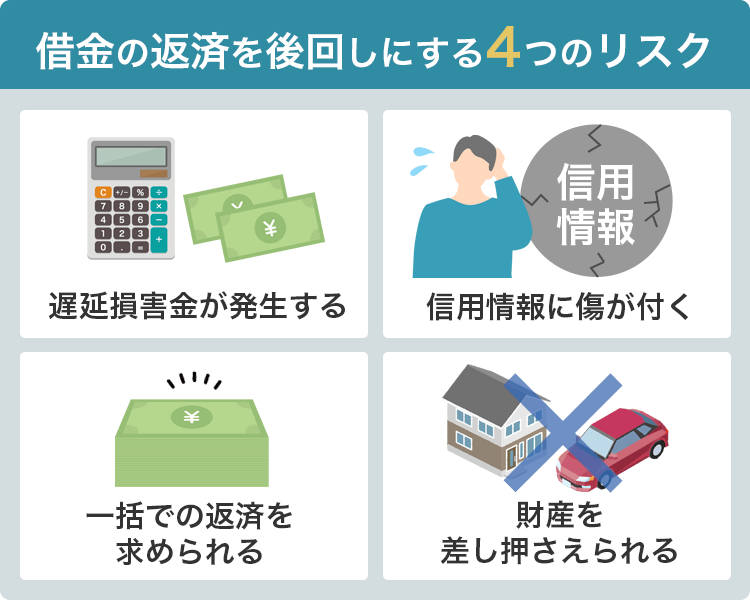

借金の返済を後回しにすると、以下のリスクがあります。

- 遅延損害金が発生する

- 信用情報に傷が付く

- 一括での返済を求められる

- 財産を差し押さえられる

借金の返済を滞らせるメリットはなく、ますます自分の首を絞めます。

それぞれ詳しく解説するので、返済を後回しにする危険性をしっかりと理解しましょう。

遅延損害金が発生して債務が膨れ上がる

期日通りに返済ができないと、翌日からペナルティとして遅延損害金が発生します。

消費者金融からの借り入れの場合、遅延損害金の金利は20%が相場であり、通常の金利よりも高く設定されています。

遅延損害金は滞納している金額に対して発生するため、いきなり元本全額に対しては発生しません。

ただし後述の一括返済を求められた場合には、元本全額に対して遅延損害金がかかるので、早く手を打たないと債務がどんどん膨れ上がってしまいます。

「金利が少し上がるだけ」と高を括っていると痛い目を見るので、返済できるなら今すぐ返済をしましょう。

信用情報に傷が付きブラックリストに登録される

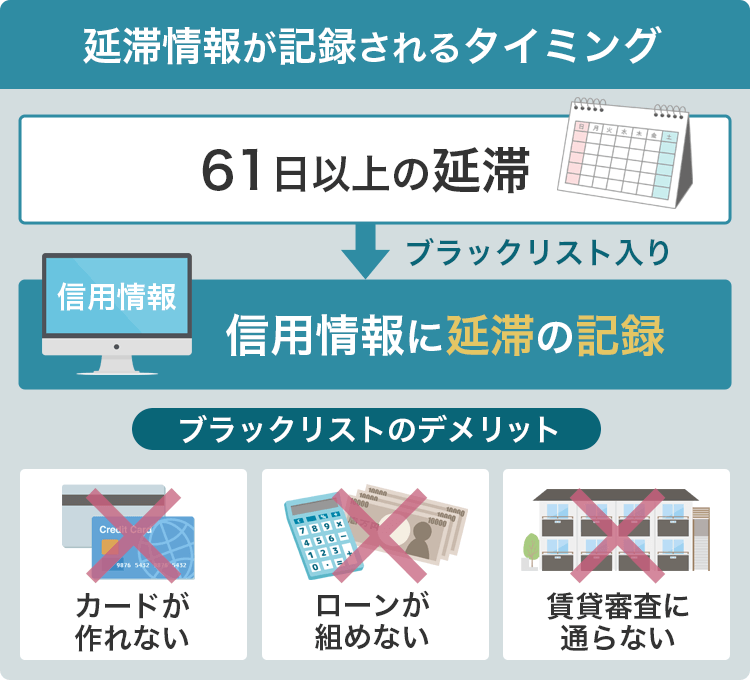

借金の返済が滞ると、その旨が信用情報機関に記録され、いわゆる「傷が付いた」状態になります。

信用情報に傷が付くと、新たにローンやクレジットカード発行の審査に通らないといったデメリットがあります。

延滞の記録がされるタイミングは延滞してすぐではなく、一般的には61日以上から3ヶ月間滞納したときです。

では2ヶ月以内なら滞納しても問題ないのかというと、そうではありません。

短期間の延滞は信用情報機関に記録されなくとも、金融機関の顧客情報には記録されます。

結果として、金融機関側の判断で契約を解約されたり、新たにローンを組めなくなったりする可能性があるので、短期間でも遅れずに返済をするのが重要です。

借金の一括返済を求められる

借金の返済を怠ると、残債務の一括返済を求められる可能性があり、これを「期限の利益の喪失」といいます。

期限の利益とは、返済期日が来るまでは全額を返済しなくてもよいという、債務者側の権利です。

分割払いでの返済が可能なのは、期限の利益があるためです。

しかし契約によって、期限の利益を喪失する条件を設定でき、一般的には支払いの遅れや債務整理、規約違反によって喪失すると定められます。

例えばアコムの会員規約では、アコムから20日以上の期限を定めて書面で催促されたにもかかわらず、返済をしなかったときに期限の利益を喪失するとされています。

「1.会員が次のいずれかに該当する場合には、当社からの通知、催告がなくても当然に当社に対する債務について期限の利益を失い、残債務全額をただちに支払うものとします。

(2)ショッピング等の利用代金について支払期日に弁済金の支払を遅滞し、当社から20日以上の相当な期間を定めてその支払を書面で催告されたにもかかわらず、その期間内に支払わなかったとき。」

引用:アコム|AC会員規約

一括返済を求められると、返済がますます困難になり、取れる対処法の選択肢が少なくなるため、返済には遅れてはいけません。

財産を差し押さえられる可能性もある

借金の返済を怠り、再三の督促も無視し続けると、最悪のケースとして財産の差し押さえが実行されます。

会社員の場合、差し押さえられる財産の代表格に給料が挙げられ、給料の1/4または33万円を超えた分が差し押さえの対象です。

給料が差し押さえられると、会社にもバレてしまいます。

他には預貯金や生命保険の解約返戻金、住宅などの財産も差し押さえられる可能性があります。

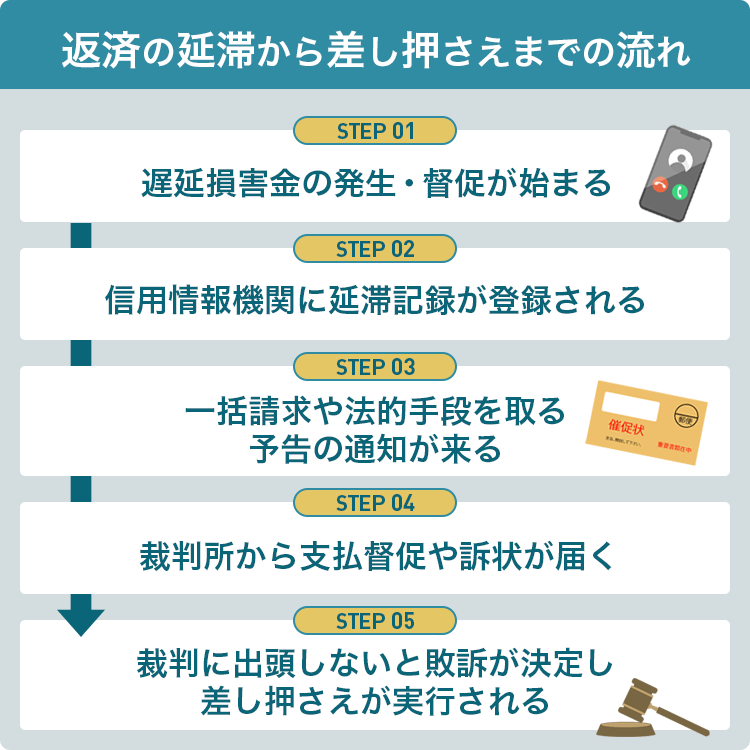

返済の延滞から差し押さえまでの一般的な流れは、以下の通りです。

- 遅延損害金の発生・督促が始まる

- 信用情報機関に延滞記録が登録される

- 一括請求や法的手段を取る予告の通知が来る

- 裁判所から支払督促や訴状が届く

- 裁判に出頭しないと敗訴が決定し、差し押さえが実行される

延滞開始から差し押さえまでの期間は、債権者の判断によるため、一概にはいえません。

差し押さえが実行される際の予告はなく、ある日突然行われます。

しかし債権者からの法的手段の予告通知や訴状などで、差し押さえの予兆を知ることは可能です。

督促状は無視せず、対処が難しければ弁護士や司法書士に相談しましょう。

自力での返済が難しいほど借金がやばいときは専門家に相談しよう

家計の見直しや副業をしても、借金の返済が難しいと感じる場合は、弁護士や司法書士に相談しましょう。

専門家に相談すれば、借金問題の解決の糸口が見つかります。

借金問題を専門家に相談する詳しいメリットや、依頼費用の捻出が難しい人におすすめの法テラスを解説します。

1人で抱え込むと、返済ができなくなったり精神的に追い詰められたりと、状況は悪化する一方のため、勇気を出して一歩を踏み出しましょう。

弁護士・司法書士に借金問題の無料相談ができる

多くの弁護士・司法書士事務所は、借金問題の相談であれば無料で応じています。

無料相談では、自分が置かれている状況の整理や、問題の解決策の提案をしてもらえます。

提案内容に納得がいけば、その場で依頼も可能です。

債務整理を依頼する場合、必要な手続きは代行してくれるので、自分がやることはほとんどありません。

さらに債務整理を依頼すると、受任通知により借金の取り立てがストップします。

電話や郵便物による督促がなくなるだけでも、大きな安心感があります。

多くの事務所は着手金の分割払いに対応しているので、今すぐ費用を払えなくても問題ありません。

依頼に至らなくとも大きな損はしないので、気になる事務所があれば無料相談に申し込みましょう。

費用の捻出が難しければ法テラスがおすすめ

債務整理を検討しているのの、費用の捻出ができない人や、何から相談したらよいか分からない人は、法テラスを利用するのがおすすめです。

法テラスとは、国が設けている法律の相談窓口です。

法テラス経由で弁護士に依頼する場合、収入や資産の条件を満たすと弁護士費用の立て替えを行ってくれます。

生活保護を受けている人なら、立替費用の返済も免除されるため、実質無料で債務整理が可能です。

法テラスは3回まで無料で法律相談ができ、相談内容に応じて適した機関の紹介もしてくれます。

借金について漠然とした悩みや不安がある人も、まずは法テラスに相談しましょう。

借金がやばい状況であっても返済負担を減らせる債務整理

自力での返済が難しい場合、債務整理をすれば返済負担を軽減できます。

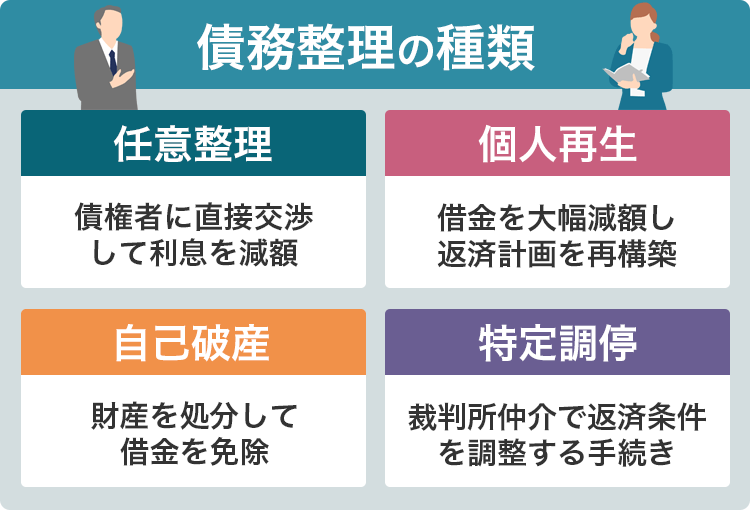

債務整理とは以下4つを指し、いずれも法律に則って行う合法的な手続きです。

- 任意整理

- 個人再生

- 自己破産

- 特定調停

手続きの種類によって、借金の減額効果や手続き後の生活への制限が異なります。

ただしどの手続きであっても、債務整理をした旨は信用情報機関に5~10年間記録され、その間はクレジットカードやローンの審査に通りにくくなります。

以下では、各手続きの概要やメリット・デメリットを解説するので、どのような解決策があるのかを知りたい人はぜひチェックしてください。

任意整理は将来利息のカットや月の返済額の軽減ができる

任意整理とは債権者と交渉し、主に利息カットや月の返済額の軽減を図る手続きです。

利息カット後の元本について原則3年、最長5年の返済計画を立て、債権者の合意が得られれば計画に基づいて返済を行っていきます。

任意整理のメリットは、主に以下の2つです。

- 対象とする債権者を選べるため財産を残せる

- 専門家費用が安い

任意整理では、個人再生や自己破産と異なり交渉を行う債権者を自由に選べます。

例えば住宅ローンやマイカーローンは通常通り返済し、消費者金融だけを対象とするといったやり方が可能です。

住宅ローンやマイカーローンを対象から外せば、住宅や車を処分する必要はなくなります。

専門家費用については、債権者1件につき最安2.5万円程度と安い費用で依頼できるのも特徴です。

ただし借金の減額効果は、個人再生や自己破産と比べると小さく、手続き後も返済はしなければならないため、安定収入がある人のみ利用できます。

個人再生は住宅を残しながら借金を減らせる

個人再生は民事再生法に基づく債務整理であり、借金を最大1/10に減らせる手続きです。

住宅ローンを除いた借金が5,000万円までの人が利用でき、減額幅は債務の金額によって決まっています。

減額後の債務は100万円~500万円になり、借金が5,000万円の場合に効果が最大になります。

イメージとしては、任意整理と自己破産の中間にあるような手続きです。

このように、減額効果は任意整理よりも大きく、さらに住宅ローン特則を利用すれば住宅を残せる点で自己破産よりも優れています。

ただし任意整理のように整理をする債権者は選べず、原則すべての債権が対象となるため、ローンが残っている車は処分する必要があります。

加えて減額後の債務は最小100万円と決まっているので、そもそもの借金が100万円付近かそれ以下の人が行うメリットはありません。

専門家費用の相場は50~80万円と任意整理よりは高額です。

自己破産はすべての債務を免除できる

自己破産は裁判所の許可のもと、すべての借金を免除してもらえる手続きです。

効果は債務整理の中で最も強力ですが、その分生活への制限も最も大きいです。

個人再生のように財産を残せる例外はなく、車や生命保険、預貯金などお金に換えて返済の原資とできる財産は強制的に処分されます。

とはいえ一定金額以下の現金や生活に必要な家財などは残せるため、無一文となる心配はありません。

自己破産の費用は主に処分する財産がどのくらいあるかによって変わり、30~130万円と幅があります。

処分する財産がないときは同時廃止事件という手続きになり、費用も最も安いです。

財産が多くある場合は管財事件と呼ばれる手続きとなり、破産管財人が財産の調査や換価、債権者への分配を行うため、人件費を含め費用が高くなります。

特定調停は安い費用で債務負担を軽減できる

特定調停は裁判所の仲介のもと、債権者と借金の負担軽減の交渉を行う手続きです。

内容は任意整理と似ていますが、任意整理は弁護士や司法書士に代理を依頼するのが通常である一方、特定調停は原則自分で手続きを進めます。

自分で手続きを行う分、かかる費用は1件につき1,000円程度と債務整理の中で最も安いです。

ただし特定調停の難易度は高く、令和6年の司法統計によると、特定調停の成功率は15.7%でした。

どうしても費用を最小限に抑えたい場合を除いて、問題解決を重視するなら専門家に任意整理を依頼するのがおすすめです。