企業型確定拠出年金は運用が良ければ利益確定したほうがいい?資産を見直す際のコツを解説

企業型確定拠出年金は運用が良ければ利益確定したほうがいい?資産を見直す際のコツを解説

企業型確定拠出年金は、企業が提供する私的年金制度の一つです。企業が掛金を拠出し、加入者である役員や従業員が自分の責任で運用しながら、資産形成をする仕組みです。

自身のライフプランに合わせた運用が可能であり、老後に向けた大切な資産形成手段として注目されています。企業型確定拠出年金は原則として60歳まで引き出せませんが、定年が近付いてきたら利益確定(利確)を考えるタイミングといえるでしょう。

今回は、企業型確定拠出年金で利益確定をする方法について解説します。自分なりの運用方針を立て、資産形成の目標を明確にして、経済的に豊かな老後生活を目指しましょう。

1. 確定拠出年金の利益確定とは

確定拠出年金制度(企業型確定拠出年金やiDeCo)では、原則として60歳まで運用している資産を引き出せません。

一般的な投資でイメージされる「利益確定(利確)」とは異なり、運用益を手元に引き出して柔軟に活用できない、という点を押さえておきましょう。

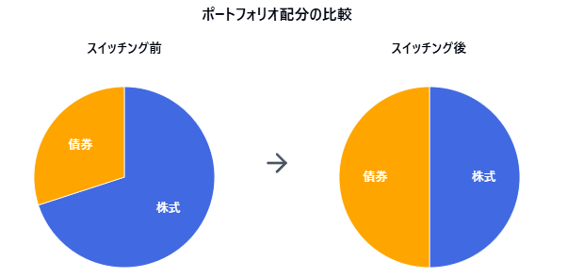

確定拠出年金の利益確定をする場合は、リスク資産から無リスク資産に買い換える「スイッチング」を検討することになります。スイッチングとは、運用している商品を売却し、売却資金で他の商品に買い換えることです。

なお、スイッチングを通じて保有している資産のバランスを調整することを「リバランス」といいます。

例えば、投資信託で十分な運用益を得られたあと、元本が変動しない元本確保型商品へスイッチングすることが、確定拠出年金での利益確定となります。

確定拠出年金では、加入者自身が運用商品を選び、積み立てた資金を投資信託や株式などで運用します。非課税で運用できるため、運用が好調で大きな利益が出た場合は、利益を確保する選択肢が現実味を帯びるでしょう。

2. 企業型確定拠出年金とは?初心者にも分かりやすく解説

企業型確定拠出年金とは、企業が提供する年金制度の一つです。企業が従業員のために掛金を拠出し、従業員が自ら金融商品を選んで資産運用を行う福利厚生制度です。

公的年金の上乗せとなる私的年金を計画的に用意できる制度として、近年注目されています。選べる金融商品は、元本が変動しない定期預金や保険、元本が変動する投資信託に大別されます。

将来受け取れる年金額は、運用成績によって変動します。「加入者が自分で運用方針を決められる」「運用益が非課税となり効率よく資産形成できる」ため、老後資金の準備を考えるうえで、企業型確定拠出年金は有効な選択肢の一つとして検討する価値があるでしょう。

3. 企業型確定拠出年金でスイッチングをするメリットとデメリット

企業型確定拠出年金のスイッチングは、自分の資産運用状況を見直し、金融商品間で資金を移すことを指します。

スイッチングをすることで運用している資産の割合を見直し、リスクとリターンのバランスを調整できます。結果的に利益確定が可能なので、年金を受け取るタイミングが近づいてきた方は、スイッチングを検討するとよいでしょう。

以下で、企業型確定拠出年金でスイッチングをするメリットとデメリットを解説します。

①企業型確定拠出年金でスイッチングをするメリット

スイッチングの主な目的は、経済状況や市場の動向に応じて運用方針を柔軟に変更し、効率的な資産運用を目指すことです。例えば、今現在の株式市場は好調であるものの、今後の下落が懸念される場合は、株式から債券・定期預金など安全性の高い商品に資産を移すという選択肢があります。

このように、スイッチングをタイミングよく活用することで、自分に適した投資スタイルを保ちながら資産運用を最適化することが可能です。

また、退職が近付いてきたとき、受け取れる年金を確保するための手段としてスイッチングは有効です。投資信託から元本を確保できる定期預金や保険にスイッチングすれば、これまでの積立額と運用益を確定させ、老後生活の見通しを立てやすくなります。

②企業型確定拠出年金でスイッチングをするデメリット

頻繁にスイッチングを繰り返すと運用効率が低下する可能性があるため、注意が必要です。市場の動きに振り回されてしまい、計画性のないスイッチングを行うと、市場の成長を取り逃がしてしまうためです。

例えば、市場が不調のタイミングで慌ててスイッチングをすると、損失を被って終わってしまう恐れがあります。経済は循環しており、不調のタイミングで株式や債券を手放してしまうと、その後の回復局面を逃してしまうのです。

また、信託財産留保額(売却時手数料)が発生する投資信託を売却すると、スイッチング時に手数料が発生します。手数料を支払うと運用資産が減少してしまうため、運用効率が悪化してしまうのです。

そのため、事前に自分のリスク許容度や長期的な資産配分についてしっかりと理解し、計画的にスイッチングをしましょう。

4. 利益確定をするべきタイミングと注意点

企業型確定拠出年金で利益確定を行うタイミングは、老後資産を用意するうえで重要なポイントです。安易に決断してしまうと、後になって後悔するケースがあるため注意が必要です。

利益確定のタイミングを見誤らないためにも、日頃から市場の動きや自身のポートフォリオを冷静に分析しましょう。

①利益確定のタイミングはいつが良い?状況に応じた判断が重要

利益確定のタイミングは、投資における重要な判断の一つです。企業型確定拠出年金は老後資産を用意するための制度である以上、基本的には「受け取るタイミングが近付いてきたとき」と考えるとよいでしょう。

例えば、65歳が定年で退職する方の場合、60歳以降になったら安定的に運用できる商品にスイッチングする方法が考えられます。65歳の直前に暴落に巻き込まれてしまうと、受け取れる年金資産が大きく減ってしまう可能性があるため、このような対策は効果的です。

受け取るまでに長い期間がある方でも、市場全体が不安定になる可能性がある場合に、スイッチングして利益を確定させておく手段があります。一般的に、先進国の政情や世界全体の情勢が不安定化すると、株式市場の動きも不安定になります。

この場合、一時的にリスク資産から無リスク資産に運用資金を退避させておくと、年金資産を守れるでしょう。

②実際に投資したあと保守的に運用したいとき

確定拠出年金制度は運用益が非課税になる税制メリットがあるため、基本的にはリスクを取って資産運用することをおすすめします。しかし、中にはリスク許容度が低く、少しの損失が発生しただけでパニックになってしまう人がいるかもしれません。

実際に投資を始めたあと、「もっと保守的に運用したい」と感じた場合、スイッチングをするとよいでしょう。無リスク資産で定期預金や保険で運用すれば、精神的なストレスを軽減し、安心して資産運用と向き合えるためです。

ただし、この場合は運用益が非課税になるメリットを最大限に享受できません。あまり保守的に運用しすぎると、結果的に機会損失が発生してしまう可能性がある点に注意が必要です。

5. 20代~40代と50代~60代の運用手法の違い

20代~40代と50代~60代では、資産運用の目指す方向性やリスクへの向き合い方が異なります。

| 20代~40代 | リスクを取って運用しやすい |

| 50代~60代 | 受け取りを意識し始めるため、徐々にリスク資産への投資を減らすとよい |

20代~40代は、時間を味方につけた投資が可能です。実際に年金を受け取るまでに数十年間の期間があるため、リスクを取って運用しやすいでしょう。

長期的な視点に基づいて、高いリターンが期待できる株式へ資金を振り向けるのが合理的です。特に、若い世代ならば市場の変動を乗り越える余裕があるため、リスクを受け入れやすい強みがあります。

一方で、50代~60代は定年や老後の資金計画が現実的な課題となり、安全性を重視した資産運用が求められます。受け取る直前に大きく資産を減らしてしまう事態を防ぐためにも、債券や元本を確保できる商品へのスイッチングが有効です。

6. スイッチングによるリバランスのイメージ

スイッチングによるリバランスのイメージを図式化すると、以下のようになります。

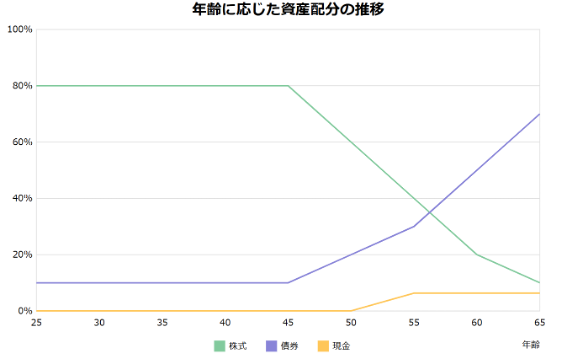

45歳を超えた頃から、株式の保有割合を徐々に下げています。比較的リスクが小さい債券や、現金の保有割合を高めて老後資産を確実に確保するイメージです。

なお、上図はあくまでもイメージです。実際の資産配分は、自分のリスク許容度によって調整して問題ありません。

リバランスを適切に行うことで、感情に振り回されず計画的な資産運用が可能です。

一般的に、投資では「若い人ほどリスク資産の割合を高める」「高齢になるほどリスク資産の割合を抑える」のがオーソドックスな方法です。自分にとって最適な資産配分のバランスを考えて、スイッチングをしましょう。

①年齢やライフステージに合わせた資産見直し計画

年齢やライフステージごとに、資産の見直しを行うことは効果的です。頻繁なスイッチングは不要ですが、2~3年に1回のペースで口座を確認し、適切なリスク管理を行いながらスイッチングを検討するのは有意義です。

あくまでも一例ですが、年齢ごとの資産配分のバランス例を紹介します。

| 年代 | ポートフォリオの例 |

| 20代~30代 | 株式100% |

| 40代 | 株式75%・債券25% |

| 50代前半 | 株式50%。債券25%・定期預金25% |

| 50代後半 | 株式25%。債券25%・定期預金50% |

| 60代 | 定期預金100% |

50代以降になると、老後資金の確保を意識する必要があります。定年が迫ってきたタイミングでは、資産を「増やす」よりも「守る」ことの優先度が高まるため、徐々に債券や定期預金などの保有割合を高めるとよいでしょう。

リスク許容度は、人それぞれ異なります。上表はあくまでも目安として考え、最終的には自分の年齢・資産状況・どれくらいの資産を築きたいかなどを鑑みて、運用方針を決めましょう。

①リスクを抑えた運用方法

投資をする際に、リスクを抑えるための運用方法として、「分散投資」が挙げられます。分散投資とは、特定の資産クラスに偏らず、株式・債券・不動産など異なる種類の資産に投資を行うことです。

さまざまな資産に分散投資することにより、どれか一つの資産が値下がりした場合でも、全体としての損失を抑えられます。また、資産を分散する際には投資先の国や地域、業種の分散も検討するとよいでしょう。

国内株式や債券だけでなく、海外株式や新興国債券に投資することで、より広範囲なリスク回避が可能となります。

また、リスク管理の方法として「長期投資」も有効です。一般的に、運用期間が長くなるほどリスクを抑えつつ、安定的にリターンを得られると考えられています。

長期的な視点で資産を保有することで、一時的な相場の下落に左右されず、時間の経過とともにリスクが平準化されていく傾向があります。実際に株式市場の歴史を振り返ると、短期的な下落が発生しても、長期的には回復してきました。

企業型確定拠出年金では自然と長期投資を実現できますが、頻繁にスイッチングをすると長期投資ができません。そのため、前もって立てた運用計画を立て「よいときもあれば悪いときもある」と考えて、冷静に投資と向き合いましょう。

②確定拠出年金で元本保証商品をどう活用するか

確定拠出年金制度では、最低でも1つ以上の「元本確保型(元本保証型)商品」が用意されています。リスク回避を重視する方や企業年金を受け取るタイミングが迫っている方にとって、価値のある選択肢といえるでしょう。

元本確保型商品では、その名のとおり元本が保証されています。資産が減少する心配がなく、心理的安心感をもたらしてくれるでしょう。

しかし、元本保証商品に全ての資産を割り当てると、資産が成長する機会を犠牲にしてしまう点には注意が必要です。投資の世界では「ハイリスク・ハイリターン」「ローリスク・ローリターン」が鉄則であるため、近年の低金利環境においては元本保証商品で得られる利回りは限定的です。

企業型確定拠出年金は、公的年金の上乗せとなる貴重な老後資金です。受け取りまでの時期や目標としている運用額などを含めて、元本確保型商品へスイッチングするべきか考えてみましょう。

7. 退職金制度がない企業は企業型確定拠出年金の導入を

企業型確定拠出年金(企業型DC)は、従業員の資産形成と企業の人材採用の両面で大きなメリットをもたらす制度です。

非課税で投資しながら自分専用の年金(老後資金)を用意できるため、老後生活に対して漠然とした不安を抱えている従業員の不安を軽減できるでしょう。

企業型確定拠出年金には、加入を希望する従業員を対象とする「選択制企業型確定拠出年金」があります。この制度では従業員個人が自らの給与から拠出額を決められるため、柔軟な制度設計が可能です。

企業型確定拠出年金を導入することで、福利厚生を充実化させ、従業員が安心して将来の生活設計を進められます。長期的に勤務するほどメリットを感じられるため、離職率の低下にもつながるでしょう。

つまり、働きがいのある職場環境が構築され、従業員満足度の向上や企業の魅力向上に寄与します。従業員は老後資金の計画を立てやすくなり、企業にとっては競争力のある福利厚生を整備できるため、両者にとってメリットがあるといえるでしょう。

また、企業が拠出した掛金は全額損金として計上でき、法人税に影響します。労使の双方に税制上のメリットがあるため、導入しないのはもったいない制度といえます。

8. まとめ:企業型確定拠出年金を受け取るタイミングが近付いたら利益確定(利確)を検討しよう

企業型確定拠出年金を利用すれば、税制優遇を受けながら効率よく老後に向けた資産形成を進められます。ライフステージやリスク許容度に応じた柔軟な資産運用が可能で、実際に受け取る時期が近付いてきたら、スイッチングによる利益確定を検討するとよいでしょう。

適切な時期にスイッチングをすれば、受け取れる年金の元本を守れます。豊かな老後生活を実現するために、スイッチングは有効な手段です。

これから退職金制度を導入する企業の方は、企業型確定拠出年金の導入をご検討ください。従業員の福利厚生を充実させることで、人材を採用しやすくなったり、優秀な人材が離職してしまったりする事態を防げます。

日本企業型確定拠出年金センターでは、専門家による迅速サポートで、安心かつ効率的に企業型確定拠出年金制度を導入いたします。導入後の事務もサポートいたしますので、リソースを割けない事業主の方でもご安心ください。

今だけのお得なキャンペーンとして、3月まで導入費用を5万円OFFでご依頼いただけます。無料相談も受け付けているため、お気軽にご相談ください。