企業型確定拠出年金(企業型DC)とは?メリット・デメリットや導入時の注意点も解説

企業型確定拠出年金(企業型DC)とは?メリット・デメリットや導入時の注意点も解説

企業型確定拠出年金(企業型DC)は、従業員の安定した未来を築くための制度です。従業員だけでなく、企業も多大なメリットを享受できます。

従業員は、企業型確定拠出年金に加入すれば公的年金の上乗せとなる私的年金を用意でき、老後生活に備えられます。企業側は、福利厚生を手厚くすることで企業の魅力を高め、人材定着や人材採用に結びつけられるでしょう。

こちらの記事では、企業型確定拠出年金のメリットやデメリット、導入時の注意点などを解説します。企業型確定拠出年金の導入を検討している事業主の方に役立つ内容となっているので、ぜひ参考にしてみてください。

1. 企業型確定拠出年金(企業型DC)とは?

企業型確定拠出年金とは、企業が従業員に対して確定拠出年金の口座を開設し、定期的に掛金を拠出して退職後の生活資金作りを支援する制度です。企業型確定拠出年金の中には、従業員ごとに加入するか判断できる「選択制企業型確定拠出年金」もあります。

昨今は、少子高齢化に伴う公的年金に対する不安などの影響から「安心して老後生活を送れるだろうか」と考える人は少なくありません。企業型確定拠出年金は、従業員自身の将来にわたる給付金を計画的に用意し、退職後の経済的な安心を提供します。

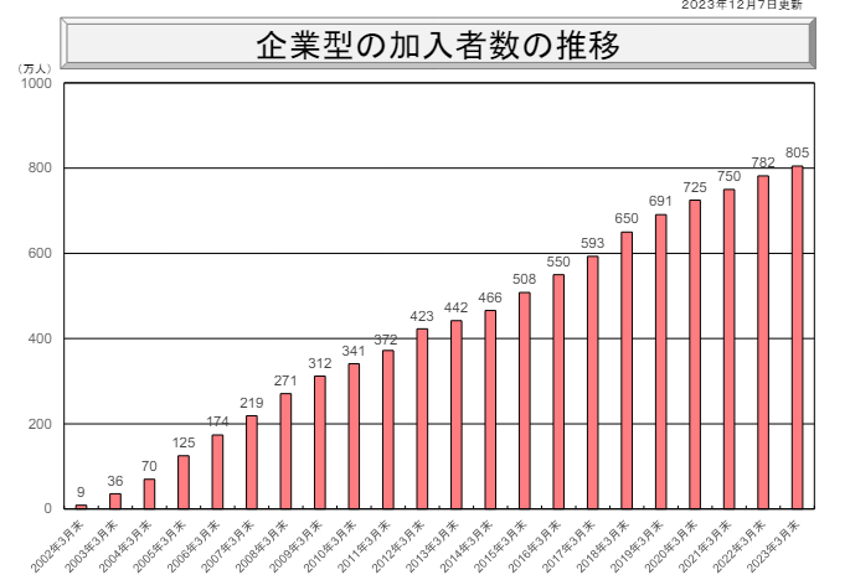

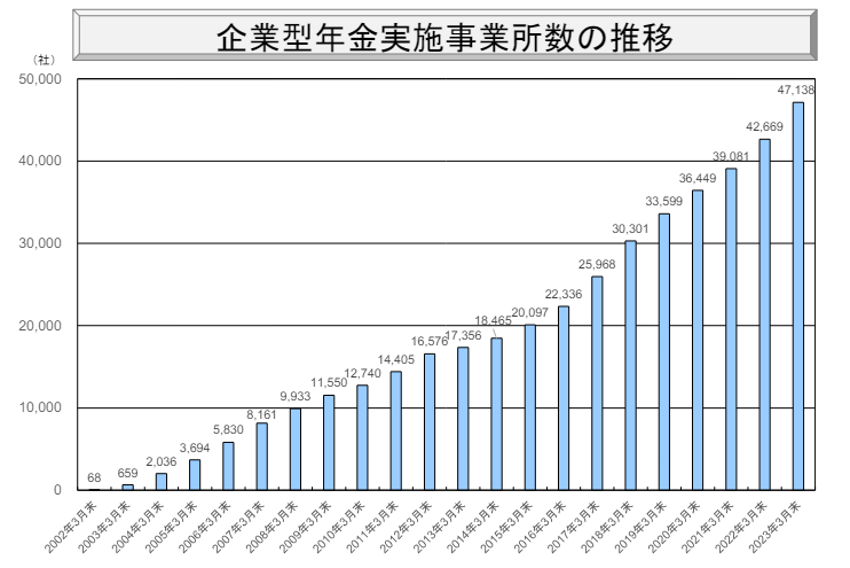

企業型年金加入者と実施事業所数は、右肩上がりで上昇しています。

多くの企業が、確定拠出年金の導入を進めています。従業員の老後生活に関する経済的不安を払しょくできるように、企業側も動いていることが見て取れるしょう。

従業員が安心して働ける環境を整備するうえで、企業型確定拠出年金の重要性はますます高まっていくと見込まれます。

2. 企業型確定拠出年金(企業型DC)の概要・仕組み

企業型確定拠出年金は、将来に向けて退職金を現役時代から積み上げる制度です。運用する商品を加入者自身が選択し、運用成績に応じて退職金額が変動する特徴があります。

将来に向けて資産形成を行う制度として財形貯蓄制度がありますが、財形貯蓄制度では運用を行いません。企業型確定拠出年金は従業員の投資選択の自由度が高く、選択する運用商品によっては年利5%程度で運用することも可能です。

なお、企業型確定拠出年金を実施している企業に勤務していると投資教育を受けられます。企業型確定拠出年金を通じて資産形成を進めつつ、従業員自身の金融リテラシーを高められるでしょう。

3. 企業型確定拠出年金(企業型DC)とiDeCoの違い

企業型確定拠出年金と似ている制度にiDeCo(個人型確定拠出年金)があります。企業型確定拠出年金は、企業が従業員のために提供する制度で、制度を企業が運用することにより従業員の退職金準備をサポートします。

一般的に、企業型確定拠出年金で掛金を拠出するのは企業です。選択制企業型確定拠出年金の場合、各従業員が普段受け取っている給料から拠出します。

一方で、iDeCoは個人型の確定拠出年金なので企業を介さず個人で手続きを行います。勤務先に「在籍している証明」を書いてもらう必要がありますが、基本的には個人が自分の判断で加入すべきか判断します。

企業あり企業型確定拠出年金とiDeCoの違いをまとめると、以下の表のようになります。

| 企業型確定拠出年金 | iDeCo | |

| 加入対象者 | 原則として70歳未満の企業の従業員 | 65歳未満の国民年金保険加入者 |

| 積立期間 | 70歳まで | 65歳まで |

| 掛金を拠出する人 | 企業(選択制の場合は従業員) | 個人 |

| 拠出限度額 | 27,500円または55,000円/月 | 12,000円~68,000円/月(最低拠出額は5,000円) |

| 拠出した掛金の税額控除 | あり | あり |

| 運用管理手数料の負担 | 企業 | 個人 |

| 運用管理機関の選定 | 企業 | 個人 |

企業型確定拠出年金は、制度を導入している勤務先に勤務していないと加入できません。一方で、iDeCoは自営業者やフリーランス、パートタイム勤務者など多くの人が加入できます。

4. 企業型確定拠出年金(企業型DC)のメリット

企業型確定拠出年金を導入することで、従業員と企業はそれぞれメリットを得られます。

具体的にどのようなメリットを受けられるのか、以下で詳しく解説します。

1. 従業員側のメリット

従業員が企業型確定拠出年金に加入するメリットは以下のとおりです。

- 退職後における生活資金を計画的に用意できる

- 加入者個人が運用の方法を決定できる

- 運用が好調だと受け取れる年金額が増える

- 年金資産が加入者ごとに管理されるため各加入者が残高を把握できる

- 転職する際にも一定の要件を満たせば年金資産の持ち運びができる

従業員が企業型確定拠出年金に加入すると、退職後における生活資金を計画的に用意できます。公的年金の上乗せとなる資産を用意できれば、経済的に安定した老後生活を送れるでしょう。

企業型確定拠出年金では従業員が運用プランを選択し、自己の責任において資金の管理を行います。運用成績によっては受け取れる年金額が増えるという点も、企業型確定拠出年金のメリットと言えるでしょう。

従業員が運用プランの選択と管理を行う過程で、投資の知識や経験を積み、長期的に金融意識の向上に繋がります。転職する際にも、転職先企業に企業型確定拠出年金制度があれば資産を持ち運ぶことが可能です(ポータビリティ)。

転職先企業に企業型確定拠出年金がない場合でも、iDeCoに資産を移管して引き続き運用できるため、拠出した掛金が無駄になるリスクはありません。

2. 企業側のメリット

企業が企業型確定拠出年金に加入するメリットは以下のとおりです。

- 福利厚生を充実させて自社の魅力を高められる

- 人材定着を図りつつ人材採用を円滑に行える可能性がある

- 役員に拠出する分は全額損金算入できる

- 社会保険料に影響がある

企業型確定拠出年金制度は、福利厚生制度の一環です。そもそも、導入の是非は企業に委ねられています。

企業に委ねられているからこそ、企業型確定拠出年金制度を導入している企業は「従業員を大切にする会社である」という印象を対外的に与えられます。

老後生活の不安を感じている従業員の不安を軽減するために、企業型確定拠出年金制度は有効な対策となるでしょう。

さらに、役員に対して拠出した掛金は全額損金算入が可能です。法人税や社会保険料に影響があるため、導入する際には「自社にどの程度の影響があるのか」をシミュレーションするのもおすすめです。

5. 企業型確定拠出年金(企業型DC)のデメリット

企業型確定拠出年金には、デメリットもあります。実際に導入する前には、メリットだけでなくデメリットについても理解することが重要です。

1. 従業員のデメリット

従業員が企業型確定拠出年金に加入するデメリットとして、以下が挙げられます。

- 60歳まで引き出しできない

- 元本割れのリスクがある

- 運用管理機関を自由に選択できない

企業型確定拠出年金は、原則として60歳になるまで引き出せません。加入途中で「教育資金の支払いに充てたい」「親の介護費用に回したい」などの事情があっても、企業型確定拠出年金からは引き出せません。

特に若年層の従業員は収入が低いケースが多く、毎月掛金を拠出するのは厳しいと感じる人もいる可能性があります。生活レベルが落ちてしまい満足度が下がってしまうと、今後のキャリアや人生計画に影響を及ぼす恐れが考えられるでしょう。

企業型確定拠出年金で元本変動型商品を選択した場合、元本割れのリスクが伴います。株式市場や市況全体が不調だと、拠出した掛金よりも受取額が下回る事態が起こりかねません。

さらに、企業型確定拠出年金はiDeCoとは異なり従業員が自由に運用管理機関を選択できません。運用管理機関によっては「自分が選択したい商品がない」という可能性が有り得ます。

iDeCoの場合は運用管理機関を自由に選択できる点を考えると、企業型確定拠出年金は自由度が低いと言えるでしょう。

2. 企業のデメリット

企業型確定拠出年金を導入することによる企業のデメリットは、以下のとおりです。

- 手続きの導入と維持に手間とコストがかかる

- 全ての従業員が加入を希望しているとは限らない

- 従業員への投資教育を行う必要がある

企業型確定拠出年金を導入する際には手間がかかります。具体的には、入退社時の手続きや制度説明、就業規則の変更(規程の新設)などが挙げられます。

制度を導入してからも、運用状況の管理や従業員からの問い合わせ対応を行わなくてはなりません。人事・労務担当者の業務負担が増えてしまう点に留意する必要があります。

さらに、導入にあたって「導入一時金」「口座開設手数料」、経常的に発生する費用として「事業主手数料」「加入者基本手数料」なども発生します。経済的なコストが発生する点も、企業にとってデメリットといえるでしょう。

従業員の全員が、企業型確定拠出年金の導入を希望しているとは限りません。また、従業員ごとに制度の理解度や受容度に差があるため、導入がスムーズに進まない可能性も考えられるでしょう。

ただし、この点に関しては選択制企業型確定拠出年金であれば解消できます。加入が各従業員の判断に任せられるため、希望者のみ加入する形であればスムーズに導入できるでしょう。

6. 企業型確定拠出年金(企業型DC)導入の注意点

企業型確定拠出年金を導入するにあたり、企業側が認識すべき注意点は以下のとおりです。

- 従業員への周知・教育を行う

- 制度を導入する目的を伝える

- 従業員へ制度の仕組みを伝える

- メリットとデメリットを正確に伝える

- 継続的に発生するコストを認識する

企業型確定拠出年金の導入にあたって、従業員への周知・教育を行うことは欠かせません。あわせて、企業型確定拠出年金の基本的な仕組みやメリット・デメリットを正しく伝えることも重要です。

従業員が企業型確定拠出年金の仕組みやメリットを十分に理解していなければ、制度の有効活用が図れません。後になって「自分の手取り給料が減るとは知らなかった」「元本割れのリスクがあるとは知らなかった」という事態に陥らないためにも、従業員の理解を得つつ、継続的なサポート体制を整えましょう。

企業型確定拠出年金の導入後は、継続的なコストが発生する点にも意識を向けるべきです。運用管理費用や一連の手数料など、どのような項目のコストが発生するのかを確認しましょう。

制度を維持できなければ導入する意味はないため、長期的な視野でコスト負担をシミュレーションすることが大切です。

7. 企業型確定拠出年金(企業型DC)と他の退職金・企業年金制度との違い

企業型確定拠出年金と他の退職金・企業年金制度を比較すると、以下のようになります。

| 企業型確定拠出年金(企業型DC) | 確定給付企業年金(DB) | 退職一時金 | |

| 受け取れる金額 | 運用結果によって決まる | あらかじめ決まっている | 勤続年数や成果などによる |

| 受け取り方法 | 一時金 年金 一時金と年金の併用 |

一時金 年金 一時金と年金の併用 |

一時金 |

| 運用の責任 | 従業員 | 企業 | 企業(運用しないケースもある) |

| 運用商品の選択 | 従業員 | 企業 | 企業(運用しないケースもある) |

企業型確定拠出年金は、従業員自身が運用商品を選択する点が特徴です。運用結果によって退職後の受取金額が決まり、受け取り方法は「一時金」「年金」「一時金と年金の併用」から選択できます。

確定給付企業年金は、あらかじめ決めた利率(予定利率)に沿って、企業が運用責任を負います。受け取れる金額はあらかじめ決まっている点も、企業型確定拠出年金との違いといえるでしょう。

退職一時金制度を導入している企業は、一時金以外での受け取りができません。計算方法は企業によって異なり、勤続年数や離職理由、成果などに応じて計算するケースが一般的です。

8. 企業型確定拠出年金(企業型DC)導入の手順

企業型確定拠出年金を導入する際には、就業規則の変更(規程の新設)や給与明細の変更をはじめ、さまざまな用意を行う必要があります。

具体的に導入する流れは、以下のとおりです。

- 必要書類を準備する(就業規則や会社情報が確認できる書類など)

- 制度内容を確定させる(加入対象者の範囲など)

- 従業員への説明を行う

- 労使合意を取得する

- 厚生局へ申請する

- 制度加入者を登録する

- 運営管理機関・資産管理機関を選ぶ

- 運用商品を選ぶ

- 導入後は継続的な投資教育を行う

企業型確定拠出年金に関する知識を持たない企業にとって、導入のハードルは高いと感じるかもしれません。従業員の理解を得ること、制度を周知して就業規則の変更などを行う必要があるため、手間がかかってしまう点は否めません。

企業型確定拠出年金を導入すれば、従業員の満足度を高められるでしょう。必要に応じて専門家からのサポートを受けつつ、導入を進めてみてください。

9. まとめ

企業型確定拠出年金は、社会保障の将来に関する不安を抱える中で、従業員の資産形成を後押しする有益な制度です。従業員が運用商品を選択する点が特徴で、運用成績次第で受け取れる金額を増やせる可能性があります。