iDeCo(個人型確定拠出年金)と401k(企業型確定拠出年金)の違いとは。併用できる?

iDeCo(個人型確定拠出年金)と401k(企業型確定拠出年金)の違いとは。併用できる?

近年iDeCoや401kといった聞きなれない言葉を耳にする機会も増えたのではないでしょうか。「iDeCoは聞いたことあるけど、詳しくは知らない」「401kってなに?」と思われる方も多いと思います。

少子高齢化が進むいま、iDeCo(個人型確定拠出年金)や401k(企業型確定拠出年金)はとても注目されている制度なのです。

そこで今回は、iDeCo(個人型確定拠出年金)や401k(企業型確定拠出年金)について詳しく解説します。両者の違いや併用についても説明しているので、参考にしてみてください。

1. 個人型確定拠出年金(iDeco)とは

個人型確定拠出年金とは、国民年金や厚生年金などの公的年金に上乗せして積み立てられる私的年金制度のひとつです。

毎月掛金を積み立て、自身が選んだ金融商品で運用し、原則60歳以降に分割や一括などの方法で受け取ります。受け取る金額は運用成果によって変動します。

税制優遇が手厚い個人型確定拠出年金を利用し、公的年金と組み合わせることで安心して老後を迎える一助となるでしょう。

1. 個人型確定拠出年金(iDeCo(個人型確定拠出年金))の加入資格

iDeCo(個人型確定拠出年金)の加入資格は、20歳以上65歳未満の国民年金の被保険者です。

ただし、老齢基礎年金および老齢厚生年金を65歳前に繰り上げ請求していたり、個人型確定拠出年金の老齢給付金を受給していたりする方は対象外となります。その他の加入資格は以下の通りです。

| 国民年金の第一号被保険者 | 20歳以上65歳未満の国民年金被保険者

(国民年金保険料の免除や納付の猶予を受けている・農業者年金被保険者は対象外) |

| 国民年金の第二号被保険者 | 厚生年金保険の被保険者で公的老齢年金の受給権を有しない者 |

| 国民年金の第三号被保険者 | 専業主婦(主夫)など |

| 国民年金任意加入被保険者 | 20歳以上65歳未満で、国民年金保険料の納付済期間が480月を満たしていない者 |

2022年5月から公的年金の被保険者は60歳以上でも加入できるようになりました。

2. 個人型確定拠出年金(iDeCo(個人型確定拠出年金))の節税効果

iDeCo(個人型確定拠出年金)は将来の備えだけでなく、手厚い税制優遇を受けられる年金制度です。

- 積立時は掛金が全額所得控除

- 運用時は運用益が非課税

- 受取時も一定額まで税制優遇

【積立時】掛金が全額所得控除

掛金の全額が所得控除の対象となるため、所得税・住民税合わせて約20%の節税となります。ただし、所得控除を受けるには「確定申告」や「年末調整」への申請が必要になるため注意が必要です。

【運用時】運用益が非課税

金融商品を運用すると、通常は20.315%(源泉分離課税)が運用益として課税されます。しかし、個人型確定拠出年金の場合は非課税となるため、節税効果も大きいです。

また、課税対象とされている特別法人税(1.173%)についても2026年3月31日までは凍結されています。

【受取時】一定額まで税制優遇

iDeCo(個人型確定拠出年金)を受け取る際は課税対象です。しかし、受け取り方法に応じて一定額が控除対象となるため大きな節税効果を発揮します。

個人型確定拠出年金は、原則60歳から受け取り可能です。受け取り方法は次の3つから選択できます。

- 一時金(一括)で受け取る

- 年金(分割)で受け取る

- 一時金と年金を組み合わせて受け取る

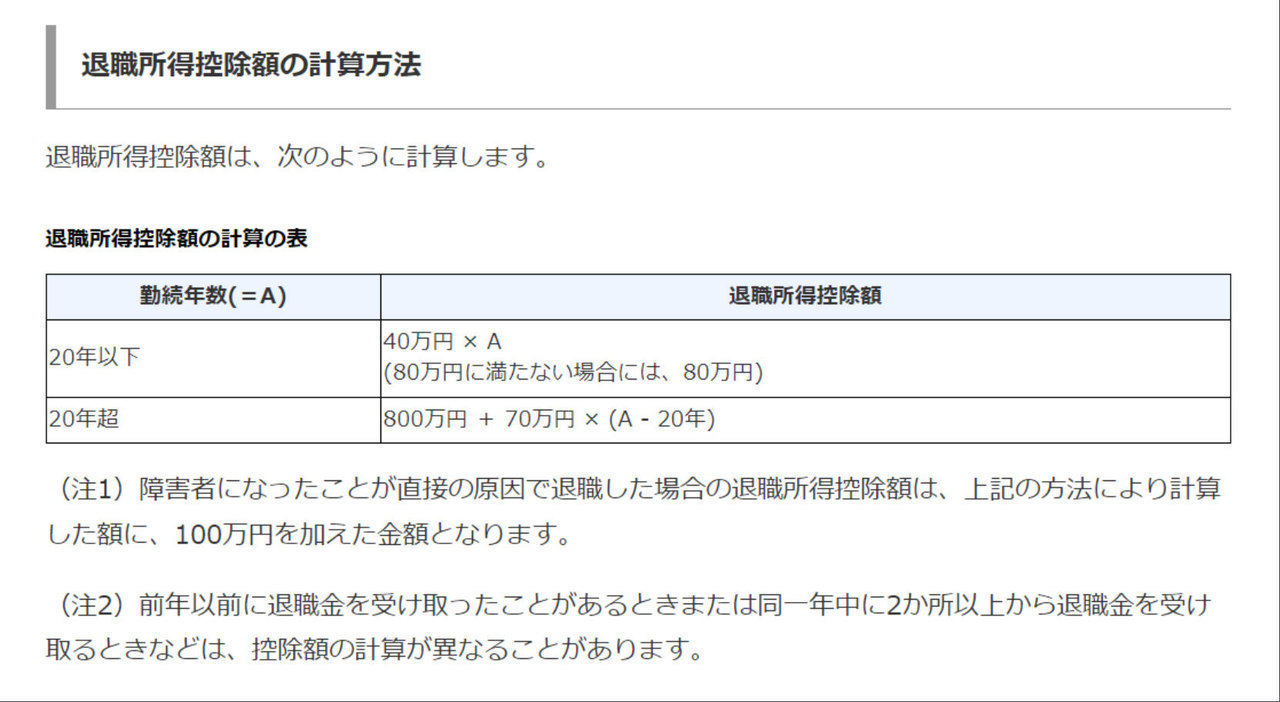

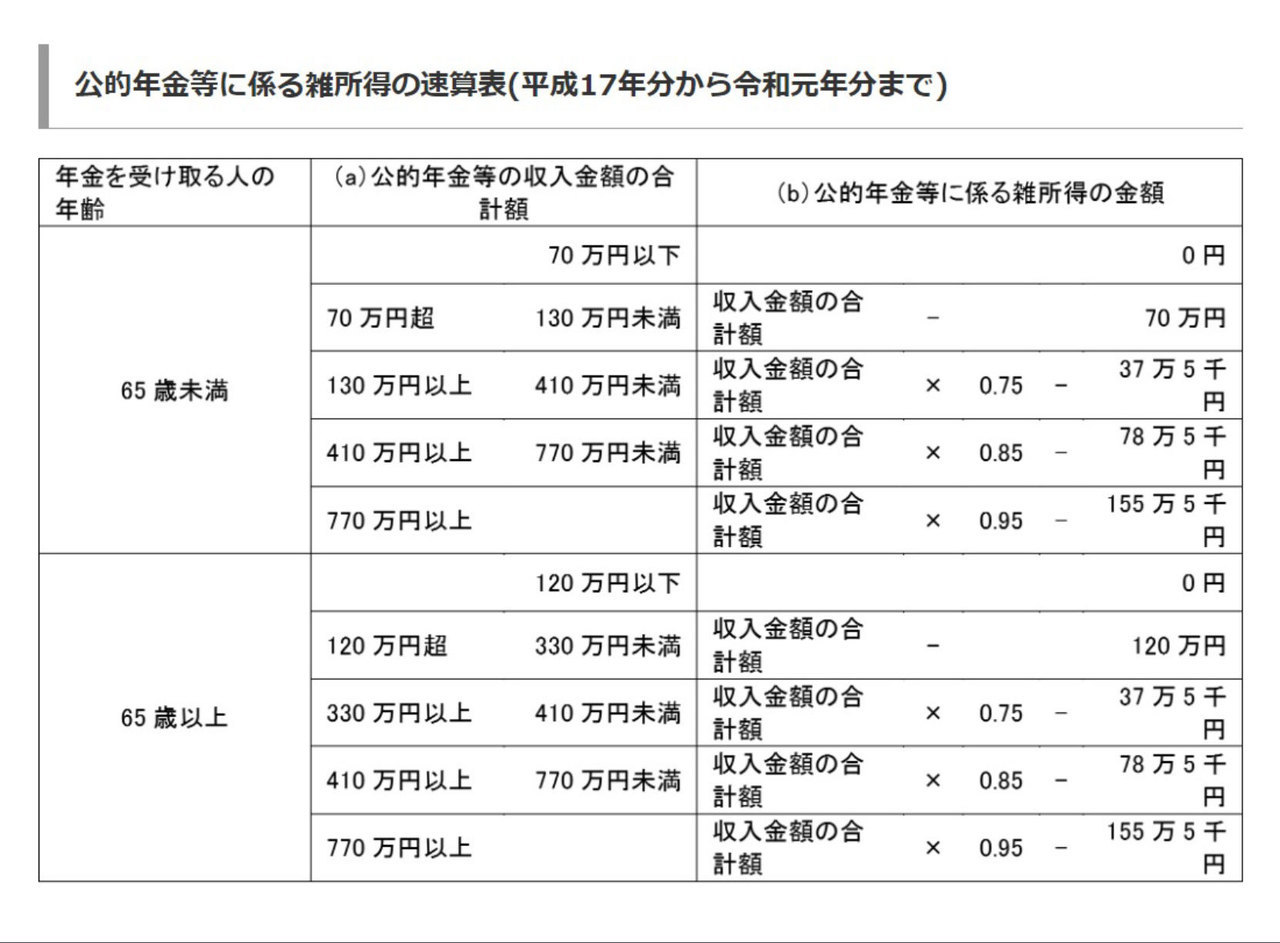

一時金で受け取る場合は「退職所得控除」、年金で受け取る場合は「公的年金等控除」の対象となります。

出典元 : 【No.1420 退職金を受け取ったとき(退職所得) / 国税庁】

出典元 : 【No.1600 公的年金等の課税関係 / 国税庁】

3. iDeCo(個人型確定拠出年金)のしくみ

iDeCo(個人型確定拠出年金)は自分が拠出した掛金を、自分で選定した金融商品で長期に渡って運用することで老後の資金を効率的に準備できるように作られた年金制度です。この制度のしくみについて3つの項目に分けて説明します。

- 自分で掛金を拠出する

- 自分で金融機関を決めて運用する

- 60歳以降に受け取る

自分で掛金を拠出する

個人型確定拠出年金の掛金は自分で拠出します。公的年金とは異なり、加入を自身の判断で決定するためです。

月々5,000円から始められ、1,000円単位で上乗せすることも可能です。ただし、掛金には上限があり、主に職業や加入している年金制度によってその額が定められています。

| 職 業 | 掛金上限月額 | |

| 自営業 | 68,000円 | |

| 専業主婦(夫) | 23,000円 | |

| 公務員 | 12,000円 | |

| 会社員 | 企業年金なし | 23,000円 |

| 企業型確定拠出年金のみに加入 | 20,000円 | |

| 企業年金のみに加入 | 12,000円 | |

| 企業年金と企業型確定拠出年金に加入 | ||

金融機関を自分で決めて自分で運用

個人型確定拠出年金は、資産運用する金融機関や金融商品の選定、運用も自身でおこないます。

金融機関によって取り扱う商品や負担する手数料などが異なるため、それを踏まえて選定します。また、運用する金融商品は大きく分けて次の2つに分類されます。

| 主な金融商品 | メリット | デメリット | |

| 元本保証型 | ・定期預金

・保険商品 |

元本割れのリスクがない

|

大きく利益を得ることは期待できない

手数料が徴収される |

| 元本変動型 | ・投資信託 | 専門家による運用代行

・長期投資 ・積立投資 ・分散投資 |

元本保証がない |

元本保証型はローリスクで安定型の商品である反面、資産が大きく増える可能性は低くなる傾向にあります。

一方、元本変動型は運用成果によって資産が変動します。資産が大きく増える可能性がある反面、元本割れするリスクも含んでいるため注意が必要です。また、運用で得た利益は全額非課税扱いとなるため、税制優遇のメリットを大いに受けるには元本変動型がおすすめです。

受け取りは60歳以降

資金の受け取りは原則60歳以降です。ただし、60歳時点で個人確定拠出年金の加入期間が10年未満の場合、支給開始年齢は引き延ばされます。

受け取り方法は、年金(分割)と一時金(一括)、または両方を組み合わせるの3種類から選択できて便利です。また、どの方法で受け取ってもそれぞれ控除額が設定されているため節税できます。

控除額の詳しい内容は、受取方法や金額、受取時の年齢などによって変動するため、国税庁のHPで確認しましょう。

- 公的年金等の控除額の詳細は【No.1600 公的年金等の課税関係 / 国税庁】

- 退職所得控除額の詳細は【No.1420 退職金を受け取ったとき(退職所得) / 国税庁】

4. 企業型確定拠出年金から年金資産の持ち運び(ポータビリティ)

企業型確定拠出年金加入者が離職により加入者資格を喪失した場合、iDeCo(個人型確定拠出年金)に移換できます。逆に、iDeCo(個人型確定拠出年金)の加入者が企業型確定拠出年金を導入している会社に就業して加入者となった場合も、個人型確定拠出年金の資産を企業型確定拠出年金に移換できます。

企業型確定拠出年金の有無で転職先を決めなくても、個人型確定拠出年金で続けるのも選択肢のひとつとなり得るわけです。

2. iDeCo(個人型確定拠出年金)と401k(企業型確定拠出年金)の違い

iDeCo(個人型確定拠出年金)と401k(企業型確定拠出年金)は何が違うのでしょうか。ここでは、401k(企業型確定拠出年金)とは何かを説明しながら、両者の違いについても詳しく説明します。

1. 401k(企業型確定拠出年金)とは

401kとは企業型確定拠出年金の別称です。確定拠出年金は2001年から導入された制度ですが、401k(企業型確定拠出年金)という名の由来は米国で導入され急成長を遂げた「401k Plan」にあります。

米国の「401k Plan」は、従業員が加入し、給与から一定額を401k口座に拠出して運用します。ほとんどの雇用主は、従業員の拠出額の一定の割合をベネフィットとして拠出するのです。これにより、従業員は幅広く資産運用する機会を得ます。

日本はこの「401k Plan」をモデルとし、確定拠出年金を2つの制度として導入しました。

- 掛金を【企業】が拠出する・・・ 401k(企業型確定拠出年金)

- 掛金を【個人】で拠出する・・・ iDeCo(個人型確定拠出年金)

近年では少子高齢化がますます深刻化しており、将来への不安からか確定拠出年金制度への加入者は年々増加傾向にあります。それだけ人々の関心が集まっている制度だといえます。

2. iDeCo(個人型確定拠出年金)と401k(企業型確定拠出年金)の違い

iDeCo(個人型確定拠出年金)と401k(企業型確定拠出年金)の大きな違いは、費用の払出し先です。iDeCo(個人型確定拠出年金)の掛金は個人で拠出するのに対し、401k(企業型確定拠出年金)は主に企業が拠出します。

また、運用手数料や口座管理手数料の支払いについても、iDeCo(個人型確定拠出年金)は個人で支払うのに対し、401k(企業型確定拠出年金)は企業が負担してくれます。つまり、iDeCo(個人型確定拠出年金)は自助努力なのに対し、401k(企業型確定拠出年金)は福利厚生なのです。

ただし、資産運用についてはどちらの制度を利用しても加入者本人が運用をおこないます。

| iDeCo(個人型確定拠出年金) | 401k(企業型確定拠出年金) | |

| 実施主体者 | 国民年金基金連合会 | 実地企業 |

| 掛金の拠出者 | 加入者 | 原則として企業 |

| 対象者 | 65歳未満の国民年金加入者

※一部対象外あり |

厚生年金保険被保険者 |

| 運用者 | 加入者 | |

| 税法上の扱い |

【受取時には】

|

|

| 受取金額 | 運用次第 | |

| 受け取り時期 | 原則60歳以降 | |

3. iDeCo(個人型確定拠出年金)と401k(企業型確定拠出年金)は併用できる?注意点は。

iDeCo(個人型確定拠出年金)と401k(企業型確定拠出年金)は併用可能です。以前、併用するには「年金規約の定め」が必要でしたが、この条件が満たされておらず併用できない人が大半を占めていました。しかし、2022年10月の法改正により以下の条件を満たせば原則併用できるようになったのです。

- 毎月の掛金合計額が55,000円を超えない

- 掛金が各月拠出である

- 401k(企業型確定拠出年金)のマッチング拠出を利用していない

項目ごとに詳しく解説します。

1. 毎月の掛金合計額が55,000円を超えない

iDeCo(個人型確定拠出年金)の掛金は、他に加入済の企業年金の掛金と合算して月額55,000円以内とする必要があります。また、その内訳として個人型確定拠出年金の上限額は企業年金の掛金により異なるため注意が必要です。

| 401k(企業型確定拠出年金)にのみ加入している人の上限額 | 401k(企業型確定拠出年金)以外の企業年金に加入している人の上限額 | |

| 401k(企業型確定拠出年金)の掛金 | 55,000円以内 | 27,500円以内 |

| iDeCo(個人型確定拠出年金)の掛金 | 20,000円以内 | 12,000円以内 |

| 401k(企業型確定拠出年金)+iDeCo(個人型確定拠出年金)の掛金 | 55,000円以内 | 27,500円以内 |

2024年12月の法改正では「401k(企業型確定拠出年金)以外の年金基金に加入している人の上限額」について、「401k(企業型確定拠出年金)にのみ加入している人の上限額」と統合され、401k(企業型確定拠出年金)の掛金は55,000円以内、iDeCo(個人型確定拠出年金)の掛金は20,000円以内に変更されます。

401k(企業型確定拠出年金)の掛金によってはiDeCo(個人型確定拠出年金)の上限額が小さくなったり、5,000円(iDeCo(個人型確定拠出年金)掛金の最低額)を下回り、拠出できなくなったりする場合があるため注意が必要です。

この法改正により生じる個人型確定拠出年金の拠出額変更手続きは、加入者個人でおこなう必要があります。

2. 掛金が各月拠出である

個人型確定拠出年金と401k(企業型確定拠出年金)を併用する場合は、上限額を超えない範囲で各月ごとに拠出する場合にのみ適用されます。

401k(企業型確定拠出年金)や個人型確定拠出年金の掛金はそれぞれ、任意に決めた月にまとめて拠出することが可能です。しかしその場合、双方の併用が不可となるため注意しましょう。

3. 401k(企業型確定拠出年金)のマッチング拠出を利用していない

401k(企業型確定拠出年金)のマッチング拠出とは、企業が拠出する掛金に加え、加入者本人が上乗せして拠出するしくみです。これを導入している企業の401k(企業型確定拠出年金)加入者は上乗せ分を、マッチング拠出にするか、新たにiDeCo(個人型確定拠出年金)に加入するかを選べます。

4. iDeCo(個人型確定拠出年金)と401k(企業型確定拠出年金)の併用をお勧めする場合はこんなとき

iDeCo(個人型確定拠出年金)と401k(企業型確定拠出年金)の併用がおすすめなのは以下のような場合です。

- 401k(企業型確定拠出年金)の事業主掛金が少ない場合

- 運用商品の選択肢を広げたい場合

1. 401k(企業型確定拠出年金)の事業主拠出額が少ない場合

事業主の拠出額が上限に達している場合は問題ありません。しかし、従業員は上限いっぱいまで掛けたいと思う場合でも、事業主の拠出額が少なければ401k(企業型確定拠出年金)だけで上限額まで使い切ることができませんでした。

iDeCo(個人型確定拠出年金)と401k(企業型確定拠出年金)を併用することで、拠出上限枠までの有効活用が可能となります。

2. 運用商品の選択肢を広げたい場合

個人型確定拠出年金は金融商品や取り扱う機関を自身で選べます。一方、401k(企業型確定拠出年金)の金融機関は企業が指定するため、商品はその中から選択することになります。自身が運用したい商品がその中にない場合もあるでしょう。

iDeCo(個人型確定拠出年金)と401k(企業型確定拠出年金)を併用する場合、個人型確定拠出年金の金融機関は加入者が選択して口座開設をします。そこで、運用したい商品を取り扱う機関を選ぶことができます。

5. まとめ

個人型確定拠出年金は私的年金制度のひとつで、公的年金に上乗せして積み立てられます。個人の意志で加入し、加入者が選択した金融商品を運用して老後資金を蓄えるため、大きく運用益を生む可能性がある一方、元本を割る場合もあるため注意が必要です。