【大人気のNISA】積立投資は貯金代わりになる?話題の企業型DCとの違いは?

【大人気のNISA】積立投資は貯金代わりになる?話題の企業型DCとの違いは?

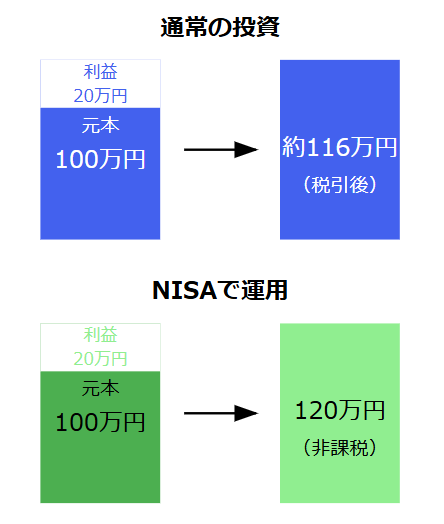

NISA(少額投資非課税制度)の「つみたて投資枠」を利用すれば、コツコツと非課税で積立投資を行えます。投資にはリスクが伴いますが、場合によっては貯金代わりとして利用できます。

つみたて投資とは、定期的に一定額を積み立てる投資手法の一種です。特にNISAは運用益に対して課税されず、効率よく資産形成できる制度であるため、有効活用するとよいでしょう。

今回は、NISAを利用したつみたて投資が貯金代わりになるのかを解説します。上手に活用すれば将来の資産形成に大いに役立つため、ぜひ参考にしてみてください。

1. 積立投資と貯金の違いを確認

NISA(少額投資非課税制度)を利用した積立投資は、資産形成の手段として注目されています。貯金代わりとして活用できる可能性がある一方で、「投資」と「貯金」の違いを理解しておかないと、思わぬ損失を被る可能性があります。

まずは、投資と貯金の違いを踏まえたうえで、つみたて投資を貯金代わりにできるかどうかを確認しましょう。

①積立投資とは

積立投資は、その名のとおり「投資」です。投資にはリスクが伴うため、運用成績が悪ければ損をしてしまう可能性があります。

「積立」と聞くと、着実に資産が積みあがっているイメージを持つかもしれません。しかし、効率よく資産を増やせるメリットが期待できる一方で、元本割れのリスクが伴う点は必ず押さえておくべきでしょう。

現行のNISAには「つみたて投資枠」と「成長投資枠」があり、つみたて投資枠は積立投資に特化している点が特徴です。購入できる商品は金融庁が「長期・分散投資に適している」と認めた投資信託やETFに限られているため、初心者の方でも安心して利用できます。

②貯金とは

貯金とは、銀行や信用金庫などの口座にお金を預けることです。元本を確実に守れるため、当面の生活費や近い将来使う予定があるお金を保管する場所として適しています。

十分な貯金があることで、病気や事故などの予期しない大きな出費にも柔軟に対応できます。急な支出が発生した場合でも、貯金があれば生活費を切り崩すことなく、安心して生活を送れるでしょう。

一方で、昨今は低金利の状態が続いているため、貯金だけでお金を増やすのは難しい状況です。また、貯金を優先するあまり、株式や投資信託など他の金融商品への投資機会を逃すと、機会損失が発生します。

2. NISAを使った長期的な資産形成の可能性

NISAを活用して積立投資を実践すると、効率よく資産形成を行える可能性があります。現行のNISAは非課税保有期間が無期限であるため、一度購入した金融商品を何十年にもわたって非課税で運用し続けることが可能です。

積立投資を行えば徐々に運用資産が増えていくため、複利効果も大きくなります。さらに、運用期間が長期になるほど運用効率が高まり、将来的なリターンを最大化できるでしょう。

なお、NISAの非課税投資枠は年間で360万円まで、制度全体で1,800万円までという上限額があります。積立投資をする際には、非課税枠を最大限利用することを意識しましょう。

3. 積立投資と貯金の違いを徹底解説

NISAを活用し、貯金代わりに積立投資を実践する前に、必ず両者の違いやリスクを理解しましょう。自分にとって最適なバランスで投資を行わないと、生活に悪影響が出る可能性があります。

①目的の違い:「資産を増やすこと」と「資産を守ること」

積立投資と貯金の目的は、以下のような違いがあります

| 積立投資 | 将来のために資産を増やす |

| 貯金 | 安全に資産を守る |

積立投資の目的は、長期的な資産形成です。教育資金・住宅取得資金・老後資金など、将来に起こりうるライフイベントに備えるために、計画的に資産を増やす目的があります。

積立投資では、株式や投資信託など貯金よりも高いリターンが期待できる金融商品を定期的に購入するため、「増やす」という目的に適しています。当面使う予定がないお金を積立投資に回すのは、合理的な判断といえるでしょう。

一方で、貯金は主に日常生活で必要となるお金や、近い将来に必要となるお金を確保する手段です。例えば、急な医療費や入院費用などの予期せぬ支出に備えるためには、すぐに引き出せる貯金があると安心できるでしょう。

②リスクとリターンの比較

積立投資と貯金のリスク・リターンをまとめると、以下のとおりです。

| リスク | リターン | |

| 積立投資 | あり | 年1~7%程度 |

| 貯金 | なし | 年1%未満 |

積立投資では、どの商品に投資するかによって期待リターンは異なります。たとえば、外国株式に投資する商品を購入した場合、年5~7%程度のリターンを得られる可能性があります。

一方で、貯金はリスクがないため、リターンもほとんど期待できません。預け先にもよりますが、得られる利息は定期預金でも1%未満です。

③元本保証の有無

積立投資には元本保証はありませんが、貯金は元本が保証されます。

| 積立投資 | なし |

| 貯金 | あり |

積立投資では、株式・債券・不動産など価格が日々変動する商品に投資するため、元本保証はありません。また、購入した資産が必ずしも期待通りに成長するとも限りません。

一方で、貯金には元本保証があります。減っては困るお金を保管する際には、貯金が適しているでしょう。

4. NISAを活用した積立投資と貯金のバランス

投資をするうえでNISAは有効活用すべき制度ですが、投資をする前にはまず十分な貯金をする必要があります。貯金が無い状態で投資を始めると、マイナスの状態になってしまったとき、生活に悪影響が出てしまうでしょう。

そのため、まずは生活費の3〜6ヶ月分を目安に貯金を用意しましょう。定期預金や普通預金を活用し、当面の生活費と生活防衛資金を用意します。

十分な貯金を用意できたら、余裕資金をNISA口座枠を活用し、投資に充てます。まずはつみたて投資枠を活用し、無理のない範囲で積立投資を始めることをおすすめします。

①資産分散と長期投資の重要性

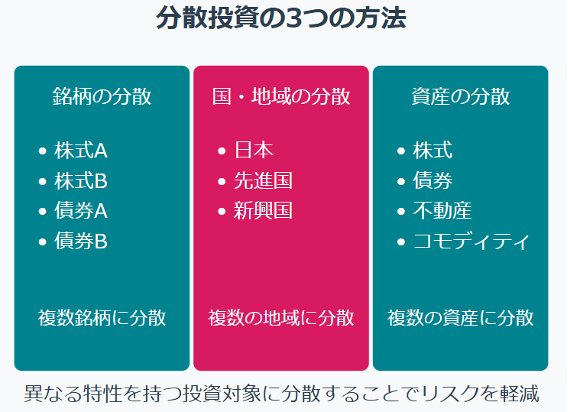

NISAで投資をする際には、資産分散と長期投資を意識しましょう。

資産分散とは、株式・債券・不動産などさまざまな資産に分散して投資することです。投資信託の中には、さまざまな資産にバランスよく投資できる銘柄があるため、活用するとよいでしょう。

また、資産だけでなく投資先の国や地域も分散することで、一つの市場や産業の変動に左右されるリスクを軽減できます。日本だけでなく、先進国や新興国などにも投資すれば、世界経済の成長の恩恵を受けられます。

長期的な視野を持った投資も欠かせません。市場は短期的な変動を見せることがありますが、一喜一憂するのではなく、時間を味方につけた運用を目指すべきです。

歴史的なデータを見ても、長期的に資産を運用することで複利効果を得やすく、資産の増加が期待できます。特定のタイミングを狙った投資よりも、貯金代わりに淡々と積立投資を行うと、よい運用結果につながる可能性があるでしょう。

②投資初心者が陥りやすい失敗への対策

投資初心者が陥りがちな失敗として、焦りや短期的な成果への固執が挙げられます。短期的に値動きが起こると一喜一憂して資産を売却してしまう可能性がありますが、安易な売却は控えましょう。

運用している資産を売却すると、本来の目的である資産形成を妨げる結果になりかねません。一般的に、運用期間を長く確保するほど安定した収益が期待できるため、例えマイナスの状態になったとしても運用を続けましょう。

利益を急いで得ようとして目先の利益に固執すると、結果的に損失につながることも少なくありません。「必要になるまで運用し続ける」という基本的なスタンスを守ることが、失敗を防ぐコツといえるでしょう。

安心して投資を続けるためにも、自分のリスク許容度の範囲内で投資をすることも大切です。

5. 貯金感覚で老後資金を用意できる企業型DCとは

企業型DC(確定拠出年金)は、企業が従業員の将来をサポートするために設ける年金制度です。この制度では、企業が一定額の掛金を拠出し、従業員はその資金を自分で選択した金融商品で運用します。

従業員が自ら掛金を拠出する「マッチング拠出」や、「選択制企業型DC」という制度もあります。企業型DCは私的年金制度の一つとして、老後の安定した生活資金を形成する手段の一つといえるでしょう。

①企業型DCのメリット

企業型DCには、従業員と企業の双方にメリットがあります。

| 従業員側のメリット | ・掛金は企業が負担してくれる

・追加で自分でも掛金を拠出できるケースがある ・運用益が非課税になる ・60歳まで引き出せないため、計画的に老後資金を用意できる ・リスクを取りたくない場合は元本確保型商品を選択できる ・転職・退職時でも資産を持ち運べる |

| 企業側のメリット | ・福利厚生を充実化させて企業の魅力を高められる

・人材採用や人材定着につながる ・企業が拠出した掛金は全額損金算入できる ・掛金を拠出した時点で企業の負担が確定するため、将来的な退職給付債務が発生しない ・役員一人の企業でも導入できる |

企業型DCは、NISAと同じように運用益が非課税になります。ただし、NISAとは異なる点として「非課税投資上限額がない」「運用商品で元本確保型商品を選べる」「原則として60歳まで引き出せない」という点が挙げられます。

従業員は加入することにより、自身の退職金をライフスタイルに合わせて設定でき、個人別に最適な資産形成を進めることが可能です。原則として60歳まで引き出せないため、自然と長期的な運用となり、効率よく資産形成を進められるでしょう。

また、追加で従業員自身が掛金を拠出できれば、貯金代わりに活用できます。元本確保型商品を選択すれば確実に元本を残せるため、「60歳までの強制貯金」として機能するでしょう。

企業側の大きなメリットとして、福利厚生の充実化に伴い、人材採用や人材定着の面で有利になりやすい点が挙げられます。従業員が長く安心して働ける環境を整備すれば、モチベーションの向上にもつながるでしょう。

希望者が自ら選択して加入できる「選択制企業型DC」という制度もあるため、制度そのものの柔軟性に富んでいます。役員一人の企業でも導入でき、企業の状況に合わせて最適な制度設計を行えます。

②企業型DCが注目されている理由

昨今は、企業型DCを導入する企業が増えています。注目を集めている理由の一つが、社会全体で進行している年金制度の変化です。

少子高齢化の進展に伴い、公的年金の支給額が減少すると見込まれている中で、老後の資金に対する不安を抱える人が増えています。また、平均寿命の延伸に伴って「長生きリスク」という言葉も生まれました。

「公的年金だけでは充実した生活を送れないかもしれない」という危機感が生まれ、自分で資産形成をする重要性が広く認識されるようになったのです。そこで、効率的・計画的に老後資金を用意できる企業型DCが注目され、多くの企業で導入が進んでいます。

企業としても、人手不足の影響を受けて、従業員の福利厚生や働きがいを高める取り組みを行う重要性が高まりました。多くの従業員が老後資金に関する不安を抱える中で、不安を軽減する手段の一つとして、企業型DCを導入する動きが広がっています。

6. NISAと企業型DCの併用も効果的

NISA(少額投資非課税制度)と企業型DC(確定拠出年金)は、いずれも非課税で投資できる制度です。どちらを選ぶべきか、それぞれの特徴を理解したうえで、自身のライフプランやニーズに合わせて検討しましょう。

なお、勤務先が企業型DCを導入している場合、NISAと併用することも検討しましょう。より多くのお金を非課税で運用できるため、運用効率を高められます。

また、企業型DCとNISAを併用すれば柔軟な資産運用が可能です。

| 企業型DC | NISA | |

| 目的 | 老後資金づくりに特化 | 老後資金だけでなく、さまざまな支出に対応できる |

| 資金拘束 | 原則として60歳まで引き出せない | いつでも自由に引き出せる |

企業型DCは老後資金作りに特化しているため、NISAでは教育資金や住宅取得資金、将来の娯楽費用を用意する目的で利用する方法があります。それぞれ違う目的で使い分ければ、柔軟にお金を使えるでしょう。

7. まとめ:NISAと企業型DCを使って理想の資産形成を目指そう

NISAのつみたて投資枠を活用することで、計画的に積立投資を行い、自分の資産を効率よく増やせる可能性が広がります。NISAを活用すれば非課税で運用できるため、積立投資を行う際には有効活用しましょう。