財形貯蓄を途中解約して引き出すとどうなる? 手続き方法やメリット・デメリットを解説

財形貯蓄を途中解約して引き出すとどうなる? 手続き方法やメリット・デメリットを解説

財形貯蓄は、給与から天引きで行う積立貯金です。財形貯蓄を通じて、給与から直接一定額を自動的に積み立てられるので、計画的に資産形成を行えます。

しかし、財形貯蓄を始めたあとに途中解約や引き出しを行うには、いくつか注意すべき点があります。

こちらの記事では、財形貯蓄制度の仕組みやメリット、引き出しをする際の注意点などを解説します。財形貯蓄を始めたい方や詳しい情報を得たい初心者の方にとって役立つ内容となっているので、ぜひ財形貯蓄の各要素を理解して有効な活用法を見つけてください。

1. 財形貯蓄とはどんな制度?

まずは、財形貯蓄制度の基本的な情報や種類などを解説します。

手続きを進める方法についても解説するので、参考にしてみてください。

①財形貯蓄とは何か?

財形貯蓄は、自身が決めた金額を給与から天引きで貯蓄に回す制度です。例えば、「毎月2万円を財形貯蓄する」と決めた場合、毎月2万円が給与天引きで貯蓄に回されます。

また、労働基準法が適用されない国家公務員、地方公務員、船員も制度の利用が可能です。

20代からでも、給与から自動的に一定額を積み立てることで、将来の目標に向けた計画的な資産形成を行えます。最初の手続きを行えば、システム化して自動的に貯蓄を行えるため、手間をかけずに貯蓄できるメリットがあります。

財形貯蓄は、将来に安心と豊かさを提供する資産形成手段の一つと言えるでしょう。働くうえでの安定した生活と充実した老後の土台となり、貯蓄に不安のある方や資産形成を検討している方に適しています。

また、財形貯蓄に用いられる金融商品は、預金、投資信託、国債など様々ですが、預金保険制度の対象となる金融商品で運用されている場合、財形貯蓄で蓄えた分についても預金保険制度の対象となります。しかし、預金保険制度で保護されるのは、すでに預けている預金と財形貯蓄で積み立てた分の合計1,000万円までとなりますので、注意が必要です。

②一般財形貯蓄

一般財形貯蓄は、貯蓄の目的が特に定められていないため、自由にお金を運用できるという特性があります。具体的には、積立てから1年間経過した後は、必要に応じていつでも引き出せるため、急な出費にも対応することが可能です。

税制優遇を受けることはできませんが、元本保証があるため、安全に資産を確保することができます。

引き出しに関する制約も少ないため、引き出したい時にいつでも引き出せるなど、多様な資金ニーズに応える仕組みが整っています。

しかし、一般財形貯蓄は、預貯金の利息や投資信託などの配当金に、源泉分離課税(国税15%、地方税5%、さらに2037年12月31日(木)までは復興特別所得税0.315%)20.315%の税金がかかる点は理解する必要があります。

③財形住宅貯蓄

財形住宅貯蓄は、住宅の購入やリフォームを目的とした貯蓄制度です。この制度を利用することで、一定の期間積立てを行った後、目的に合致した形で資金を引き出すことができますが、目的外での解約は一時所得として扱われるため、注意が必要です。

また、積立て期間に応じた非課税措置を受けることが可能で、実質的な負担を軽減することができます。住宅に関連する資金計画を立てる際には、有力な選択肢となり得ます。

④財形年金貯蓄

財形年金貯蓄は、老後の生活資金を準備するための制度で、一定の条件を満たすことで年金として払い出しを受けることができる仕組みです。

積立ては5年以上続ける必要がありますが、その後の受け取りは非課税となる利点があります。また、将来の生活設計を考える上で、安定的な収入源として機能し、他の資産形成とのバランスを考えた運用が可能です。

この制度は、長期的な視点で資産形成を行う際に非常に役立つ手段です。

⑤財形貯蓄の種類とそれぞれの特徴

財形貯蓄には「一般財形貯蓄」「財形年金貯蓄」「財形住宅貯蓄」の3種類があります。それぞれの特徴を表にまとめました。

| 一般財形貯蓄 | 財形年金貯蓄 | 財形住宅貯蓄 | |

| 特徴 | 目的を問わない使途自由な貯蓄 | 老後生活に備えるための貯蓄 | 住宅取得資金やリフォーム資金を用意するための貯蓄 |

| 年齢要件 | なし | 55歳未満 | 55歳未満 |

| 引き出しの要件 | なし | あり(60歳以降の契約所定の時期から5年以上の期間にわたって年金として受け取ること) | あり(持家取得又は持家の増改築(リフォームなどの用途で使うこと) |

| 利子の非課税制度 | なし | あり(元利合計550万円まで) | あり(元利合計550万円まで) |

「財形一般貯蓄」は、用途に関係なく自由に引き出しが可能です。結婚資金や教育資金、娯楽を楽しむための費用など、さまざまな用途に利用できます。

目的を限定しないため、ライフプランに合った資産形成ができ、自己のニーズに合わせて自由に利用できるメリットがあります。

「財形年金貯蓄」は、老後生活の経済的安定を目指すための貯蓄です。60歳以降における年金形式での受け取りに特化しており、当該目的以外で引き出す場合は、利子が非課税になる恩恵を受けられません。

「財形住宅貯蓄」は、自己の住宅購入やリフォームなどの住まいに関する資金に使われる貯蓄手段です。当該目的以外で引き出す場合は、利子が非課税になる恩恵を受けられません。

いずれも、引き出しの要件や利子の非課税制度などに独自のルールがあるため、契約する際は制度の内容を理解することが大切です。

⑥財形貯蓄の始め方・手続き方法

財形貯蓄を始める手続きは、勤務先の担当者に「財形貯蓄を始めたい」旨を伝えるだけです。勤務先が財形貯蓄制度を導入していることが前提条件となっているため、勤務先の人事・福利厚生の担当者に確認するとよいでしょう。

財形貯蓄を始めるための書類が渡されたら、毎月の給与やボーナスから貯金したい金額を記載します。必要書類が金融機関で受理されれば、給与から天引きが開始されます。

なお、事業主に雇用される従業員は、雇用形態に関係なく財形貯蓄を利用できます。

⑦会社が財形貯蓄制度を導入する方法

会社側が財形貯蓄制度を職場に導入するためには、賃金から控除するための労使合意をはじめ、さまざまなプロセスを踏む必要があります。

1. 制度内容の確定

2. 取扱金融機関の選定と事務処理の調整

3. 社内規程(財形貯蓄規程)の作成

4. 従業員との労使協定

5. 取扱金融機関との取り決め

6. 所轄税務署長宛に「財産形成非課税住宅・年金貯蓄に関する届出書」を提出

7. 事務担当者・従業員への説明

8. 申し込みの募集

9. 賃金控除と払い込み代行

会社側は、財形貯蓄の導入に当たって以下の諸手続きが必要となる点は押さえておきましょう。

2. 従業員が財形貯蓄を利用するメリット

財形貯蓄制度を利用することで、従業員は自動的に計画的な貯蓄が可能になります。給与から自動で天引きされるため、特別な手間をかけずに資産を形成できる便利さが特徴です。

また、財形貯蓄制度が導入されている企業に転職した場合、退職後から2年以内であれば継続可能です。(※ただし、新しい会社の制度によっては、前の会社の財形貯蓄をそのまま移換できない場合があります。)

さらに、財形住宅貯蓄や年金貯蓄を選択した場合、利子部分が非課税となるため、効率的に資産を増やせる点が魅力です。この税制優遇により、経済的な負担を軽減しながら将来の目標に向けた貯蓄が進められます。

財形貯蓄を活用した場合、住宅ローンの負担を抑えられる仕組みもメリットです。財形住宅融資では、貯蓄残高に応じた低金利の融資が受けられるため、マイホーム取得を目指す方には大きな支援となります。また、一定の条件を満たせば企業から給付金を受け取れる場合もあります。これは企業側の福利厚生として提供されており、従業員の資産形成をさらに後押しする重要な要素です。

これらの仕組みから、財形貯蓄は生活の安定と将来設計を支える有力な制度といわれています。

3. 従業員がお金を貯めるための方法として財形貯蓄を選ぶ理由

着実にお金を貯めたい場合は、財形貯蓄の利用がおすすめです。財形貯蓄は手軽に始めることができ、元本割れのリスクがありません。銀行で口座開設することなく、勤務先を通して簡単に手続きができ、個人で貯蓄プランを立てるよりも特別な知識や手間を要さずに始められる点がメリットです。

勤務先で最初の手続きさえ済ませれば、節約が苦手な方でも自動的に資産を増やせます。

● 社会人になったばかりで貯金する習慣がない方

● 手元にお金があるとついつい使ってしまう方

● 「生活費が余ったら貯金に回そう」と考えつつ、なかなか貯金できていない方

以上に該当する方は、財形貯蓄が継続しやすい貯金方法です。これから資産形成を考える人にとって、難しさや手間を感じさせない手軽さが財形貯蓄の魅力です。

4. 従業員が財形貯蓄を利用するデメリット

財形貯蓄を利用する際のデメリットとして、まず利用の可否が会社によって制限される点が挙げられます。この制度は企業が導入していなければ利用できないため、全ての従業員が活用できるわけではありません。

また、利率が低い商品を選んだ場合、非課税のメリットを十分に享受できない可能性もあります。さらに、一度選んだ財形貯蓄制度を他の財形貯蓄へ切り替えることはできず、商品選定時に慎重な判断が必要です。

その他、一部の商品では運用結果によって元本割れが発生するリスクも存在するため、注意が求められます。これらの点を考慮の上で制度を検討することが重要です。

5. 財形貯蓄を活用すれば10年以上の長期間にわたって貯蓄が可能

財形貯蓄の手続きをして転職・退職をしなければ、特段手続きをせずに10年以上放置しても自然と貯蓄が進みます。将来に備え、豊かな生活を実現するためには、確実な資産形成に取り組むことが欠かせません。

長期的な貯蓄の目標を踏まえ、適切な財形貯蓄プランの選択を検討しましょう。

例えば、子どもが現在5歳で大学進学の資金を用意したいとき、財形貯蓄を活用すれば10年以上にわたって計画的に資金を貯められます。毎月3万円、年2回のボーナスで5万円を貯めれば、元本だけで460万円の貯蓄をこしらえることが可能です。

勤務先で手続きを行えば、毎月の貯蓄額を変更できます。例えば、勤続年数を重ねる中で収入が高まってきたら、毎月の貯蓄額を5万円にしたりボーナスの貯蓄額を10万円にしたり、柔軟に対応しましょう。

6. 財形貯蓄の途中解約して引き出すとどうなる?

財形貯蓄を途中解約して引き出す場合、いくつかの重要なポイントがあります。

まず、解約する際には、解約手数料が発生することがあります。特に、財形貯蓄は一般的に長期的な資産形成を目的とした制度であるため、早めの解約は望ましくないとされています。一般的に、解約手数料は金融機関によって異なるため、具体的な額は契約時に確認することが必要です。

次に、途中解約を行うことで税制上の特典を失う可能性もあります。財形貯蓄には、一定の条件を満たすことで得られる非課税制度があり、この制度を利用することで利息が非課税となります。しかし、途中で引き出した場合、その金額は課税対象となる可能性があります。解約時に得られる利息に対して所得税が課されるため、自己資金として利用する際は、課税分のコストを考慮する必要があります。

どうしても引き出したい際は、手続きをすることで可能です。必要なものとして、財形貯蓄の証明書、口座の番号がわかるもの、本人確認書類、印鑑がありますので準備しましょう。

解約して引き出した場合は、元本保証があるとはいえ、資産形成計画に影響を及ぼす可能性もあります。財形貯蓄は長期の視点で資産を増やすことを目的としているため、早期の引き出しは将来的な貯蓄目標を達成するための足かせになることがあります。将来の住宅購入や老後の資金準備のために積み立てている場合、思わぬタイミングで引き出しをすると、目的達成が困難になるかもしれません。

このように、財形貯蓄の途中解約には手数料や税金の影響、将来的な資産形成への影響が考えられます。解約を考える際には、これらのデメリットを十分に理解し、自分のライフプランにどう影響するのかをじっくり検討することが重要です。

7. 財形貯蓄を活用した具体的な資産形成方法

勤務先に財形貯蓄の制度があれば、従業員は自身の目的に応じて有効活用すべきです。

以下で、財形貯蓄を活用した具体的な資産形成方法を解説します。経営者の方も、従業員に対して財形貯蓄制度の説明をするときの参考にしてみてください。

①老後生活を見据えて財形年金貯蓄(非課税)を活用する

公的年金を補う手段として、財形貯蓄の活用が考えられます。少子高齢化の進展に伴って公的年金給付額の先細り・所得代替率の減少が懸念される中で、自助努力の方法として財形年金貯蓄を活用することは有意義です。

「公的年金だけでは老後の生活費が足りないかもしれない」という懸念がある方は、財形年金貯蓄を通じて計画的に資産形成を進めるのがおすすめです。最初の手続きさえクリアすれば、長年にわたって財形貯蓄で自動的に蓄財できます。

なお、財形年金貯蓄には元本550万円までに利子が非課税となる強みがあります。金融機関によっては、普通預金以上の金利で利子が付されるケースもあるため、普通預金で貯金するよりも有利です。

②お金の使途は明確に決まっていないが着実に貯金したいときに財形一般貯蓄を活用する

財形貯蓄制度の中でも、財形一般貯蓄はお金の使途が限定されていません。どのような目的で引き出しても問題ないため、「お金を使う目的は決まっていないけど、計画的に貯蓄をしたい」という方は、一般財形貯蓄を活用しましょう。

結婚式の費用や海外旅行をはじめとした趣味に充てる目的など、必要なタイミングで引き出すとよいでしょう。

また、自分の意志で貯金ができない方にとって、財形一般貯蓄は有用な存在です。自動的に貯蓄用の口座に先取り貯金ができるため、「気づいたらかなりの金額が貯まっていた」というケースもあります。

8. 財形貯蓄以外でおすすめの資産形成方法「企業型確定拠出年金(企業型DC)」とは?

財形貯蓄をはじめとする資産形成は、将来への安心を築くために重要です。財形貯蓄以外にも、さまざまな資産形成の方法があります。

具体的に、財形貯蓄と並び注目される資産形成手段が企業型確定拠出年金(企業型DC)です。企業型確定拠出年金を導入することで、従業員だけでなく企業側にもさまざまなメリットが期待できます。

①企業型確定拠出年金(企業型DC)とは?

企業型確定拠出年金とは、勤務先を通じて老後資金を積み立てる私的年金制度です。従業員が、掛金を拠出しながら運用を行います。

複数の金融商品の中から従業員自身が運用商品を選択し、運用成績に応じて、60歳以降に「一時金」「年金」「一時金と年金の併用」という形で受け取れます。

運用益は非課税となるため、税制メリットを享受しつつ効率的な資産増加が期待できる点も魅力です。従業員が拠出した掛金は社会保険料の算定対象外となるため、従業員自身だけでなく企業側の社会保険料負担を軽減できます。

なお、企業型確定拠出年金の中には、加入するかどうかを従業員自身が選択する「選択型企業型確定拠出年金」があります。選択制企業型確定拠出年金は、従業員が給与の一部を掛金として拠出するか、これまで通り給与として受け取るか選択できます。

財形貯蓄ではリスク資産への投資が行われず、元本保証されます(貯蓄なので当たり前ですね)。一方で、企業型確定拠出年金は従業員が自ら運用商品を選び資産運用を行います。

「財形貯蓄で安定的にお金を貯めつつ、ある程度はリスクをとって資産運用したい」と考えている従業員がいる場合、財形貯蓄と企業型確定拠出年金の併用が有力な選択肢となるでしょう。

②企業型確定拠出年金(企業型DC)がおすすめの理由

企業型確定拠出年金の導入は、従業員側と企業側にそれぞれメリットがあります。

【従業員側のメリット】

● 計画的に老後生活資金を用意できる

● 運用益が非課税になる恩恵を受けながら効率よく資産形成できる

● 転職するときに資産を持ち運びできる

● 社会保険料の負担を抑えられる

【企業側のメリット】

● 人材確保・人材定着につながる

● 経営者や役員も加入できる

● 事業主負担の掛金は全額損金算入になる

● 社会保険料の負担を抑えられる

従業員は、企業型確定拠出年金を通じて老後生活の資金を用意できます。運用成績次第では、財形貯蓄で貯めるよりも多くの資産を築ける可能性がある点もメリットです。

通常、資産運用を通じて得られた利益に対しては20.315%の税金(所得税・特別復興所得税・住民税)が課されますが、企業型確定拠出年金は非課税で運用できます。また、転職するときも企業型確定拠出年金の残高を持ち運べるため、転職時に運用資産を失うこともありません。

企業側としても、企業型確定拠出年金の導入を通じて人材確保・人材定着というメリットが期待できます。企業型確定拠出年金は福利厚生の一環であり、手厚い福利厚生、働きがいのある就労環境を整備することで企業の魅力を高められるためです。

企業型確定拠出年金は経営者や役員も加入できます。経営者や役員に対して拠出した分は全額損金算入となるため、法人税の負担を抑えることが可能です。

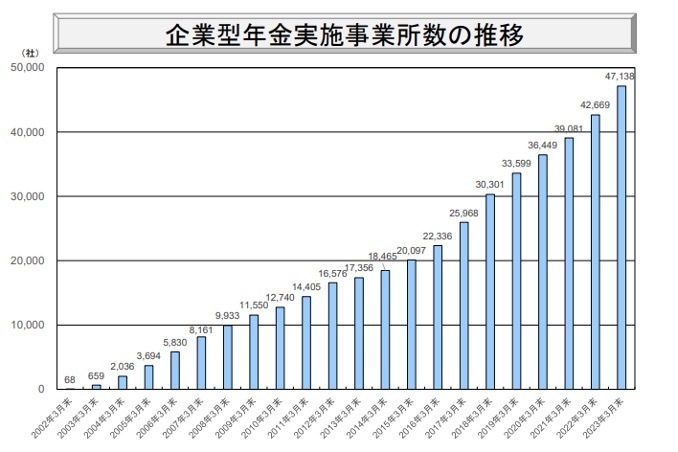

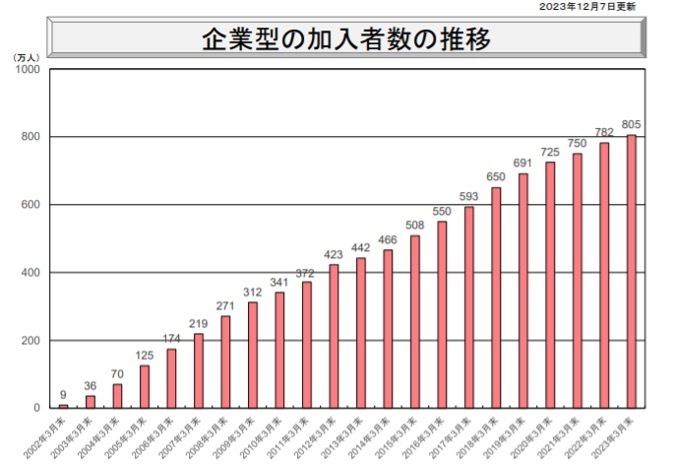

実際に、厚生労働省の資料を見ると企業型確定拠出年金の実施事業所・加入者ともに右肩上がりです。多くの企業が、福利厚生を充実させる一環で、企業型確定拠出年金に注目しています。

9. まとめ

財形貯蓄は、着実な資産形成を目指す人にとって魅力的です。将来に向けて着実に貯金できるため、多くの従業員にとって有用な資産形成手段となるでしょう。

財形貯蓄で貯めたお金の引き出しをするときには、一定の手間と時間がかかります。財形貯蓄を始める方は、毎月の貯蓄だけでなく、引き出し方法を含めて理解することが大切です。