企業型確定拠出年金の年末調整と確定申告 iDeCoとの違いは?必要な書類と手続き

企業型確定拠出年金の年末調整と確定申告 iDeCoとの違いは?必要な書類と手続き

生命保険料や個人年金保険料は、年末調整や確定申告で控除を行いますが、「企業型確定拠出年金(企業型DC)」は、手続きが必要なのでしょうか。

今回は、企業型確定拠出年金を導入したときの年末調整や確定申告について、企業担当者がおさえておきたいポイントについて解説していきます。

2024年最新版の情報となっていますので、最後までご覧ください。

動画でもわかりやすく解説しています!

DCチャンネルでは、動画で企業型確定拠出年金の手続き有無について解説しています。

また、年末調整の基本や年末調整における還付のタイミング・対象項目についても、わかりやすく解説しています。

【目次】

0:12 年末調整とは何なのか?

1:11 年末調整と確定申告の違い

2:22 年末調整で還付されるタイミングは?

2:45 還付対象となる項目

3:43 確定拠出年金の年末調整はどう扱うの?

4:37 選択制DC・iDeCoの掛け金の扱い

5:39 年末調整に書類が間に合わない場合は?

6:02 まとめ

1. 確定拠出年金は企業型と個人型。控除を受けるために年末調整や確定申告は対応が異なる

確定拠出年金と呼ばれる年金制度には、企業型確定拠出年金(企業型DC)と個人型確定拠出年金(iDeCo)の2種類があります。

① 企業型確定拠出年金(企業型DC)

企業が毎月掛金を拠出し、従業員が運用を行います。原則、企業が退職金として掛金を負担しますが、企業によっては従業員が掛金の一部を支払う制度(マッチング拠出)を導入していることもあります。

② 個人型確定拠出年金(iDeCo)

個人が加入している確定拠出年金です。自身で掛金を拠出し、運用します。

これら2種類の確定拠出年金の支払額は、いずれも所得控除となります。したがって、会社員であれば年末調整、個人事業主などであれば確定申告をすることになるのですが、その書き方や対応方法は、少し異なります。

わかりやすいのは、個人型確定拠出年金(iDeCo)。掛金を支払っているのは、個人ですので、会社員であれば年末調整、個人事業主等であれば確定申告をすることになります。やり方については、不明な点があれば加入中の運営管理機関にお問い合わせください。

転職等により、企業型DCからiDeCoに資産を移す際は、以後確定申告をする必要です。また、脱退一時金を受け取る場合は退職所得控除が利用できないため注意が必要です。

一方の企業型確定拠出年金(企業型DC)は、原則、企業が掛金の負担を行っています。しかし、従業員自身が一部掛金を支払っている(マッチング拠出)ケースもあります。この場合はどうなるのでしょうか。

1)企業型DC:企業だけが掛金を支払っているケース

当たり前ですが、企業だけが掛金を支払っている場合には、従業員自身に何ら影響はありません。従業員が掛金について年末調整および確定申告を行う必要はありません。

※規約によって変わりますので、不安な場合は運営管理機関にご確認ください。

2)企業型DC:従業員が掛金を支払っているケース

マッチング拠出によって従業員いくらか掛金を上乗せして支払っているなどのケースは、年末調整が必要です。ただし、従業員自身が手続きをする必要はありません。

企業は、会社の掛金額も、従業員の掛金額も把握しているので、企業側で控除額を計算したうえで、年末調整を行います。従業員は、その他の控除に関する申告がなければ、とくに手続きも必要ありません。その後発行される源泉徴収票を確認するだけになります。

3)企業型DC:従業員がiDeCoにも掛金を支払っているケース

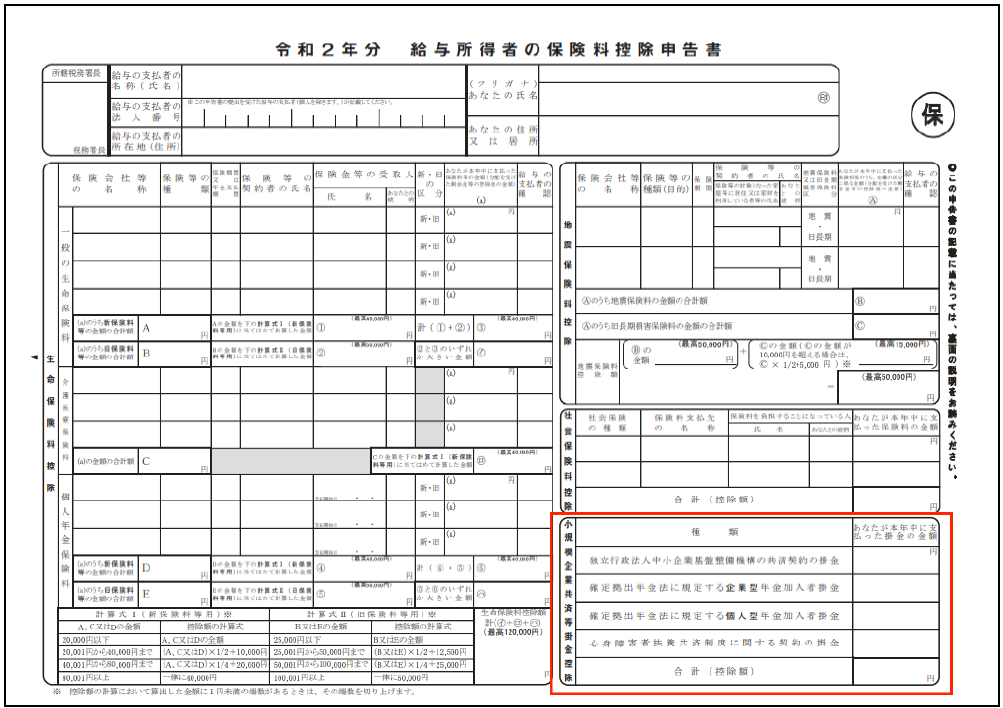

企業型DCに加入している従業員が、個人でiDeCoに加入し掛金を支払っているケースもあります。iDeCoの掛金を会社で把握していない場合には、従業員自身が「給与所得者の保険料控除申告書」の小規模共済等掛金控除欄に掛金総額を記入し提出することで、年末調整を行います。

4)iDeCo:確定申告の方法

iDeCoは、自営業者や専業主婦(夫)、無職の方や企業型DCが導入されていない企業にお勤めの会社員などが対象です。

転退職等で、手続きを忘れた方は、iDeCoではなく国民年金基金連合会に資産が自動移換されている上、DeCo加入の状態となっていません。節税効果もありますので、まずはiDeCoに資産移換を行った上で以下の手順から申請を進めましょう。

iDeCoの確定申告には、まず小規模企業共済等掛金払込証明書を受け取ることが必要です。これは、iDeCoに拠出した掛金を証明する書類ですので、適切に保管しておくことが重要です。

次に、確定申告書Bを作成します。この申告書を通じて、iDeCoに関する情報をきちんと記入し、所得控除を受けることができます。正確な申告が行われることにより、税負担の軽減が図られます。

最近では、「e-tax」というインターネットから確定申告ができるサービスがあり、窓口で必要書類を記入する手間が省けることから利用者も増えています。

小規模企業共済等掛金払込証明書の受取と保管

小規模企業共済等掛金払込証明書は、小規模企業共済制度や確定拠出年金制度(iDeCo)に加入している事業主や個人が、年間の掛金支払額を証明するための重要な書類です。この証明書は、所得税の控除を受けるために必要なため、確定申告や年末調整の際に必ず受け取っておく必要があります。

証明書の受取は、これらの共済制度に加入している事業者は、通常、毎年1月に前年分の掛金払込証明書を受け取ります。証明書は共済金を支払う制度運営機関から送付されるため、郵送の際に住所確認を行っておくことが大切です。もし、郵送での受取が難しい場合には、インターネットや専用の窓口でのダウンロードが可能な場合があります。

受け取った証明書の保管については、税務署からの指示に従って、少なくとも5年間は保管することが求められます。書類の紛失や劣化を防ぐためには、適切な保存方法が重要です。デジタル化を進める企業も増えており、スキャナでデータ化しておくと、いつでもアクセス可能で便利です。

また、共済制度から送付される証明書には、個人の名前、年金の種類、掛金支払額などが記載されています。この内容は正確である必要があるため、受領後にすぐに確認することをお勧めします。万が一、誤りや不備があった場合には、早急に運営機関に連絡し、修正を依頼しましょう。

確定申告書Bを作成

確定申告書Bは、確定申告を行う際に使用される重要な書類です。特に、個人事業主やフリーランス、または副業を持つサラリーマンにとって必要不可欠です。

確定申告書Bを作成するためには、収入と支出に関する情報を整理する必要があります。収入については、事業所得や雑所得、給与所得など、それぞれの所得の種類に応じて金額を記載します。例えば、個人事業主であれば、売上高や仕入れの金額を書き出し、必要経費を差し引いて事業所得を算出します。

支出については、領収書や請求書などの証拠書類を元に正確に記入することが求められます。これには、事業に直接関係する費用や、確定拠出年金の掛金も含まれます。特に確定拠出年金に関しては、支払った掛金の金額が所得控除として認められるため、漏れのないように記入することが重要です。

また、確定申告書Bには、各種控除や特別控除に関する記入箇所もあります。これに該当する場合は、必要な書類を添付することで、税金の軽減が期待できます。例えば、医療費控除や住宅ローン控除などを利用する際には、それぞれの条件を満たしていることを証明するための書類が必要です。

申告書を完成させたら、所定の期限内に税務署へ提出します。オンラインでの申告も可能で、マイナンバーカードを利用すれば、より簡単に手続きができるようになっています。

2. 年末調整時の企業の対応

企業型確定拠出年金で、従業員が上乗せ拠出している掛金がある場合には、掛金を把握している企業が年末調整の手続きを行わなければなりません。

■「給与所得者の保険料控除申告書」への記載

小規模共済等掛金控除欄に掛金総額を記入します。

「給与所得者の保険料控除申告書」(国税庁)https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/r2bun_06.pdf

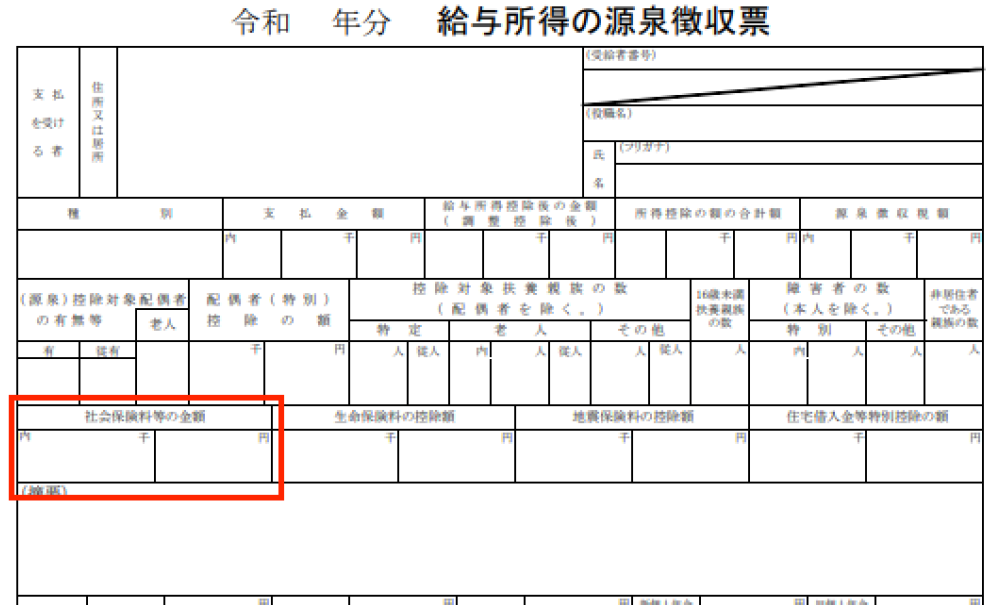

■「源泉徴収票」への記載

従業員が拠出した掛金は、社会保険料と同様の扱いとなります。源泉徴収票にも記載します。

まとめ

確定拠出年金は、掛金を誰が拠出しているかによって、年末調整が必要かどうかが異なります。企業担当者は、従業員個人ごとの掛金をしっかりチェックしておく必要があります。年末調整の結果は、所得税の節税だけでなく、住民税にも影響しますので、間違いないよう、早めに準備をしておきましょう。