保険代理店での独立と成功の秘訣は?年収や知っておくべきポイントを解説

保険代理店での独立と成功の秘訣は?年収や知っておくべきポイントを解説

保険代理店として独立するためには、保険に関する知識を習得するのはもちろん、営業力を磨くことが重要です。高齢化が進展している昨今においては、死亡保険や医療保険など一般的になじみがある保険に加えて、確定拠出年金などの知識も求められるでしょう。

保険代理店として独立し、保険商品を販売するためには保険募集人資格が必要です。また、保険業界でのキャリアアップにはファイナンシャルプランナー(FP)をはじめとした資格取得が有利ですので、取得に努めましょう。

独立後は、自身の退職金を作る目的で企業型確定拠出年金(企業型DC)の導入を検討することも有意義です。企業型確定拠出年金で拠出した掛金は全額損金算入となるため、法人の利益を圧縮しつつ老後生活に備えられます。

今回は、保険代理店の必要な準備や検討すべき福利厚生、販路拡大の一助や人材獲得へのサポートとして企業型確定拠出年金の活用法などを解説します。

1. 保険代理店の独立に必要な準備

保険代理店として独立し、事業を成功させるためには周到な準備が必要です。独立開業に向けた準備を経て、必要な資格取得・適切な収入構造の設計、そして持続可能な事業展開が欠かせません。

まず、保険代理店として成功するには、市場状況を踏まえたビジネスプランを策定すべきです。競合との差別化を図るサービスの提案や、保険について相談したいと考えている顧客の不安や悩みを解消するスキルも欠かせません。

①保険代理店の開業準備と必要な手順

保険代理店として保険を販売するためには、まずは保険募集人資格を取得しなければなりません。

具体的には、生命保険を販売する場合は「一般課程試験」、損害保険を販売する場合は「損害保険募集人一般試験」の基礎単位に合格する必要があります。

そのうえで、内閣総理大臣(住所地を管轄する財務局を経由する)へ登録申請を行います。また、保険会社と代理店委託契約を締結する必要もあります。

保険募集人として働き、保険代理店を開業するためには、様々なプロセスを経る必要がある点は知っておきましょう。

保険の提案や販売業務を行うには、専門知識が求められます。顧客から信頼を得るために、ファイナンシャルプランナー(FP)資格を保有すると有意義です。保険や金融に関する資格を保有することで、顧客の様々なニーズに応えられるでしょう。

安定した事業経営のためには、収入管理に細心の注意を払う必要があります。初期段階では支出を抑えた運営が重要なため、経費削減や効果的な税金対策を意識することが大切です。

事業を確実に成長させるためにも、定期的な収益分析と見直しを行いましょう。マーケティング戦略を練り、市場のニーズを深く理解しつつ、ビジネスモデルの最適化を推進することが大切です。

②保険業界の市場状況と独立への影響

保険代理店として独立を検討する際には、保険業界の競争や市況を把握しましょう。保険業界は代理店を含めて競争が激化しており、法規制の変更や新商品の開発、デジタルテクノロジーの進化などにも対応する必要があります。

市場が常に進化する環境を理解し、柔軟なビジネスモデルを策定することが、保険代理店として事業を成功させるためには重要です。特に、近年はインターネット環境の急速な発達で、顧客との接触機会が増大しています。

最新の技術を有効活用しつつ、潜在的な顧客ニーズに対して迅速に対応する知識とスキルの習得は、事業を成功に導く要因です。顧客に対して高い付加価値を提供するためにも、保険関連の資格取得に加えて最新の知識や情報、顧客管理のノウハウを身につけることが必須です。

2. 保険代理店としての独立に必要な資格と取得方法

保険代理店を運営するには、前提として以下3点をクリアする必要があります。

● 損害保険募集人資格の取得

● 生命保険募集人資格の取得

● 保険代理人としての登録

損害保険募集人資格を取得するには、日本損害保険協会が行っている「損保一般試験」に合格する必要があります。損保一般試験は基礎単位と商品単位(自動車保険単位、火災保険単位、傷害疾病保険単位)があり、基礎単位に合格しなければ代理店登録または募集人としての届出ができません。

生命保険募集人になるには、一般課程試験に合格する必要があります。生命保険募集人として保険の販売を行うには、内閣総理大臣の登録を受けなければなりません。

資格取得は時間と労力を要しますが、資格取得を通じて顧客から信頼される保険代理店としての地位を確立し、プロとしての価値を高められるでしょう。

3. 独立後の年収と収益管理

保険代理店として独立したあとに意識すべきこととして、年収予測や事業収益の予測が挙げられます。独立後に予想される収入のシミュレーション、事業を運営するにあたって効率的な資金活用を意識することで、長期的に安定した事業運営を行えるでしょう。

①保険代理店の収入構造

保険代理店の事業運営を成功させるためには、ビジネスモデルや収入源を深く理解することが必要です。保険代理店の収入は、主に保険会社から受け取る手数料です。

一般的に、顧客が保険に契約したとき、保険料を保険会社へ支払ったとき、手数料として一部を受け取るビジネスモデルとなっています。

顧客が長く保険に加入し続けることで、継続的に手数料収入を得られます。長期的に顧客と良好な関係を維持し、保険契約を継続してもらうことで収入を安定させることが可能です。

つまり、保険代理店として安定した収入を得るためには、顧客のニーズを満たす保険を提案・紹介する必要があります。効率的なマーケティング戦略だけでなく、顧客のニーズを満たす保険を提案する知識とスキルを習得することが大切です。

保険代理店として、顧客に高い付加価値を提供するには「保険に関する知識」「家計相談に関する知識」「資産運用に関する知識」など、金融全般の知識が求められます。あわせて、相談内容を通じて顧客の潜在的な悩みや不安を解消するためのヒアリングスキルや提案力も求められるでしょう。

目標としている年収を達成するためにも、必要な契約数や顧客との関係構築方法を明確にすることが成功の鍵と言えるでしょう。保険代理店として独立したあとの年収は複数の要因に左右されますが、収入構造を理解し、戦略を立てることが大切です。

②効果的な資金・コスト管理

保険代理店として独立した際には、収入だけでなく資金・コスト管理も行う必要があります。保険代理店としての営業活動に関連する交通費や通信費、オフィスのテナント代などのコスト管理が欠かせません。

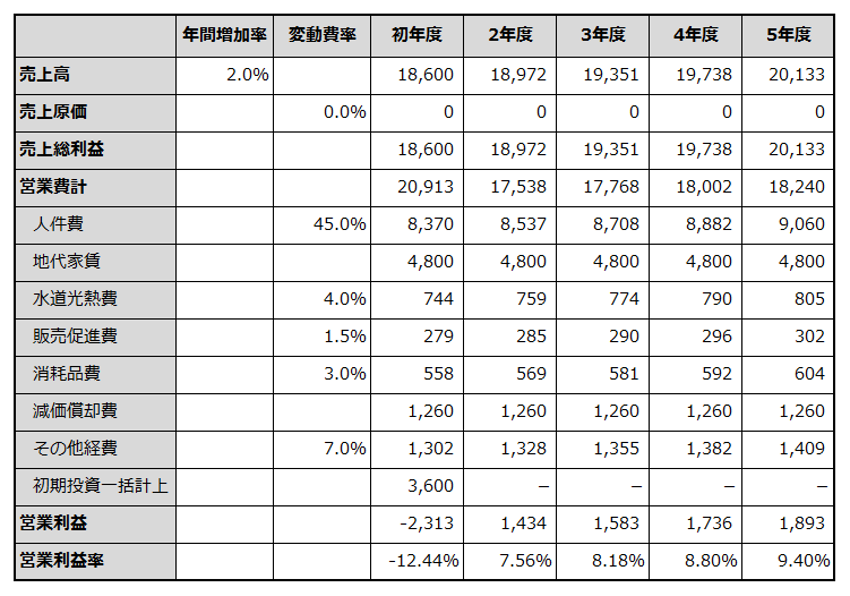

中小企業基盤整備機構では、保険代理店を開業する際の損益計算を例示しています。

出典:J-net21

4. 保険代理店経営を成功させるコツと独立時のポイント

保険代理店として独立開業する際には、複雑な問題や難題を克服し、対処方法を探る必要があります。独立時には開業資金を調達する必要があり、さらに顧客を獲得しなければなりません。

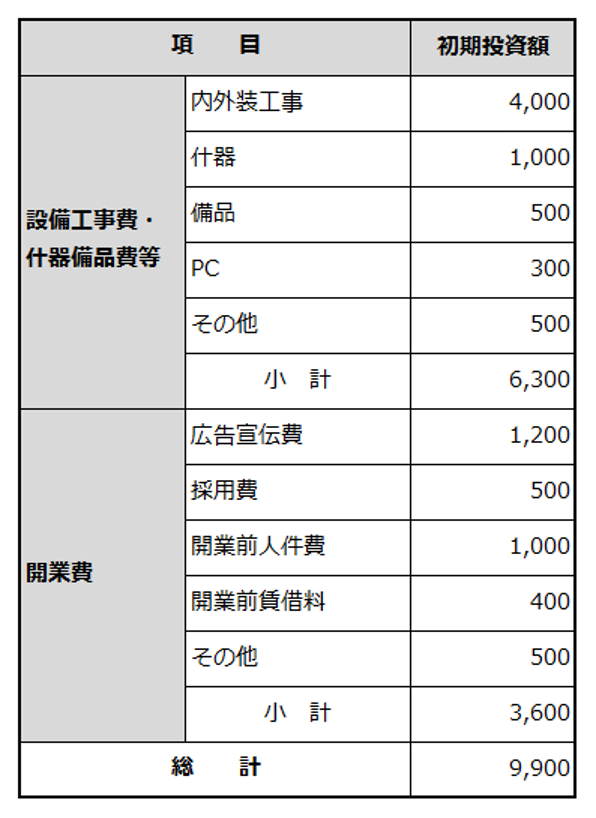

①開業資金の調達と初期投資の計画

保険代理店として独立開業を目指す場合は、開業資金を確保する必要があります。中小企業基盤整備機構では、店舗面積15坪の保険代理店を出店する際の必要な開業資金の例を出しているため、参考にしてみてください。(単位:千円)

出典:J-net21

あくまでも目安になりますが、約1,000万円の開業資金が必要となります。必要となる初期投資の見積もりができたら、投入する自己資金額を把握し、必要に応じて融資をはじめとした資金調達手段を検討します。

銀行ローンや政府、自治体の支援策である補助金や融資制度についての情報を収集・比較しましょう。特に、起業を支援する無利息や低利子の融資プログラムは初期コスト圧縮に貢献する可能性があります。

事業運営の途中で資金が尽きないように、定期的に資金繰りを見直し、資金調達や管理のノウハウを身につけましょう。予算内で最大限の効果を得ることを意識しつつも、必要な事業投資を行うことも心がけて、持続可能な事業を築きましょう。

②法規制への理解と合法的な事業運営

保険代理店として独立を成功させるためには、法規制の遵守が不可欠です。顧客からの信頼を得るために、法規制の遵守は基本と言えるでしょう。

具体的には、金融商品取引法や保険業法などの関連法律に精通し、顧客ファーストで対応することが求められます。つまり、自分の利益のための保険を売るのではなく、顧客にとって本当な保険を提案する意識を持つことです。

なお、法令はしばしば改正されるため、最新情報を常に把握し、適応しなければなりません。法改正の内容を把握するため、法務や会計などの専門知識を持つプロフェッショナルからのコンサルティングを定期的に受けることは有効です。

潜在的なリスクを事前に発見し、事業運営における法的なトラブルを未然に防げるでしょう。

正しい法規制の理解と合法的な事業運営の実践は、単に法的なトラブルを避けるだけでなく、長期にわたる顧客やビジネスパートナーとの信頼関係を築くうえで欠かせません。

③顧客獲得戦略と集客方法の多様化

保険代理店として独立して安定して収入を得るためには、顧客基盤を構築することが大切です。近年はWEB媒体での集客が中心となっているため、SNSやホームページなどのデジタル媒体を利用して、オンラインでの存在感を高めましょう。

SNSを活用して定期的に有益な情報を発信すること、自社ウェブサイトを最適化して検索エンジンからのアクセスを増やすことが重要です。オンライン戦略は、幅広い顧客層に自社の存在を知ってもらい、新しいリードを生み出すために不可欠です。

一方、オフラインの場としては、地域密着型の取り組みが効果を発揮します。例えば、地域コミュニティに積極的に参加し、セミナーを開催して保険に関する専門知識とアドバイスを提供する取り組みが挙げられます。

顧客と一対一のコミュニケーションを通じて信頼関係を構築し、良い口コミが広がるように工夫しましょう。既存客からの直接的な紹介は、新規顧客の信頼を築くうえでとても有効なので、満足した顧客が次の顧客を紹介する仕組みや流れを作ることが大切です。

最終的に、これらのオンラインとオフラインの取り組みを組み合わせることで、顧客を安定して獲得できる可能性が高まります。

5. 保険代理店が企業型確定拠出年金(企業型DC)を導入するメリット

保険代理店として独立する際に、企業型確定拠出年金(企業型DC)の仕組みを理解することと提案力を習得する重要性が高まっています。近年は老後に関して不安を感じる人が増えていることから、企業の退職金制度や福利厚生の点からのアドバイスを求められる場面が増えているためです。

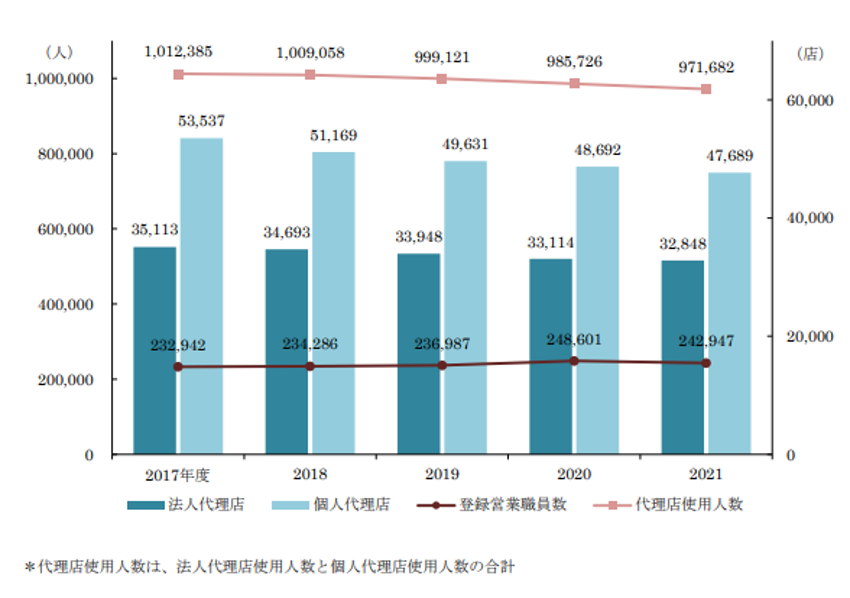

一般社団法人生命保険協会の資料によると、2022年における法人代理店数は32,848店、個人代理店数は47,689店です。

①企業型確定拠出年金(企業型DC)とは

企業型確定拠出年金(企業型DC)とは、公的年金の上乗せとなる企業年金制度です。老後生活の経済的不安を軽減するうえで、重要な役割を果たしています。

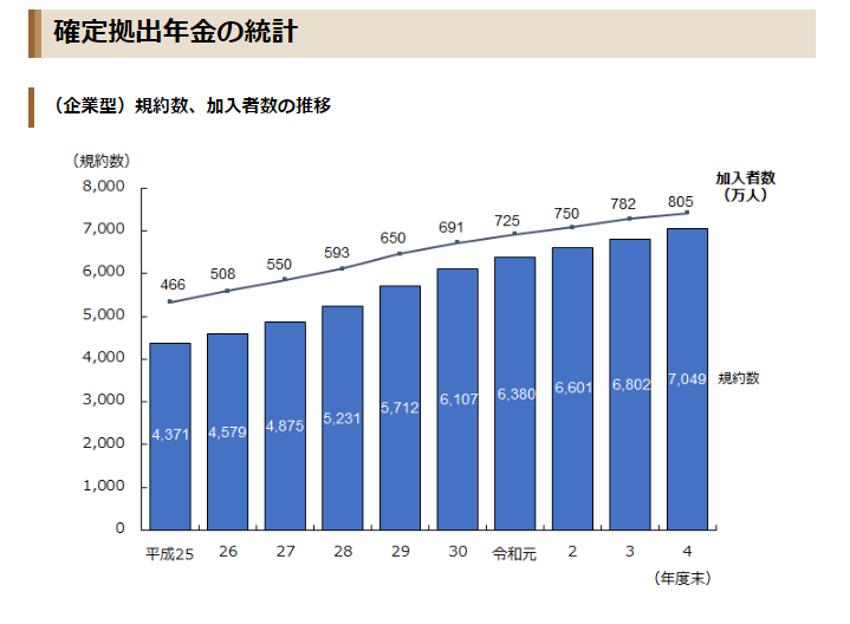

実際に、企業型確定拠出年金を導入する企業は右肩上がりで増えています。

企業型確定拠出年金は、加入者である役員・社員が運用リスクを負う点が特徴です。用意された運用商品の中から自身で商品を選定し、運用成績によって受け取れる年金額が変動します。

市場の変動によって投資成果が左右されますが、運用戦略によっては高いリターンを獲得できます。また、企業型確定拠出年金の導入は、従業員の福利厚生の拡充につながります。

②福利厚生を手厚くできる

保険代理店として独立したあと、企業型確定拠出年金を導入することで、福利厚生を手厚くできます。これは、従業員への福利厚生だけでなく、経営者である自分自身への福利厚生も含まれます。

役員に対する企業型確定拠出年金の掛金は福利厚生費から拠出され、全額損金算入の対象です。役員報酬を減らすことなく、役員退職金を用意できるメリットがあります。

従業員が企業型確定拠出年金の掛金を拠出する場合、掛金は全額所得控除の対象です。税負担を抑えつつ、老後生活資金を用意できるメリットがあります。

企業型確定拠出年金は、資産運用だけでなく、役員と従業員の将来に対する不安を軽減できる手段と言えます。保険代理店として独立したあとに従業員を雇い入れる場合は、企業型確定拠出年金を活用することで、人手の確保を通じて経営の安定性と将来への安心を同時に得られるでしょう。

③販路の拡大を通じて販売力を高められる

保険代理店は、個人相手だけでなく法人(経営者含む)へアドバイスをする場面もあります。個人の資産形成と企業の福利厚生を手厚くするうえで、企業型確定拠出年金を提案する場面が増えていくでしょう。

企業型確定拠出年金に関する知識を習得して、わかりやすく説明できるように備えておけば、保険代理店として競合と差をつけることもできます。

保険代理店においては、保険商品自体で差をつけることは難しいのが現実です。

多くの競合がいる中で、新しい顧客にメイン商材を売り込むのは難しいでしょう。メイン商材を知るきっかけとして、企業型確定拠出年金制度を活用する方法があります。つまり、企業型確定拠出年金をドアノック商品として活用するのです。

特に、企業型確定拠出年金のメリットである「役員への拠出分は全額損金算入」は、大きな力を発揮します。役員の退職金を用意しつつ税負担を軽減できる点は、経営者にとって大きな魅力と言えるでしょう。

保険代理店は、経済的な先見性を持ち、顧客サービスを提供しなければなりません。新規顧客の獲得においても、企業型確定拠出年金は強力なツールとなります。

保険代理店の独立を目指す際、企業型確定拠出年金の活用はビジネスの成功に不可欠です。企業型確定拠出年金を含めた保険商品の幅広い知識と提案力を習得し、顧客の悩みや不安を解消する手段を提案しましょう。

6. まとめ

保険業界では、時代の変化に応じて新しい保険商品が開発されています。保険代理店が存続するためには、どのような営業展開、人材組織を構築していくか考えることが大切です。

顧客に対してさまざまな提案を行えれば、競合よりも高い付加価値を提供できます。その結果、顧客からの信頼を勝ち取り、収入の安定と事業の発展へつなげられるでしょう。