貯金代わりに投資信託を買っても本当に大丈夫?安全性とリスクを解説

貯金代わりに投資信託を買っても本当に大丈夫?安全性とリスクを解説

現在の低金利環境では、貯金だけで資産を大きく増やすことは難しい状況です。資産を増やすためには、ある程度リスクを取って運用しなければなりません。

少額からコツコツと積み立てられる投資信託は、「貯金代わり」として活用されることがあります。しかし、投資信託と貯金では性質が異なるため、きちんと使い分ける必要があります。

今回は、投資信託が貯金代わりになるかどうか、またそれぞれの違いについて解説します。自分の目標やライフスタイルを考えたうえで、適した運用方法を選びましょう。

1. 投資信託とは?基本を押さえよう

まずは、投資信託の基本的な情報から確認しましょう。

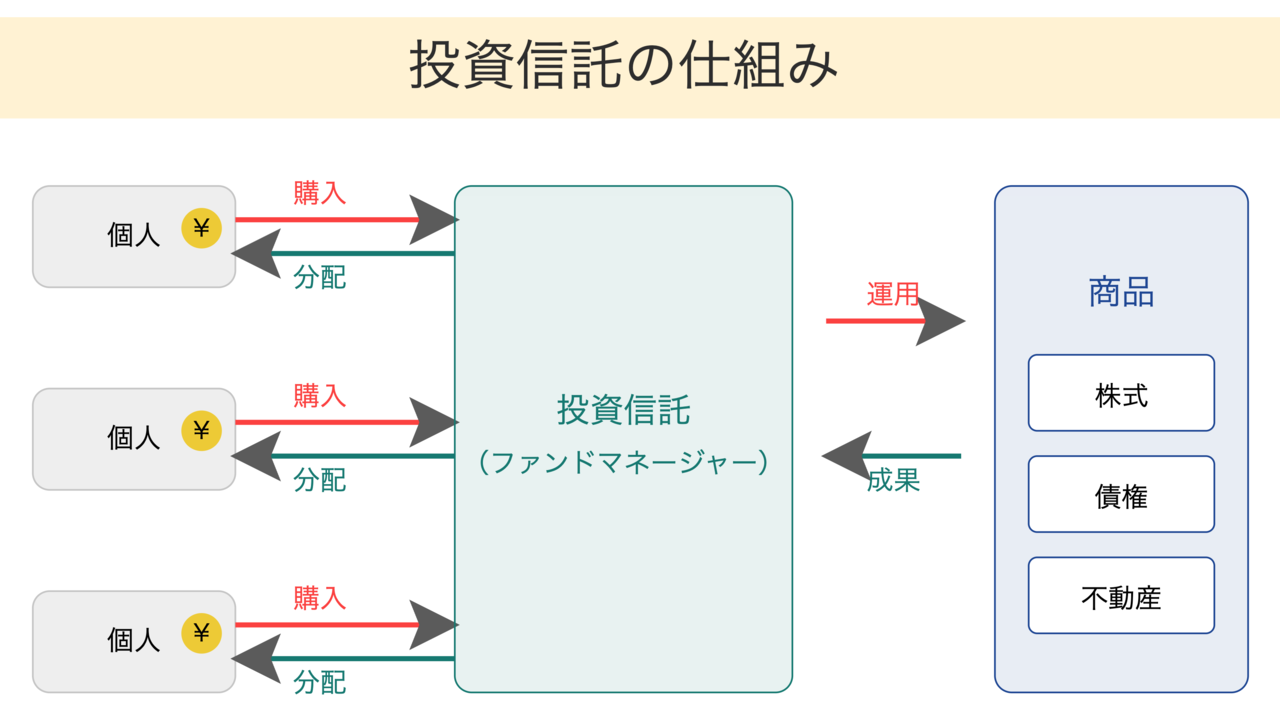

①投資信託の仕組みと役割

投資信託とは、複数の投資家から集めた資金を専門の運用会社が管理し、運用する金融商品です。投資信託ごとに投資対象は異なり、株式や債券、不動産などさまざまな資産に分散投資されます。

個人投資家は、証券会社や銀行を通じて投資信託を購入し、保有し続けることができます。運用の実務は「ファンドマネージャー」と呼ばれるプロに任せられるため、投資の初心者でも活用しやすいでしょう。

専門家に運用を任せられ、初心者の方でも投資を始めやすい点は、投資信託の大きな魅力といえるでしょう。

なお、投資信託によっては、運用による利益を分配金という形で投資家に還元しています。また分配金を支払わず、運用益を元本に組み込む投資信託もあります。

②投資信託の主な種類と特徴

投資信託には、主にインデックスファンドとアクティブファンドの2種類があります。

| インデックスファンド | 特定の市場インデックスに連動することを目指す |

| アクティブファンド | 特定の市場インデックスを上回ることを目指す |

インデックスファンドは、特定の市場インデックスに連動するように運用されます。運用コストが安い銘柄が多く、資産運用初心者にとって利用しやすいでしょう。

一方で、アクティブファンドは、特定の市場インデックスを上回ることを目指します。ファンドマネージャーが専門的な知識を駆使して銘柄選定を行い、市場環境の変化に応じてポートフォリオを調整します。ただし、必ずしもインデックスを上回るとは限らない点や、コストが高くなりやすい点に注意が必要です。

③投資信託のメリットとデメリット

投資信託には、メリットとデメリットが存在します。それぞれをまとめると、以下のようになります。

| メリット | ・プロに運用を任せられる

・個人では困難な分散投資を手軽に行える ・少額から投資できる |

| デメリット | ・元本保証がない

・手数料(信託報酬)がかかる |

投資信託はプロに運用を任せられるため、投資家の負担が軽いというメリットがあります。個人で分散投資をするには多くの資金が必要ですが、投資信託であれば100円や1,000円程度といった少額から始められます。

2. 貯金代わりに投資信託は適しているのか?

近年の低金利環境により、貯金だけで資産を増やすのは現実的ではありません。そこで、投資信託を貯金代わりに活用する、という選択肢が生まれています。

ただし、投資信託には元本保証がありません。貯金と同じような感覚で積み立てると、思わぬ損失を被る恐れがあります。

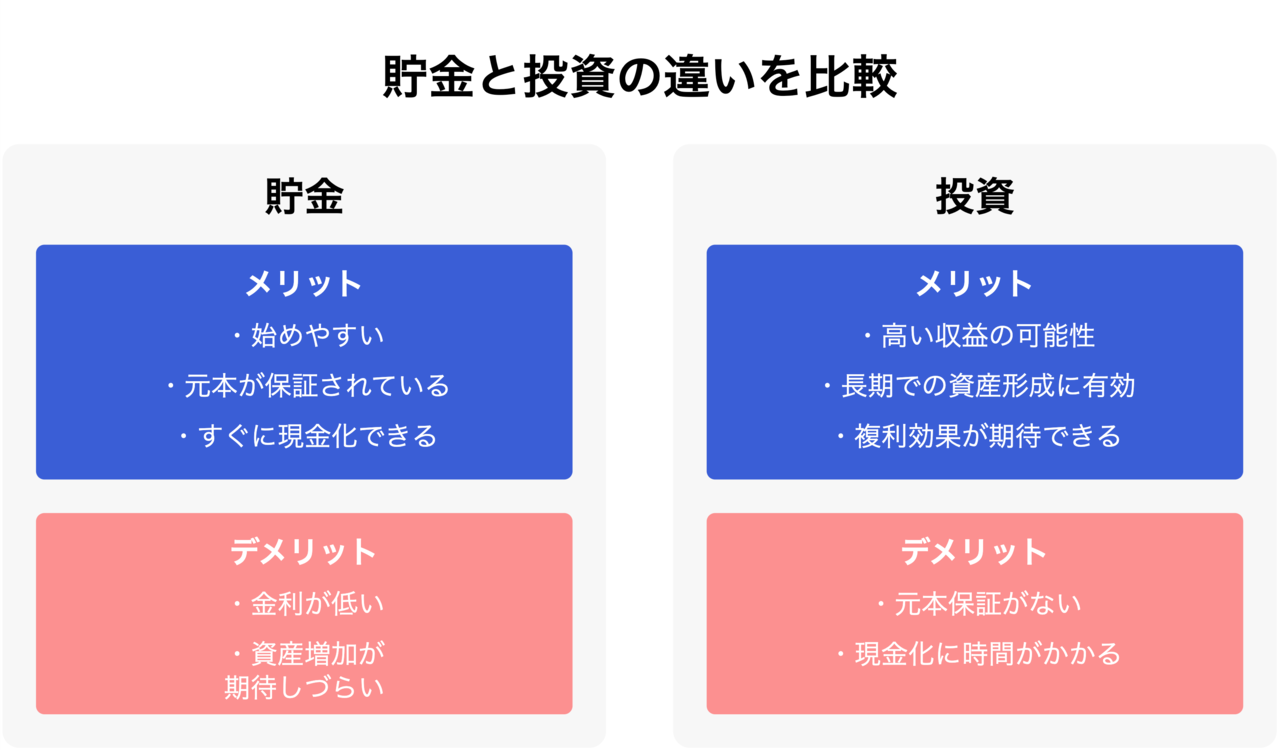

①貯金と投資信託の違いを知ろう

貯金と投資信託の大きな違いは、元本保証の有無です。

貯金は銀行が元本を保証しているため、預けたお金が減る心配がありません(預金保険制度により一定額まで保護されます)。このため、予期せぬ支出に備えたいときや、短期間で使用する予定があるお金を管理する際に適しています。

一方で、投資信託は市場環境の影響を受ける金融商品であるため、元本保証はありません。市場環境によって基準価額(投資信託の価格)が変動するため、リスクを伴うのです。

②貯金のほうが流動性は高い

貯金は、必要なときにすぐ現金化できます。流動性が高く、さまざまな資金ニーズに対して柔軟に対応できるメリットがあります。

一方で、運用している投資信託を現金化するには、数日かかります。急に資金が必要になった場合に対応が難しい点は、投資商品のデメリットとして押さえておきましょう。

③投資信託の貯金代わりとしての可能性

場合によっては、投資信託を貯金の代わりとして活用できます。投資信託には元本割れのリスクがある一方で、収益性は貯金よりも優れているため、有効活用できれば効率よく資産を増やせます。

たとえば、当面の生活費や生活防衛資金、近い将来に必要となるお金をすでに貯金で用意できている場合、リスクを取って運用できるでしょう。

この場合、将来必要となる資金を、貯金代わりとして投資信託の購入に充てる方法があります。コツコツと投資信託を積立購入すれば、着実に運用資産が増え、運用効率が高まるでしょう。

④長期的な資産形成に向けた選択肢

長期的な資産形成を目指す際、投資信託は検討すべき選択肢となります。投資信託は短期的な運用には適していない一方で、中長期的な視点で資産形成を目指す場合には有効な手段となるためです。

例えば、老後の生活費用を用意するといった長期的な目標を実現するためには、計画的な資産運用が効果的です。貯金の利息だけでは効果的に増やすのが難しいため、投資信託を活用して資産運用を行うとよいでしょう。

また、毎月積立購入する設定をすれば、自動的・継続的・計画的な資産運用が可能です。目先の価格変動に惑わされることなく、着実に資産形成できるでしょう。

さらに、長期間にわたる資産運用は、時間を味方につけられるメリットがあります。一般的に、運用期間が長くなるほど複利の力を活用でき、効率よく資産を増やせるためです。

3. NISAは貯金代わりになるのか?

NISA(少額投資非課税制度)は、政府が国民の資産形成をサポートするために導入した制度です。投資信託や株式などから得られる利益が非課税となるため、資産運用の手段として有効活用できます。

①NISAの基本概要

NISAは、年間で一定額までの投資から得られる利益が非課税となる税制優遇制度です。

「つみたて投資枠」と「成長投資枠」の2種類が用意されており、つみたて投資枠では積立購入、成長投資枠ではスポット的な購入(積立も可能)ができます。なお、それぞれの非課税投資枠は以下のとおりです。

| つみたて投資枠 | 成長投資枠 | |

| 年間の非課税投資上限額(制度全体では1,800万円) | 120万円 | 240万円 |

通常の投資では、利益に対して20.315%の税金が発生します。しかし、NISAでは運用の利益に税金がかからないため、効率よく運用できるのです。

なお、つみたて投資枠と成長投資枠は、それぞれの投資目的やライフスタイルに合わせて柔軟に活用できます。毎月の給与から計画的に積立購入したい場合はつみたて投資枠、手元にまとめて投資できる資金がある場合は成長投資枠を活用するとよいでしょう。

②NISAのメリットと活用術

NISAの最大のメリットは、運用益や配当金が非課税となる点です。通常、投資による利益には20.315%の税金が課されますが、NISAではこれが免除されます。

つまり、運用益を得られたとき、手元に残る利益が大きくなるのです。この仕組みにより、資産形成を効率的に進められる可能性が高まります。

さらに、NISAでは以下のように、幅広い金融商品から投資先を選べます。

| つみたて投資枠 | 成長投資枠 | |

| 対象商品 | 長期・積立・分散投資に適しているとして金融庁が認めた投資信託・ETF | ・投資信託

・ETF ・REIT ・国内株式 ・外国株式 |

③NISAを貯金代わりにする方法と注意点

NISA枠で、貯金代わりに投資信託を購入することは可能です。

当面の生活費や生活防衛資金を貯金で用意できている場合、NISAを積極的に活用するとよいでしょう。

ただし、NISAは運用益が非課税になる制度であり、必ず運用益が出るとは限りません。運用結果が悪いと、損をしてNISAのメリットを活かせずに終わってしまう可能性はあり得ます。

NISAは中長期的な資産形成を進めるうえで有効活用すべき制度ですが、損失を被るリスクがある点には注意しましょう。

また、NISAの非課税枠には上限額が設けられているため、すべての資金を非課税で運用できるとは限りません。限度額を確認しながら、効率的に資産を増やすためには、どの金融商品にどれだけの資金を配分するかを考える必要があります。

4. 貯金代わりに投資信託を購入する際のリスクと注意点

投資にはリスクが伴うため、貯金代わりに投資信託を購入する際には、慎重な判断が必要です。価格変動リスクはその一例であり、市場環境や経済状況の変化によって投資先の価値が上下する可能性があるため、状況に応じた柔軟な対応が求められます。

①価格変動と元本割れリスク

投資信託は、株式や債券、不動産など価格変動が発生する資産へ投資します。価格は日々変動するため、運用中の資産が購入時の価格を下回る、いわゆる「元本割れ」が発生するリスクが伴います。

特に、短期的な運用では市場の動向や急激な変化によって、予想外の損失を被る可能性があります。また、中長期の運用では元本割れのリスクを軽減できますが、必ず元本割れを防げるわけではありません。

②流動性の課題と現金化の制約

一般的に、投資信託はすぐに現金化できません。投資信託を売却し、実際に自分の銀行口座へ入金するまでに1週間程度かかることもあり、急な資金が必要になった際にすぐ対応できない可能性があります。

そのため、投資信託を貯金代わりに活用する際には、余裕資金(当面は必要としないお金)を購入資金に充てるのが鉄則です。

また、余裕資金を投資信託の購入に充てれば、元本割れが発生しているタイミングでやむを得ず売却をする事態を避けられます。これにより、期待していたリターンを得られなかったり、損失が発生したりするリスクを軽減できるでしょう。

③分散投資によるリスク軽減方法

リスクを軽減するために、分散投資を意識しましょう。投資信託によって投資対象は異なりますが、できるだけ分散が効いている銘柄を選ぶことをおすすめします。

例えば、特定の国や地域に投資する投資信託ではなく、さまざまな国や地域にグローバル投資できる銘柄を選ぶとよいでしょう。

また、複数の資産へ投資する銘柄を購入したり、複数の銘柄を購入することも効果的です。株式・債券・不動産・コモディティなど、さまざまな商品に投資することで、特定の商品や市場の影響を受けにくくなります。

5. 貯金代わりに投資信託が向いている人とは?

投資信託での投資を始める際には、自身の資産運用に対する目的やリスク許容度を明確にすることが重要です。「いつまでに、いくら貯めたいのか」という目標を事前に立てたうえで、目標を達成できる銘柄を選びましょう。

以下で、貯金代わりに投資信託の購入が向いている人の特徴を解説します。

①余裕資金があり中長期で運用を考える人

貯金が十分に用意できており、余裕資金を用いて中長期で資産形成を目指したい方は、投資信託を活用しましょう。余裕資金があれば、一時的にマイナスになったとしても慌てて売却をする事態を防ぎ、心理的にも安心して投資と向き合えます。

投資を始めたあと、短期的には市場の値動きによる影響を受ける可能性があります。しかし、運用期間が中長期になるほどリターンの振れ幅が安定し、リスクを抑えながら安定したリターンを生み出すことが期待できます。

さらに、毎月決まった金額を積み立てる「ドルコスト平均法」を実践すると、価格が高いタイミングで多く買うリスクを軽減できます。平均購入価格を抑える効果を得ることにより、相場が上昇したときに大きなリターンを得られるのです。

②リスク許容度が高い人

リスク許容度が高い人は、リスクを取って収益性の高い投資信託を購入できます。リスク許容度とは、「どれだけリスクに耐えられるか」を示すものです。

一般的にリスク許容度が高い人の例は以下のとおりです。

● 年齢が若い人

● 収入が多い人

● 保有資産が多い人

● 投資経験が豊富な人

● 基礎生活費が低い人

● 金融リテラシーが高い人

これらの要因は個人によって異なり、状況の変化によってリスク許容度も変わる可能性があります。投資を始めたあとも、自身の状況を適切に評価したうえで、定期的に見直すことが重要です。

実際に保有している資産の時価が上下すると、ストレスを感じる可能性があります。実際の経験を通じて、管理能力や冷静な対応力を鍛え、計画的かつ冷静に投資と向き合いましょう。

③将来のライフイベントを見据えた資金計画を立てたい人

将来のライフイベントを見据えて資金計画を立てるうえで、投資信託の活用が必要となるかもしれません。ライフプラン表を作成し、将来のライフイベントを見据えた資金計画を立てたとき、必要に応じて貯金代わりに投資信託を活用しましょう。

結婚・出産・子どもの教育費・住宅購入・老後の生活費など、人生にはさまざまな費用を必要とするタイミングがあります。ライフステージごとのイベントに備えるためには、具体的な目標を設定し、着実に準備を進めることが大切です。

定期的に積み立てを行う仕組みを作れば、半強制的に資産形成に取り組めるため、自然と計画的にお金を用意できるでしょう。

6. 貯金と投資をバランスよく活用するためのコツ

貯金代わりに投資信託を購入する際には、貯金と投資のバランスを保つことが欠かせません。

貯金額が過剰だと、運用に回せるお金を眠らせてしまい、機会損失が発生してしまいます。逆に、投資額が過剰だとリスクが大きくなってしまい、暴落に巻き込まれるとパニック状態になるかもしれません。

貯金と投資の役割をしっかり理解し、それに基づいて計画を立てることで、無理のない資産運用を実現できるでしょう。

| 貯金の役割 | 資産を守ること |

| 投資の役割 | 資産を増やすこと |

まず基本となるのは、日々の生活費や突発的な出費に備えるための貯金です。生活費の3〜6ヶ月分を目安に蓄えておくと、急な支出にも余裕を持って対応できるでしょう。定期預金や普通預金を活用し、必要な現金を即座に引き出せる状態を整えましょう。

十分な貯金を用意できたら、余裕資金を投資に充てます。自分のリスク許容度に合った投資信託を選び、中長期的に運用しましょう。

多角的な分散投資を行うことで、リスクを分散させつつ効果的に資産を増やせます。国内外の株式や債券などを組み合わせて多様な資産に投資しつつ、長期的に運用し続けるとよいでしょう。

実際に投資を始めたあとは、ライフステージの変化や市場の状況に基づき、適切な調整を行うことも意識しましょう。リスク許容度はライフステージの発生に伴って変化するため、必要に応じて貯金と投資のバランスを見直すことが大切です。

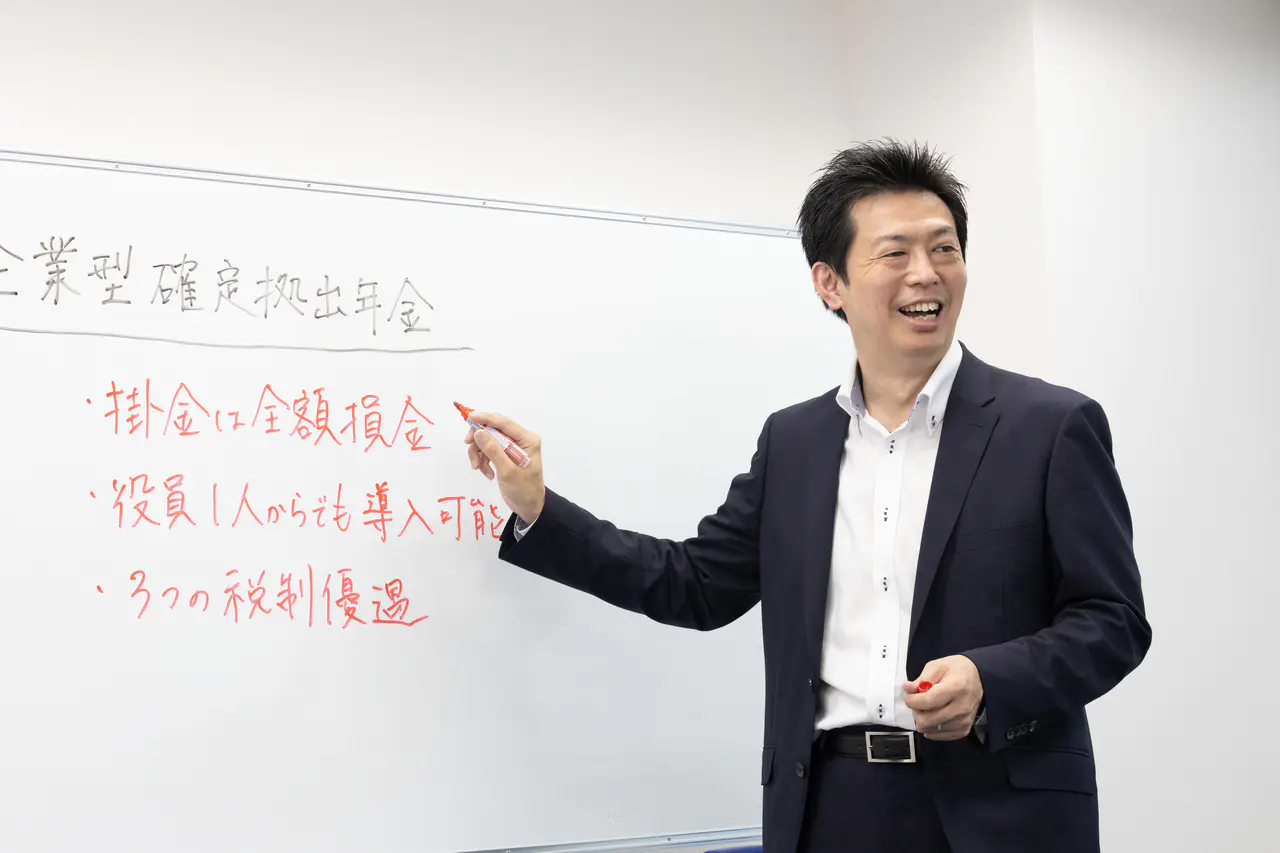

7. 貯金代わりになる企業型確定拠出年金のメリット

企業が福利厚生の一環で行う企業型確定拠出年金(企業型DC)も、貯金代わりとして機能する可能性があります。企業型確定拠出年金とは、企業が従業員のために掛金を拠出し(従業員が自分で拠出する制度もあります)、運用しながら老後資産を用意する制度です。

原則として60歳までは引き出せないため、半強制的に老後資産を用意できる制度といえるでしょう。

①税制優遇がある

企業型確定拠出年金には、以下のように税制優遇があります。

● 運用益が非課税になる

● 従業員が拠出した掛金は全額所得控除の対象となる

● 受け取る際には公的年金等控除または退職所得控除が適用される

NISAと同じように運用益が非課税になるメリットがあるため、効率的に資産を増やせるでしょう。企業が拠出した掛金は全額福利厚生費、従業員が拠出した掛金は全額所得控除の対象となるため、納税額にも影響を与えます。

②運用商品を柔軟に選べる

企業型確定拠出年金では、以下の中から運用商品を選択できます。

| 元本確保型 | 定期預金や保険 |

| 元本変動型 | 投資信託 |

元本を確実に守れる元本確保型商品を選択すれば、貯金と同じように活用できるでしょう。

通常の年金とは異なり、自分自身で運用商品を選んで資産を形成できる点は、企業型確定拠出年金のメリットです。リスクを取って運用した結果、結果がよければ多くの老後資金を用意できます。

公的年金の上乗せとなる私的年金を用意できれば、老後の経済的不安を軽減する効果が得られるでしょう。

③長期運用しやすい

企業型確定拠出年金は原則として60歳までは引き出せないため、自然と長期運用しやすいメリットがあります。特に早い段階から始めると、複利効果が大きくなり資産形成の効果を高められるでしょう。

長期的な視点を持ち、計画的に準備を進めると、充実した老後を実現できる可能性が広がります。

④企業としては導入しやすい

企業型確定拠出年金は、役員一人の企業でも導入できます。厚生年金の適用事業所であれば導入できるため、役員・従業員の資産形成をサポートしたいと考えている事業主の方は、導入を検討するとよいでしょう。

積立型の退職金制度とは異なり、企業は掛金を拠出すれば財務的な責任を果たせます。運用責任は加入者自身が負うため、企業が追加で費用を負担する必要はありません。

経済的な負担を抑えて制度を導入できる点は、企業型確定拠出年金のメリットといえるでしょう。このように、従業員だけでなく企業側にもメリットがあるため、導入は有意義なはずです。

8. まとめ

資産形成を進める際には、貯金と投資の双方を適切に組み合わせる必要があります。すでに十分な貯金を有している方であれば、投資信託を貯金代わりに活用できるでしょう。

一方で、十分な貯金を有していない方は、投資信託を貯金代わりに活用するのは危険です。投資信託には元本割れのリスクがある以上、当面の生活費や生活防衛資金は、別途確保しなければなりません。

企業型確定拠出年金は、税制面での優遇を受けながら投資信託を運用できます。リスクを取りたくない場合は元本確保型の商品を選択できるため、柔軟性に優れています。

自分のリスク許容度に応じた金融商品を選ぶことができ、計画的に資産を増やせる点は企業型確定拠出年金のメリットです。役員や従業員の老後資金づくりを視野に入れる際には、有効活用しましょう。

企業型確定拠出年金を導入する際には、日本企業型確定拠出年金センターへご相談ください。専門家が貴社の状況をヒアリングしたうえで、最適な制度をご提案いたします。

よくある質問(FAQ)

Q 投資信託はいくらから始められますか?

A 多くの証券会社や銀行では、100円や1,000円といった少額から購入可能です。

まとまった資金がなくても、お小遣いの範囲でコツコツと積み立てることができます。

Q 貯金代わりに投資信託を始めても大丈夫ですか?

A 当面の生活費や、近い将来に使う予定のあるお金(生活防衛資金)を貯金で確保できているのであれば大丈夫です。

あくまで「余裕資金」を使って、中長期的な目線で運用することをおすすめします。

Q 投資信託で損をしないためのコツはありますか?

A 「長期・積立・分散」を意識することです。

一つの資産に集中させず色々な投資先に分ける(分散)、毎月定額で購入する(積立)、長く持ち続ける(長期)ことで、リスクを軽減し安定したリターンが期待できます。