SBIオフィシャルパートナー!全国対応のスムーズな企業型確定拠出年金の導入なら

(株)日本企業型確定拠出年金センター

確定拠出年金運営管理機関番号794

東京オフィス:東京都港区新橋3丁目16-12 第一横山ビル6階

名古屋オフィス:名古屋市西区牛島町5番2号名駅TKビル801

合同会社の退職金制度。企業型DC活用方法と導入事例について解説します。

合同会社を設立したけれど、退職金の取り扱いはどうしようと悩む方もいらっしゃるでしょう。株式会社とは異なる会社形態のため、事例も少なくリサーチし難い状態といえます。

根強く残る退職金制度は、終身雇用が当たり前だった昭和の時代に作られたものです。法的な支払い義務がないとはいえ、「退職金制度の廃止」は従業員からの反発も多く設定し難いのも現状です。

そこで、合同会社の退職金制度として企業型確定拠出年金の導入をおすすめします。企業型確定拠出年金は、資産を受け取るときや運用益の発生時に手厚い税制優遇が受けられます。また、加入者が自分で運用を行うため、増減があった場合でも事業主が責任を追う必要がありません。

本記事では退職金制度として企業型確定拠出年金(企業型DC)の導入を提案します。導入の手順やメリット、導入事例についても解説しているので、ぜひ参考にしてみてください。

合同会社と株式会社はどんな点が異なるのでしょうか?双方の特徴やその違いについてくわしく説明します。

合同会社と株式会社はどんな点が異なるのでしょうか?双方の特徴やその違いについてくわしく説明します。

合同会社は、2006年5月に施行された会社法により新しく設立された会社形態で、出資者が経営者と同一であるという特徴があります。合同会社における社員は出資者を指し、従業員という意味を持ちません。したがって、出資した全ての社員が会社の意思決定権をもち、経営をおこないます。

アメリカのLLC(Limited Liability Conpany)をモデルに導入された合同会社には、「間接有限責任」が適用されます。間接有限責任は、会社が借金や負債を負った場合でも、出資額以上の責任を負う必要はないとされています。

株式会社とは、株式を発行して投資家に販売することで資金を集めて経営する会社形態です。株式とは出資した人に対して発行する証券をいい、株式を保有する出資者は株主といいます。

会社設立の際に出資した人(株主)と会社経営をおこなう人(取締役)が分離しているのが株式会社のひとつの特徴です。また、取締役は株主が集う「株主総会」での選出により決定され、取締役の中で会社を代表する人が代表取締役となります。

株式会社は国内の会社設立数のうち、約92.8%を占めているため社会的にも認知度が高い会社形態といえます。

株式会社は社会的にも認知度が高く、合同会社と比べて守らなければならない法律の規制が多い分、信用度が高いです。しかし、設立費用は合同会社の倍以上かかります。

一方、合同会社は出資比率に関係なく利益配分ができるため、経営の自由度が高いというメリットがあります。しかし、資金調達の方法が大きく限定されるのがデメリットです。

| 合同会社 | 株式会社 | |

| 意思決定 | 社員総会 | 株主総会 |

| 会社の所有者 | 各社員 | 株主 |

| 監査役の人数 | 不要 | 1人以上 |

| 代表者の名称 | 代表社員 | 代表取締役 |

| 役員・役職任期 | 任期なし | 通常2年、最長10年 |

| 決算公告 | 不要 | 必要 |

| 定款 | 認証不要 | 認証必要 |

| 利益配分 | 定款で自由に規定 | 出資比率に応じる |

| 設立費用 | 約10万~ | 約25万~ |

どちらの会社形態にもメリット・デメリットがあります。もし、設立費用を抑えて会社を立ち上げたいなら、まずは設立費用の少ない合同会社がおすすめです。合同会社から株式会社に移行することも可能なので、合同会社を運営しながら資金を貯めるのも良い方法でしょう。

退職金支払の有無や、有効な資金の蓄え方である企業型確定拠出年金(企業型DC)についてもくわしく説明します。

合同会社の退職の定義は、株式会社とは少し異なります。まず合同会社の「社員」は出資者です。その社員の中から、実際に業務をおこなう「業務執行社員」や社員を代表して決定権を持つ「代表社員」を選出し、運営をおこないます。また、仕事を遂行するために「従業員」を雇用することも可能です。

そのうえで、合同会社における社員や従業員の定義、退職とはどのような場合なのかを解説します。退職金支払の有無や有効な資金の蓄え方である企業型確定拠出年金(企業型DC)についてもくわしく説明します。

合同会社の場合、退職金制度が適用される事例は次の3つです。

- 代表社員や業務執行社員から社員に変更するとき

- 社員が会社を退職するとき

- 従業員が退職するとき

これらを考慮し、退職に備えて退職金を蓄える準備が必要になります。

費用を抑えて退職金の準備をするには、企業型確定拠出年金(企業型DC)の導入がおすすめです。企業型確定拠出年金は、会社が拠出した掛金を加入者が自ら運用を行う企業年金です。社会保険に加入している企業なら、導入できます。

また、途中退職した場合でも積立金を移動して運用を続けられるほか、掛金の拠出方法についても様々な選択肢があります。

企業が拠出する掛金に加え、加入者自身が上乗せして拠出する「マッチング拠出」を導入できます。ただし、規約に定めが必要となるため注意しましょう。

加入者による掛金の追加拠出には次のとおり規制があるので注意が必要です。

- 企業の掛金の額を超えないこと

- 企業の掛金との合算で、限度額を超えないこと

選択制企業型確定拠出年金は給与または賞与の一部を、掛金として受け取るか、給与として受け取るかを自ら選択できる制度です。この制度の導入で、企業は掛金を拠出する費用を抑えることができます。

企業型確定拠出年金(企業型DC)を導入するメリットを解説します。

企業型確定拠出年金(企業型DC)を導入するメリットを解説します。

- 税制面での大きな3つのメリット

- 積立資産の運用を加入者が行うメリット

企業型確定拠出年金の導入は、企業側だけでなく従業員側にも大きなメリットがあります。双方が有利であることを理解すれば、導入も前向きに進められるでしょう。

企業型確定拠出年金(企業型DC)は、税制面において優遇措置が3つあります。どれも節税効果が大きく効率よく資金を貯められます。

- 掛金は損金計上できる

- 運用益も非課税

- 受け取り時に各種控除が適用

ではどのような節税効果が期待できるのか、詳しく見ていきましょう。

拠出した掛金は全額損金として計上できます。また、加入者側にとっても企業型確定拠出年金(企業型DC)の掛金は非課税というメリットがあります。

たとえば、先に説明した選択制企業型確定拠出年金を選び、給与または賞与の一部を掛金として受け取った場合、その掛金分は給与所得から除外され所得税や市民税・社会保険料がかかりません。

さらに、企業型確定拠出年金(企業型DC)の積立金は通常、特別法人税が課税されます。しかし、現在は2026年3月31日まで凍結中のため納税不要です。

一般的な金融商品において資産運用し利益が発生すると、20.315%の税金が課税されます。しかし、企業型確定拠出年金(企業型DC)の場合、運用益は非課税です。

そのため、通常の資産運用に比べ、より効率的に資産形成できます。

企業型確定拠出年金(企業型DC)で運用した資金を受け取る方法は、一括で受け取る「一時金」や一定額が毎月支給される「年金」、さらに「一時金」と「年金」を組み合わせる方法の3通りから選べます。また、受け取り方によって受けられる所得控除は、以下の通りです。

| 受取方法 | 適用される所得控除 |

| 一時金 | 退職所得控除 |

| 年金 | 雑所得控除 |

企業型確定拠出年金(企業型DC)の資産運用は加入者自身がおこないます。運用によっては大きく運用益が出る場合もありますが、逆に元本を割る可能性もあります。しかし、運用は加入者の責任においておこなわれているため、企業が補填する必要もありません。

加入者は自分の資産が今どのくらいあるのかをいつでも確認できます。また、積み立てた資産は、たとえば会社の経営が不審だったり、残念ながら倒産したりした場合でも、会社の運営状況に関係なく守られるため安心だといえます。

合同会社で企業型確定拠出年金(企業型DC)を導入するには、特別なルールが存在するのでしょうか?くわしく見ていきます。

企業型確定拠出年金(企業型DC)の加入対象は、国民保険の被保険者です。したがって、厚生年金保険に加入している企業であれば、たとえ一人法人(ひとり社長)であっても導入が可能です。また、iDeCoからの資金移動も行えるうえ、手数料が企業負担になることも大きなメリットといえます。

合同会社で導入を決めた場合のプロセスを紹介します。

企業型確定拠出年金(企業型DC)の導入には、労使が合意しなければなりません。まずは説明会を開催し、社員に概要を説明して相互理解を深めましょう。

掛金の拠出を選択制にするかを含め、どのような企業型確定拠出年金(企業型DC)を導入するのかを決めて規約を策定します。記載する項目は次の通りです。

- 運営管理機関の名称

- 加入者資格

- 掛金の算出方法

- 年金の受取方法

規約を作成したら、地方厚生局に申請して承認を得ます。

会社は運営のため「運営管理機関」と「資産管理機関」を選任しなければなりません。

| 選任機関 | 任せる内容 | 主な機関 |

| 運営管理機関 | 制度を運営・管理する窓口 | 主に銀行が担当 |

| 審査管理機関 | 資産の管理・保全を担当 | 主に信託銀行や保険会社 |

社員へ提示する運用商品を選定します。リスク型やリターン型など異なる性質の商品を3つ以上用意しましょう。

投資や運用の基本的な知識や情報提供など、投資教育を行うことが努力義務とされています。

導入に伴う変更や改定に合わせて、就業規則の変更や給与システムの改定などの付随業務も必要です。

これらの導入プロセスは運営管理機関が執り行う場合もあります。

導入方法の詳細については株式会社日本企業型確定拠出年金センターへお問い合わせください。

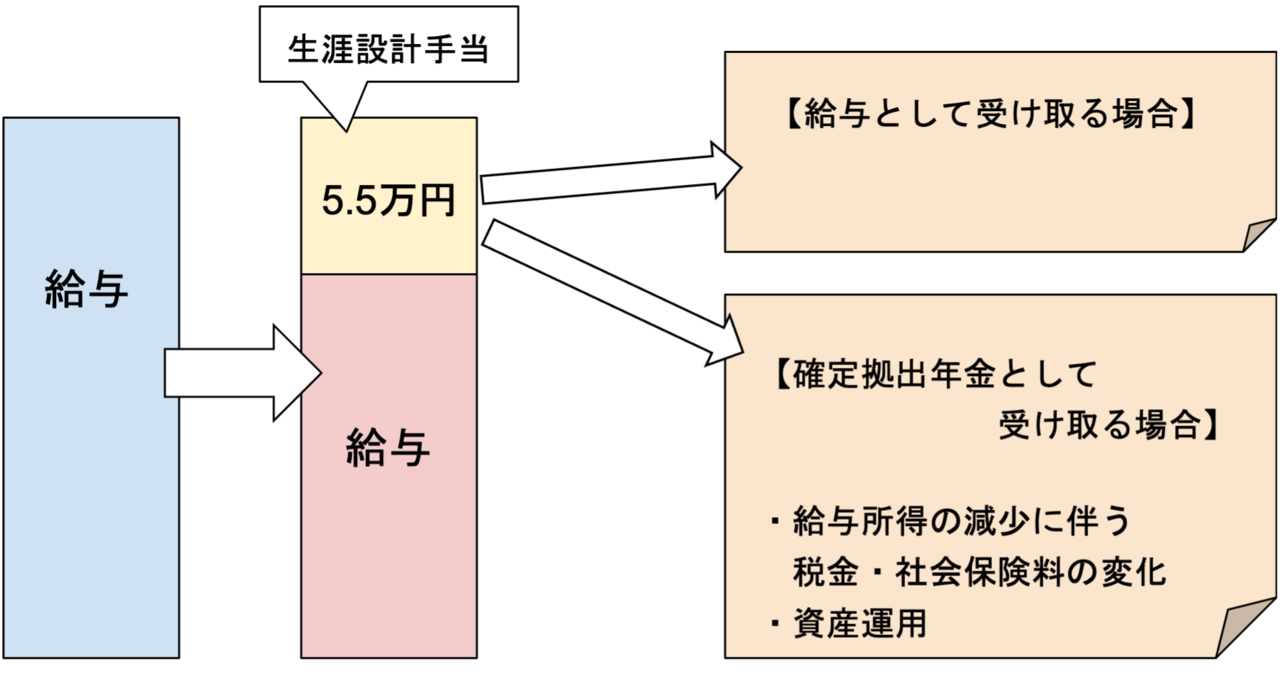

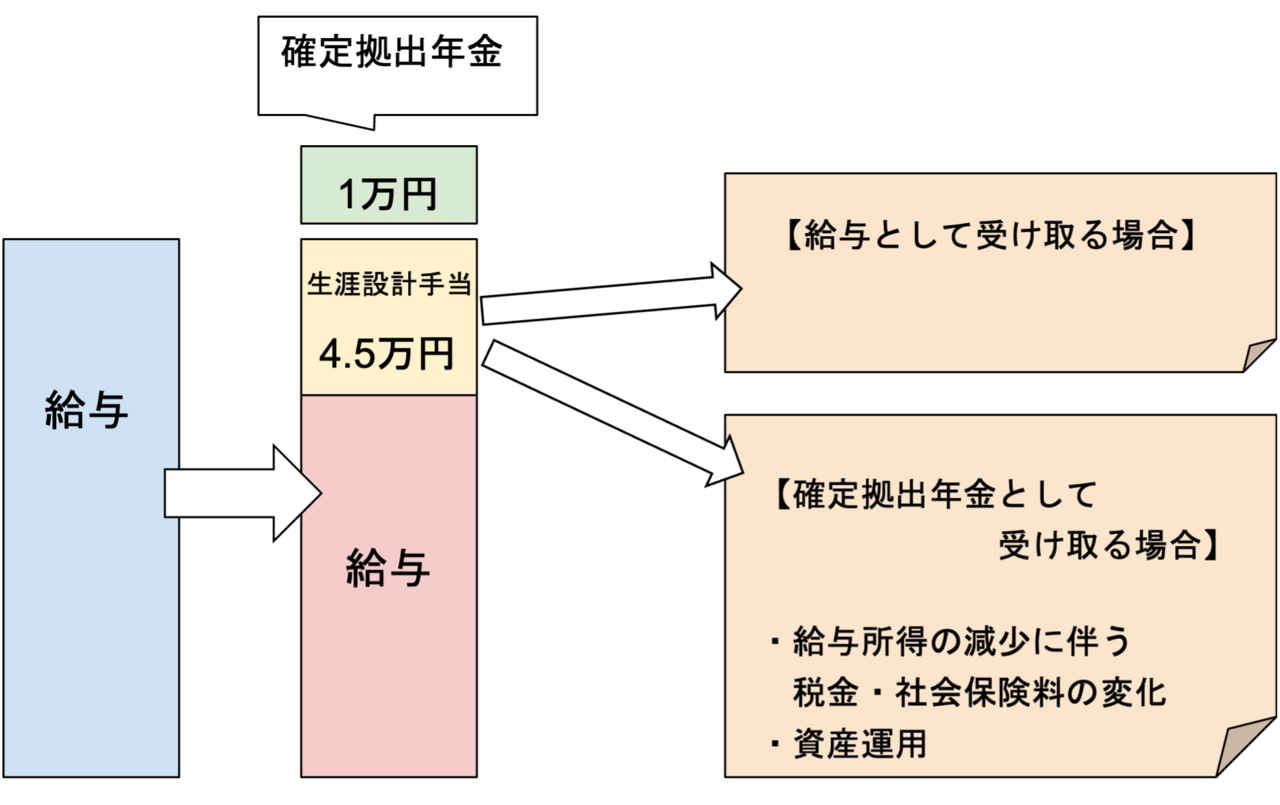

企業型確定拠出年金(企業型DC)の導入事例を紹介します。どちらの事例も企業が負担する掛金を従業員の給与から捻出するため、導入による負担が通常より軽いです。また、従業員にとっても税金や社会保険料が変化するだけでなく、受取時にも税制優遇を受けられるためメリットは大きいと考えられます。

- 給与を55,000円減額し、その分を「生涯設計手当」として付与する

- 選択制企業型確定拠出年金の掛金は「生涯設計手当」から拠出する

- 55,000円を上限に、企業型確定拠出年金(企業型DC)の掛金にするか、給与として受け取るかを各々従業員が選択し決定する

- 企業型確定拠出年金の掛金として全員に10,000円を付与し、代わりに退職金制度の見直し(減額または廃止)を行う

- 給与を45,000円減額し、その分を「生涯設計手当」として付与する

- 選択制企業型確定拠出年金の掛金は「生涯設計手当」から拠出する

- 45,000円を上限に、企業型確定拠出年金の掛金にするか、給与として受け取るかを各々従業員が選択し決定する

セミナー情報

お問合せ・ご相談はこちら

お気軽にご相談ください

お電話での相談はこちら

フォームでの無料相談は24時間中です。お気軽にご連絡ください。