全国対応のスムーズな企業型確定拠出年金の導入なら

(株)日本企業型確定拠出年金センター

確定拠出年金運営管理機関番号794

東京神田事務所:東京都千代田区神田錦町2-11-7 小川ビル6階

名古屋駅前事務所:愛知県名古屋市中村区名駅三丁目4番10号 アルティメイト名駅1st 3階

企業型確定拠出年金(企業型DC)の運用中に

株式市場が暴落した時はどうするべきか

企業型確定拠出年金(企業型DC)は、公的年金に加えて、企業が従業員のために掛金を拠出し、従業員自身が運用する制度です。運用益が非課税になる税制メリットがあるため、リスクを取って運用している方も多いのではないでしょうか。

しかし、株式市場が暴落した際には、企業型確定拠出年金で運用している資産が大きく減少することもあります。株式市場の暴落は十数年に一度のペースで起こっているため、今後も暴落に巻き込まれる事態は十分に考えられます。

企業型確定拠出年金の運用中に最もやってはいけないことは、慌ててリスク資産の全てを元本確保型商品に移すことです。一時的な市場の変動に過剰に反応することなく、冷静に自分自身の運用計画を維持しましょう。

株式市場の暴落時に避けるべき行動を解説します。

株式市場が暴落すると、企業型確定拠出年金で運用している資産も減ってしまうでしょう。暴落時には運用資産がどんどん減ってしまうため、恐怖や不安から投資信託の売却を考える方も少なくありません。

しかし、目先のマイナスに焦って、損失を確定させるのは避けるべき行動です。企業型確定拠出年金における「損失の確定」とは、元本変動型商品である投資信託を、元本確保型商品の定期預金や保険に移し替えることです。

株価が急落した際に、焦って売却を決断してしまうと、その後の回復時に上昇分の利益を得る機会を逃してしまいます。損益状況がマイナスのまま企業型確定拠出年金の受け取りを開始すると、制度のメリットを活かしきれずに終わってしまうでしょう。

企業型確定拠出年金コンサルタントのアドバイス

暴落時には、資産が毎日のように減少するため、恐怖を感じるのは仕方ありません。しかし、値動きが変動する「リスク」がリターンの源泉となっているのも事実です。目先の価格変動は無視して、長期的な視野で考えることが大切です。

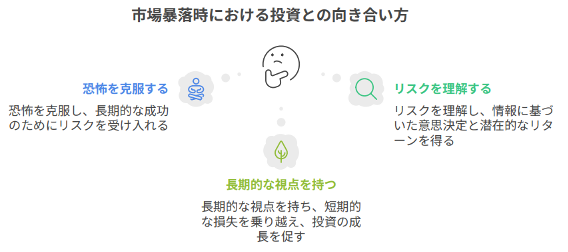

株式市場の暴落が起こると、多くの機関投資家や個人投資家は、焦りや不安に駆られがちです。このような時こそ冷静に判断し、適切な対応を取りましょう。

まず、長期的な視点を持つことを心がけ、短期的な値動きに一喜一憂しないことです。過去のデータを見ると、積立投資や分散投資を長期的に実践すれば、報われる可能性が高いです。

そのため、口座の運用状況がマイナスになっても、焦らず回復を待つのが最適解となります。

投資信託はさまざまな資産に分散投資を行い、安定した運用成果を期待できる金融商品です。幅広い資産にバランスよく投資する投資信託であれば、一時的には資産が減少しても、長期的には成長が期待できます。

企業型確定拠出年金は、老後の年金を準備するための重要な手段であり、非課税で運用できるメリットがあります。暴落が起き、相場が大きく下がったときに損失を確定させてしまうと、メリットを活かせません。非常にもったいない事態といえるでしょう。

冷静に考えると、相場が下落している局面は金融商品を割安に購入できる機会でもあります。安く購入できれば、その後の回復局面で資産を増やせるチャンスを得られるため、焦らずに投資信託を購入し続けましょう。

年金や老後の生活資金を安心して準備するためにも、「冷静さ」と「計画的な投資」の両方を意識しましょう。長期的視点で見た場合、暴落時でもそのまま金融商品の購入を継続したほうが、結果的に資産を増やす結果につながります。ただし個人のリスク許容度に応じて判断する必要があります。

企業型確定拠出年金コンサルタントのアドバイス

そもそも、企業型確定拠出年金を受け取れるのは原則として60歳以降です。受け取りまでに期間がある方の場合、「どうせ受け取りまで期間があるから、放置しよう」というゆとりを持つくらいが、丁度よい温度感といえるかもしれません。

加入者が心がけるべきことをおさらいしてみましょう。

企業型確定拠出年金は自然と長期運用になるため、運用中に暴落に巻き込まれても焦る必要はありません。

企業型確定拠出年金を運用するときに心がけるべき、基本的なことを解説します。

投資信託を購入する際には、長期・積立・分散を基本としましょう。企業型確定拠出年金では自然と積立投資は実行できるため、あとは加入者自身が長期的な視野を持ち、分散投資を意識することが大切です。

長期投資とは、時間を味方にする戦略です。一般的に、運用期間が長期になるほどリスクの軽減とリターンの安定を図れるため、利益を得られる可能性が高まります。

相場の上下に感情を左右されず、じっくりと回復のチャンスを待つことで、長期的に報われる投資を実践できるのです。

さらに、異なる資産に分散投資を行うことで、特定の資産の変動リスクを軽減できます。株式や債券など、さまざまな資産に分散投資すると、安定した資産形成につながる期待が持てるでしょう。

実際に、私たちが納めた年金保険料を運用しているGPIFでは、国内株式・国内債券・外国株式・外国債券という4つの資産に25%ずつ分散投資しています。その結果、2001年度以降の累積収益では年平均4.4%の運用実績を上げているため、長期・積立・分散は効果的な投資手法といえるでしょう。

暴落時には、運用している資産が減少するため、「掛金を減額して様子を見たい」と思うことがあるかもしれません。しかし、暴落している局面は金融資産を割安な価格で購入できるチャンスであるため、積立金額を変更する必要はありません。

掛金を一定に保ち、コツコツと積立投資をし続けることで、長期的には資産の増加を狙えます。割安で投資信託を購入し、回復局面を迎えることで、将来的に大きなリターンをもたらすのです。

このように、市場環境の影響を受けずに一定の投資を継続することが、長期的な資産形成や老後資金を準備する鍵となります。

自身のリスク許容度を正確に理解することも必要不可欠です。リスク許容度とは、どの程度の損失を受け入れられかを示す指標で、心理的・財政的な情報を総合的に加味して決定します。

一般的に、若くて退職までの期間が長いほどリスクを取る余裕があるため、リスク許容度は大きいと判断できます。また、投資経験があり資産の値動きに慣れている人はパニックに陥る可能性が低いため、リスク許容度が大きいといえるでしょう。

リスク許容度が大きい人は、相応のリスクを取って資産運用を行うとよいでしょう。具体的には、運営管理機関が用意しているラインナップの中から、株式や不動産(REIT)などの比較的リスクが大きい資産をポートフォリオの軸にします。

逆に、リスク許容度が小さい人は債券や元本確保型商品をポートフォリオの軸に据えれば、安心して長期投資と向き合えるでしょう。

自分の人生設計とリスク許容度に合った資産配分を心がけることで、安定的な老後資金の形成につながります。日常生活や緊急時の必要資金をしっかり確保したうえで、無理のないポートフォリオで運用すれば、暴落時にも冷静さを保てるでしょう。

企業型確定拠出年金の運用中は、頻繁なスイッチングやリバランスは不要です。

資産運用における「スイッチング」と「リバランス」は、どちらもポートフォリオを調整する手法ですが、目的や方法が異なります。

| スイッチング | 「運用商品の乗り換え」 を指す言葉。特定の投資信託を売却し、別の資産に切り替えること |

| リバランス | 「資産配分を元の割合に戻すこと」 を指す言葉。値上がりや値下がりによって資産の保有比率が変わったとき、当初のバランスに調整すること |

企業型確定拠出年金コンサルタントのアドバイス

老後資金を用意するために長期運用する企業型確定拠出年金において、短期的な運用成果の善し悪しに振り回されても意味はありません。受け取り時期が近づいている人を除いて、安全資産へスイッチングする必要はないでしょう。

投資信託の運用で損を避けるポイントを解説します。

投資信託の運用において損を避けるためには、慌てて売らないことが非常に重要です。暴落に巻き込まれると、「損をした」と感じるかもしれませんが、実際には単なる「含み損の状態」に過ぎません。

実際に売却しない限り(企業型確定拠出年金の場合は元本確保型商品へのスイッチング)、損失は確定しません。

暴落時には、多くの投資家が株式や債券、投資信託を売却するため「売りが売りを呼ぶ」状況になりがちです。

しかし、確定拠出年金の運用は長期になるため、他の投資家の動きは無視しましょう。定期的に同じ金額で積立投資をする「ドルコスト平均法」を淡々と実践すれば、購入するタイミングを分散でき、長期的に見るとリターンにつながるのです。

あわせて、企業型確定拠出年金の運用資産を選ぶ際には、運用実績・手数料・リスクレベルを十分に確認しましょう。自身のリスク許容度や投資目的に合った商品を選び、長期的に運用する前提で投資すれば、暴落に巻き込まれてもパニックに陥る事態を防げます。

なお、商品選びに関するよくある失敗事例を動画で紹介しています。あわせて参考にしてみてください。

企業型DCをやりたい方は必見!よくある失敗と回避テクニックをご紹介

年金受け取り方法の選択肢を紹介します。

企業型確定拠出年金の受け取り方法は、以下の3種類が用意されています。

- 一時金

- 年金

- 一時金と年金の併用

受け取り方法の特徴やメリットを理解することは、退職後の生活設計や資金計画において重要です。それぞれのメリットやデメリットをまとめました。

| 受け取り方法 | 特徴 | 向いている人 |

| 一時金 | ・一括でまとまった資金を受け取れる ・退職所得控除が適用され、勤続年数に応じた大きな控除効果が期待できる ・自由度は高いが、資金の自己管理が求められる | ・退職金や他の退職所得と合わせた受取額が控除枠内に収まる場合 ・まとまった資金を即時に活用したい方 |

| 年金 | ・毎月(または定期的)に分割受給でき、安定した収入を確保できる ・受取時は公的年金等控除が適用され、税負担が分散される | ・老後の生活資金として定期的な収入が必要な方 ・長期的に安定した資金計画を希望する方 |

| 一時金と年金の併用 | ・一部は一時金、残りは年金として受給することで、両方の控除(退職所得控除と公的年金等控除)のメリットを活かせる ・柔軟な資金運用が可能 | ・受給額が大きく、税制優遇の両面を最大限に活用したい方 ・用途に応じて一括と定期の受給を組み合わせたい方 |

一時金として受け取る場合は、住宅ローンの返済に充てたり、他の投資に活用したりしやすいというメリットがあります。一方で、年金形式では一定の額を継続的に受け取れるため、公的年金の上乗せとして活用できます。

なお、「この受け取り方法を選択するのがお得」という絶対的な正解はありません。将来のライフプランや必要な老後資金の金額、何歳まで働くのかなどを考慮し、自分の状況やニーズに合った適切な方法を選択しましょう。

企業型確定拠出年金コンサルタントのアドバイス

老後資金を用意するために長期運用する企業型確定拠出年金において、短期的な運用成果の善し悪しに振り回されても意味はありません。受け取り時期が近づいている人を除いて、安全資産へスイッチングする必要はないでしょう。

まずは無料相談にお申込みください。

企業型確定拠出年金は、老後の資金形成を行うために効果的な手段です。運用期間中に暴落に巻き込まれる可能性がありますが、慌てて運用資産を売却することは絶対に避け、冷静に状況を判断しましょう。

これまでの株式市場を見ても、リーマンショックやコロナショックをはじめとした暴落が起こっても、その後に回復してきました。暴落したときに資産を売却すると、回復局面を逃して損失を被ってしまうため、長期的な視点を持つことが重要です。

暴落時には運用している資産が減るため、心理的に焦ることもあるでしょう。しかし、暴落している時期は金融商品を割安の価格で購入できるチャンスと捉え、積立投資を継続することが大切です。恐怖や不安を感じる中でも、長期的な積立投資を実践すれば、将来的な利益を得られる可能性を高められます。

企業型確定拠出年金センターでは、これまでに1,300社以上へ企業型確定拠出年金制度の導入をサポートしてきました。弊社では、制度の導入だけでなく確定拠出年金制度で事業主に義務付けられている投資教育も代行しております。制度の導入を検討している事業主の方は、ぜひ無料相談へお申込みください。

YouTube『DCチャンネル』更新中!