全国対応のスムーズな企業型確定拠出年金の導入なら

(株)日本企業型確定拠出年金センター

確定拠出年金運営管理機関番号794

東京神田事務所:東京都千代田区神田錦町2-11-7 小川ビル6階

名古屋駅前事務所:愛知県名古屋市中村区名駅三丁目4番10号 アルティメイト名駅1st 3階

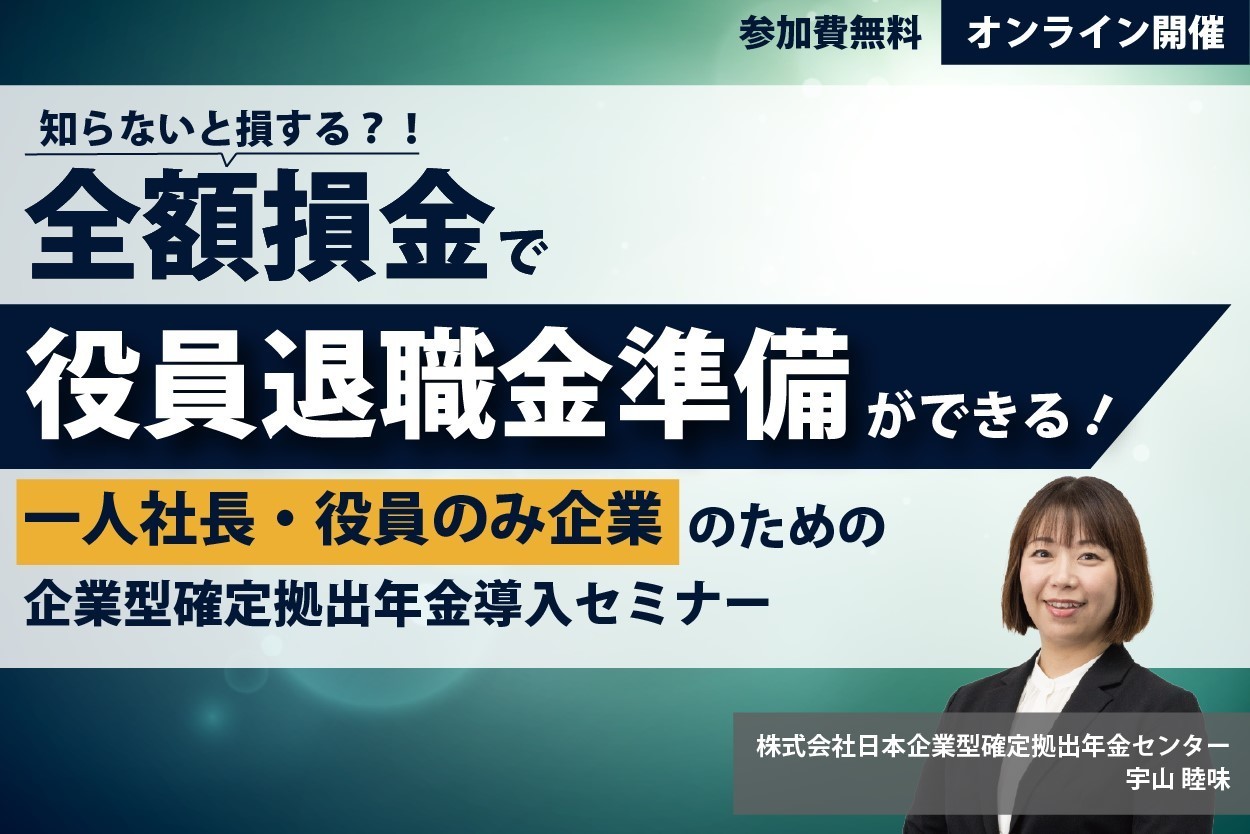

【2024年最新】企業型確定拠出年金(企業型DC)とは?

メリット・デメリットや注意点を交えて解説します!

企業型確定拠出年金(企業型DC)は、従業員が運用を行い、企業が掛金を拠出する制度です。

この制度には数多くのメリットが含まれていますが、デメリットや注意点も存在します。本記事では、企業型DCの利点やライフプランにおける位置付け、さらにiDeCoなどの個人型年金との違いをわかりやすく解説します。

退職金を得るための選択肢として、企業型DCはおすすめです。また、運用に関する手数料の負担が少ないことや、60歳までの資産形成が可能である点も魅力です。これから加入を考えている方は、ぜひそのメリットとデメリットを理解し、自分に最適な選択をしていきましょう。

確定拠出年金の基本を学びましょう。

確定拠出年金(日本版401k※)とは、企業年金の一つです。

確定拠出年金法を根拠としており、日本では2001年(平成13年)10月から始まりました。

確定拠出年金には、会社が企業年金制度として採用する「企業型確定拠出年金制度」と個人が資産形成として加入する「個人型確定拠出年金」の2種類があります。

企業型確定拠出年金も個人型確定拠出年金も、税制等のメリットを享受しながら、老後の積み立てを行うことができます。自分で自分の年金の積み立てを行うため、「ぷらす年金」とも呼ばれています。

企業型確定拠出年金は、従業員が自ら運用を行い、その運用成績によって将来受け取る額が変動する制度です。企業が毎月掛金を拠出し、従業員はその資産を選んだ金融商品で運用します。

このような制度は、役職に応じた掛金の設定や、マッチング拠出の活用など、多様な選択肢が提供されている点も特徴です。さらに、運用益が非課税であることや受け取る際も税制優遇が受けられるため、多くのメリットがあります。

一方で、60歳まで原則引き出せない点や、運用リスクを負う必要があるなどのデメリットもあります。資産運用の知識を身につけて、上手に制度を活用することが重要です。

※確定拠出年金制度は、アメリカで実施されていた401k制度に倣って施行されたため、「日本版401k」とも呼ばれています。

企業が制度を導入し、従業員が運用する制度。

運用成績によって退職後に受け取る額が変わる

企業型確定拠出年金(企業型DC)は、企業が毎月掛金を拠出し、加入者がその資産を運用する制度です。

この制度では、運用成績に応じて退職時に受け取る額が変わるため、自己責任が伴います。企業年金とは、こうした仕組みを活用して老後資金を形成する方法の一つです。

運用を行う際には、資産の配分を慎重に考える必要があります。

かつてはマッチング拠出が主流でしたが、

現在は選択制の企業型確定拠出年金が主流です。

企業型確定拠出年金(企業型DC)の制度が導入される前は、従業員が企業の掛金に対して自ら資金を上乗せする「マッチング拠出」が一般的でした。しかし、昨今では、従業員が自分の判断で運用商品を選べる「選択制」が主流となっています。

これにより、より多様な資産運用が可能となり、個々のライフプランに応じた退職金の形成が促進されています。

詳細は、個別無料相談にてお伝えしますのでお申込みください。

企業型確定拠出年金(企業型DC)における最大のメリットの一つは、掛金が全額所得控除の対象となることです。これにより、従業員は課税所得を減少させることができ、実質的な手取り収入が増えることになります。

また、選択制+会社拠出制度を利用して企業の掛金に自分の掛金を加える場合、その全額も所得控除の対象となるため、資産を効率的に増やすことが可能です。

これにより、老後資金のための準備がより効果的に行えます。

企業型確定拠出年金(企業型DC)の利点の一つは、利息や運用益がすべて非課税である点です。

これより、資産運用を通じて得られる利益に対して税金がかからず、効率的に資産を増やすことができます。

従業員は、税負担を軽減しながら、長期的な資産形成を図ることができるため、企業型DCは非常に魅力的な制度といえます。

企業型確定拠出年金(企業型DC)では、受け取る際にも税制の優遇を受けることができます。

具体的には、60歳以降に受け取る際に「退職所得控除」や「公的年金等控除」が適用され、税負担を軽減できます。

このため、老後資金を効率よく形成する手段として、企業型DCは非常に有利です。

メリット④ 役員・従業員それぞれに福利厚生制度として利用できる

企業型確定拠出年金(企業型DC)は、役員と従業員の両方が利用できる福利厚生制度として設計されています。また、加入資格は厚生年金適用事業所のため、要件を満たせばどの企業でも導入することができます。

この制度を活用することで、従業員は老後資金を計画的に形成することができ、企業にとっても人材の確保や定着に寄与するメリットがあります。

そして、役員は企業型確定拠出年金の掛金を全額損金で自身の退職金を積み立てることができます。制度導入には労使合意が必須ではありますが、殆どの場合で賛成いただくことが多いです。

企業が支援することで、役員・社員の資産形成を促す役割を最大限果たすことができます。

企業型確定拠出年金(企業型DC)には、60歳まで現金化できないというデメリットがあります。

このため、急な資金需要に対応できない点が大きな注意事項です。

退職後に年金として受け取るまでは、原則として資産を引き出すことができませんので、長期的な資産運用を慎重に検討することが求められます。

企業型確定拠出年金(企業型DC)のデメリットの一つは、資産運用を行うリスクです。

運用成績によっては元本割れの可能性もあるため、将来受け取る年金額が減少するリスクも考慮しなければなりません。また、運用の結果に責任を持つことになるため、適切な選択が求められます。

デメリット③ 従業員は運用管理機関を選ぶことができない

企業型確定拠出年金(企業型DC)では、従業員が運用管理機関を選ぶことができないため、自分の資産運用を直接管理することが難しくなります。

この制約により、自分の運用方針やリスク許容度に応じた選択ができないことがデメリットとなるため、運用成果に大きな影響を与える可能性があります。

弊社が提供する「SBIぷらす年金」では、手数料が業界最低水準なうえ、運用商品もバランスのいいものを揃えております。詳細は個別無料相へお気軽にお申込みください。

デメリット④ 掛金の拠出を中断できない

企業型確定拠出年金(企業型DC)には、掛金の拠出を中断できないというデメリットがあります。

このため、経済的な理由から一時的に資金を削減したい場合でも、掛金の支払いを続ける必要があります。この制約は、従業員にとって柔軟性を欠く要因となるため、資産形成の計画を立てる際には注意が必要です。対応策としては、掛金の変更ができる旨の投資教育も行う必要があります。

デメリット⑥ 公務員は加入できない

企業型確定拠出年金(企業型DC)は、一般企業の従業員にとって便利な制度ですが、公務員はこの制度に加入できないという大きな制約があります。

このため、公務員の方は他の退職金制度や資産形成手段を利用する必要があり、企業型DCの恩恵を受けることができません。iDeCo(個人型確定拠出年金)への加入を検討する必要があります。

企業型確定拠出年金導入の注意点

企業型確定拠出年金を導入する際には、慎重な検討が求められます。

まず、制度の目的を理解し、この制度を通じて何を実現したいのか、どのような形で従業員に便益をもたらすのかを明確にすることが重要です。さらに、税制上のメリットも十分に理解し、企業と従業員双方にとってメリットを最大化できるようにする必要があります。退職金制度としての位置づけを考える際には、企業側が従業員の退職後の生活支援にどのように寄与するのかをしっかりと理解し、適切な運用方針を定めることが不可欠です。

運用方法においては、選択する金融商品が将来的な資産形成に大きく影響を与えるため、慎重に選定しなければなりません。また、他の退職金制度との比較も絶対に欠かせず、自社の制度が競争力を持つものであるか、従業員にとって魅力的であるかどうかを評価することが重要です。

これにより、導入することで得られるメリットと当面の課題について十分な検討を行い、期待通りの効果を確実に得られます。

導入する目的を明確にしておく

企業型確定拠出年金を導入する際には、明確な目的を持つことが求められます。この目的があいまいな場合、制度の方向性や運用方法が不明確になり、結果として従業員が制度を十分に活用できない可能性があります。

上述しましたが、この制度を通じて従業員にどのようなメリットを提供したいのかを明示する必要があります。例えば、退職金制度の強化を図りたい、従業員の資産形成を支援したい、または福利厚生を充実させることによって企業の魅力を高めたいといった視点からの検討が考えられます。

また、企業型確定拠出年金の仕組みが従業員にうまく浸透しなければなりません。そうすることで、加入者を増やすことができ、社会保険料の負担軽減に寄与できる可能性が高まります。しっかりとした情報提供が行えれば、従業員は制度を正しく理解し、そのメリットを最大限に活用することができるでしょう。

弊社では、個別無料相談を行っているため、迷いがあればご相談ください。直接お問い合わせいただければ適切なアドバイスを提供させていただきます。

企業型確定拠出年金は継続的に従業員への金融教育が必須

企業型確定拠出年金は、会社が提供する福利厚生制度の一環として重要な役割を果たします。しかし、従業員がこの制度を正しく活用できるようにするためには、継続的な金融教育が不可欠です。毎月の積立額や受け取り方に関する理解がないと、従業員は制度のメリットを十分に享受できません。従業員が自分に合った運用方法を選べない場合、資産形成のチャンスを逃してしまいます。

教育内容には、iDeCoとは何か、運用商品の選び方、預金と投資の違い、さらにはそれぞれのメリット・デメリットについても触れる必要があります。従業員が引き出したいと考えた時に、その選択肢や手続きの理解が求められるため、情報提供が義務付けられます。これらの教育を受けることによって、受け取りの目安や決め方が明確になり、自分にとって何が最適か判断できるようになります。

弊社では、弊社経由で導入いただいたお客様は、「従業員向けの継続投資教育セミナー」を無料で実施しているため、導入後もご安心いただけmす。このセミナーでは、従業員一人ひとりが適切な投資判断を行えるよう、専門的で分かりやすい情報を提供しています。

また、対象者に合わせた内容の教育が、結果的に企業全体の資産形成にも寄与することにつながります。

こちらの詳細についても、個別無料相談にてお話しておりますので、ぜひお問い合わせください。

企業年金とは、企業が従業員の老後の生活をより豊かにするために、選択的に導入する年金のことです。

従業員側から見ると、厚生年金や国民年金等の公的年金に加えて、企業からも年金が支払われることになります。企業年金を大きくわけると「確定給付年金」と「確定拠出年金」の2種類に分かれます。

確定給付年金は、企業があらかじめ定めた額の年金を退職後に支給する仕組みです。これに対して、企業型確定拠出年金(企業型DC)は、企業が掛金を拠出し、従業員自らが運用を行う形式です。

企業型DCは、運用成績に応じて将来受け取る額が変動するため、自己責任の要素が強くなります。企業年金の選択肢として、将来の資産形成において重要な役割を果たしています。

「確定給付年金」とは?

確定拠出年金は、企業や個人が拠出する掛金を基に、加入者が自ら運用する制度であり、運用成績によって将来の受取額が変動します。

このため、従業員は市場動向を把握し、適切な運用戦略を持つことが求められます。確定給付年金と異なり、受取金額が運用次第で変動するため、自己責任の要素が強く、加入者は資産形成について意識的に取り組む必要があります。

確定給付企業年金には規約型と基金型がありますが、規約型は掛金を外部(信託会社や生命保険会社など)に拠出し、年金資金を管理・運用していきます。毎年、給付金の確保ができるかどうかが確認されます。

基金型では、企業が別法人として設立された年金基金に加入して、その基金に運用を任せます。

「確定拠出年金」とは?

確定拠出年金は、毎月の掛金が確定していることが特徴です。毎月決まった額の掛金を運用するため、将来の給付額は運用実績によって変動します。

どちらもメリットとデメリットがありますが、近年はより多くの企業で確定拠出年金が選ばれています。確定拠出年金は掛金が先に確定しているため、企業は費用の予測がしやすく、従業員にとっても離転職時に年金資産の持ち運びができるなど、双方にメリットがあるからです。

また、確定拠出年金を利用することで、運用益が非課税となり、将来的に受け取る際にも税制上の優遇が受けられるため、老後資金の形成が一層効率的になります。そして、企業型確定拠出年金では、従業員自らが運用商品の選定を行うため、自分のライフスタイルやリスクに合わせた資産運用が可能となります。

「SBIぷらす年金」では、運用商品としてアクティブファンドやインデックスファンドを選択できます。また、最低加入期間が決められているため50代の方であったとしても始める価値はあるといえます。

(補足)厚生年金基金とは?

厚生年金基金とは、企業が従業員のために設立する年金制度で、企業の掛金と従業員の掛金を基にし、運用機関に信託して運用されます。

企業が一定の年金額を約束する「確定給付型」の年金制度であり、公的年金である厚生年金の上乗せとなる形でで、老後の生活を支えるための資金を提供します。

これは、企業が独自に運営するため、各社ごとに内容や運用方針が異なることがポイントです。

企業型確定拠出年金(企業型DC)によって運用された資産は、原則として60歳以降に受け取ることができます。

この制度では、運用成績に応じて将来の受取額が変動するため、計画的に老後資金を形成する手段として非常に有効です。

特別なケースでは60歳未満でも受取が可能な場合もありますが、基本的に長期的な視点での資産運用が求められます。

例外的に60歳未満で受け取れるケース

企業型確定拠出年金(企業型DC)は原則として60歳以降に受け取るものですが、特定の要件を満たす場合には例外的に60歳未満でも受け取ることができます。

これには、退職や障害になった場合などの状況が含まれます。具体的な条件については制度の詳細を確認してください。

企業型DCとiDeCoを比較します

確定拠出年金は「企業型」と「個人型」の2種類があります。

企業型確定拠出年金の特徴は、企業が掛金を積立て、従業員が運用する制度であるということです。企業が掛金を積み立てるわけですから、確定拠出年金制度を設けている企業に所属していないと加入できません。

企業型DCは、運用実績に応じて退職後の年金額が変動するため、従業員は資産運用の知識を身につけ、自分の将来の資産形成に対して責任を持つ必要があります。また、企業型DCを導入する企業は、従業員の老後資金を支援する手段として機能し、福利厚生の一環として活用されます。

加入者は、企業が提供する運用商品の中から自分に合ったものを選ぶことが求められ、選択肢の幅が広がることで、資産運用の自由度も増すことになります。

iDeCo(個人型)については、加入者自信が運営管理機関(金融機関)を探し、加入することになります。

企業型確定拠出年金とは?

企業型確定拠出年金の掛け金上限額は最大年間660,000万円で、個人型の最大276,000円と比較しても高く、節税メリットを多く享受できることが最大の特徴です。(個人型の拠出限度額は第2号第3号被保険者の場合)

また、企業型確定拠出年金は積み立て時に給与としてみなされないため、社会保険料の対象とはなりません。積み立てることで標準報酬月額が減少した場合、厚生年金保険・雇用保険・労災保険等の一部給付が減少する可能性があります。

このような特性により、企業型確定拠出年金はサラリーマンの老後の資産形成を支援する効果的な手段として注目されています。また、制度間のポータビリティが可能なため、転職時にも6ヶ月以内に手続きをすれば転職先若しくは個人口座に移換することができます。

さらに、企業が拠出する掛金以外に、従業員が自己負担で上乗せ拠出(追加拠出)できるマッチング拠出制度を導入している企業も多く、これにより従業員は自身の資産形成にさらに積極的に取り組むことが可能となります。

運営管理機関の選び方に迷った場合は、ぜひ弊社の個別無料相談にへお問い合わせください。企業型確定拠出年金とはなにか、企業年金の3階建てをなぜ考える必要があるのか、企業型確定拠出年金の制度設計の種類や見方などについての疑問にお答えいたします。

個人型確定拠出年金(iDeCo)とは?

個人型確定拠出年金(iDeCo※)は積み立て時の掛金は全額所得控除されます。

拠出した掛金の年間の総額を所得から差し引けるため、その分の所得税と住民税が軽減されるのです。また個人で申込をするため、雇用形態にかかわらず加入することができます。ただし、手数料も個人負担ですので、企業負担である企業型と比較するとメリットが少ないかもしれません。※iDeCo(イデコ)の愛称でも呼ばれています。

個人型と企業型はよく比較されていますが、個人の状況によって選択肢が限られる場合があります。どちらも節税メリットがあるので、自身や会社の状況に合わせて、上手に活用していきたいものです。手続きをすることによって、途中で企業型へ移換することもできます。(両制度を組み合わせてしようすることも可能です。)

なお、iDeCoは運用商品が選べるため、運用の仕方によっては大きな利益を得ることも可能です。また、iDeCoと企業型DCを併用することで、より多様な資産形成が実現できます。

自身のライフステージに合わせた柔軟な資産運用を考えることも重要です。将来の自分のために、どちらの制度も効果的に活用し、自立した老後資金を形成していくことを目指しましょう。

iDeCoと企業型DC、どちらがお得?(動画)

YouTube『DCチャンネル』更新中!