全国対応のスムーズな企業型確定拠出年金の導入なら

(株)日本企業型確定拠出年金センター

確定拠出年金運営管理機関番号794

東京神田事務所:東京都千代田区神田錦町2-11-7 小川ビル6階

名古屋駅前事務所:愛知県名古屋市中村区名駅三丁目4番10号 アルティメイト名駅1st 3階

公的年金を受給中に確定申告は必要?

不要?知っておきたいポイント

公的年金を受給している方が確定申告を行う必要があるかどうかは、個々の状況によって異なります。なお、「年金受給者の確定申告不要制度」により、多くの年金受給者は確定申告が不要です。

しかし、年金を受給しながら働いている方や事業で収入を得ている方は、確定申告が必要です。また、医療費控除や雑損控除などの所得控除が適用される場合、確定申告を受ければ還付を受けられます。

今回は、公的年金を受給中の確定申告のルールや、知っておきたいポイントなどを解説します。

確定申告が必要か不要かを判断する基準を解説します。

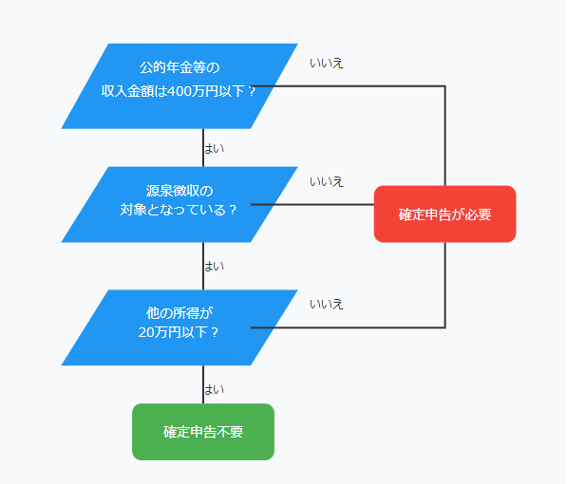

「年金受給者の確定申告不要制度」により、以下のいずれにも該当する年金受給者の方は確定申告が不要です。

1. 公的年金等(※1)の収入金額の合計額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる

2. 公的年金等に係る雑所得以外の所得金額(※2)が20万円以下である

※1:公的年金等とは

国民年金や厚生年金、共済組合から支給を受ける老齢年金(老齢基礎年金、老齢厚生年金、老齢共済年金)、恩給(普通恩給)や過去の勤務に基づき使用者であった者から支給される年金、確定給付企業年金契約に基づいて支給を受ける年金など

※2:公的年金等に係る雑所得以外の所得とは

生命保険や共済などの契約に基づいて支給される個人年金、給与所得、生命保険の満期返戻金など

つまり、年金収入が400万円以下で税金が源泉徴収されており、その他の収入がない方は確定申告が不要です。

企業型確定拠出年金コンサルタントのアドバイス

なお、年金以外の「所得」が20万円を超えるかどうかで、確定申告が必要になるか判断する点に注意しましょう。たとえば、事業収入が50万円でも、経費を差し引いた結果所得が20万円以下になれば、確定申告は不要です。

控除と還付の仕組みを解説します。

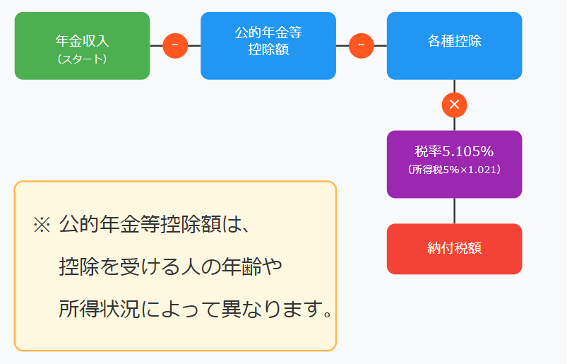

年金受給者が確定申告を行う際、控除と還付の仕組みをしっかりと理解することが大切です。年金は雑所得として課税対象になりますが、場合によっては所得控除が適用され、確定申告を通じて還付を受けられます。

医療費控除や配偶者控除をはじめ、さまざまな控除があるため、還付を受けられそうな方は控除を有効活用しましょう。

親族を扶養することになった場合、被扶養者の年間合計所得金額が48万円以下など、一定の要件を満たせば「扶養控除」を受けられます。所得控除額は被扶養者の年齢によって異なり、38万~63万円です。

夫と離婚したり死別した妻は、寡婦控除を受けられる可能性があります。所得控除額は27万円または35万円です。

自己又は自己と生計を一にする配偶者その他の親族のために医療費を年間で10万円以上支払ったとき、10万円を超えた金額が医療費控除の対象となります(年収200万円未満の方は総所得金額等の5%)。

また、自己又は自己と生計を一にする配偶者その他の親族のために12,000円を超える対象医薬品を購入した場合は、12,000円を超える部分が「セルフメディケーション税制」として所得控除の対象です。

なお、医療費控除とセルフメディケーション税制は、いずれかの選択制です。

国民年金保険料や国民健康保険料などの社会保険料は、全額が社会保険料控除として控除対象です。自分だけでなく、家族分の社会保険料を支払ったきも控除を受けられます。

民間の生命保険会社で生命保険料や医療保険料などを支払っている方は、生命保険料控除を受けられます。また、地震保険料を支払っている方は地震保険料控除を受けることが可能です。

災害や盗難などの被害により資産が損害を受けたとき、雑損控除を受けられます。受けられる所得控除は、以下のいずれか多い金額です。

● (損害金額+災害等関連支出の金額-保険金等の額)-(総所得金額等)×10%

● (災害関連支出の金額-保険金等の額)-5万円

自然災害をはじめ、何らかの理由で資産に損害を受けた場合は、雑損控除を申請しましょう。

住宅ローンの残債があるとき、年末時点における残高の0.7%の税額控除を受けられます。返済期間や所得などの適用要件をクリアしている場合は、忘れずに確定申告しましょう。

自宅をリフォームしたときも、一定の要件を満たせば住宅ローン控除の対象になります。

ふるさと納税をしたとき、寄附金控除を受けられます。受けられる控除額は「寄附金額-2,000円」です。

ただし、ふるさと納税の「ワンストップ特例」を利用する場合は、確定申告をする必要はありません。

扶養親族がいる公的年金受給者の方には、「扶養親族等申告書」が届きます。申告書を提出すれば、配偶者控除をはじめとした各種控除を受けられます。

提出していない場合は、確定申告時に扶養親族の状況を申告することで、所得控除を受けられます。

年金受給者のよくあるケース別確定申告のポイントはこちら

年金受給者に確定申告が必要かどうかは、各自の状況に応じて変わります。

以下で、ケース別にどのような手続きが必要か解説します。

昨今は65歳以上になっても働く方が増えています。年金以外に給与収入を得ており、給与収入から給与所得控除を差し引いた金額が20万円を超えると、確定申告が必要です。

この場合、勤務先から渡される源泉徴収票と年金事務所から送られる公的年金等の源泉徴収票を基に、確定申告をします。

給与所得ではなく事業所得や雑所得を得ている場合も、20万円を超えると確定申告が必要です。具体的なケースとして、自らが事業主として事業活動を行っている方が該当します。

この場合、収入から経費を差し引いた金額が20万円を超えるかどうかで、確定申告が必要か判断します。収入だけでなく、業務関連の交通費や通信費、必要な物品購入費などを正確に記録することが大切です。

確定申告が不要とされる条件に該当する年金受給者であっても、所得控除を受けることで税金が還付されます。扶養控除や医療費控除など、利用できる控除を適用し、適切に申告すれば還付を受けられます。

還付の手続きをしないと、本来であれば納める必要がなかった税金を余分に納めることになります。納める税額を最適化するためにも、利用できる控除の制度は有効活用するとよいでしょう。

確定申告の準備と必要書類を確認しましょう。

確定申告を行う際には、必要な書類を準備することが欠かせません。年金事務所から送付される源泉徴収票と、勤務している方は勤務先から渡される源泉徴収票を用意しましょう。

控除を受ける場合は、控除の種類ごとに必要な書類が異なります。たとえば、医療費控除を受ける際には、医療費の明細書や領収書が必要となるため、大切に保管しておきましょう。

公的年金の源泉徴収票は、年金事務所から送られます。給与収入に関する源泉徴収票は、勤務先から渡されるか郵送で届くケースが一般的です。

医療費控除を受ける際は、医療機関から受け取った領収書、セルフメディケーション税制を利用する場合はレシートまたは領収書が必要です。また、社会保険料控除を受けるためには、健康保険や介護保険の支払いを証明する書類が必要です。

具体的に、確定申告で必要となる書類は以下のとおりです。

● 確定申告書

● 公的年金や個人年金等の源泉徴収票

● マイナンバーカードまたは通知カードと身元確認書類

● 給与所得者の源泉徴収票

● 各種控除のための書類

● 医療費控除明細書、医療費通知

● セルフメディケーション税制の明細書(領収書)と適用のための取り組みを示す書類(健康診断など)

● 社会保険料控除証明書

● 共済等の掛金額の証明書

● 生命保険や火災保険等の支払証明書

● 寄付金の受領書、政党等寄附金特別控除額の計算明細書等

● 災害や盗難等によるやむを得ない支出の領収書

● 住宅借入金等特別控除額の計算明細書など住宅ローン控除の必要書類

これらの書類は、確定申告時に円滑に手続きを進めるためにも、日頃から丁寧に整理して保管しておきましょう。

e-Taxを利用することで、確定申告をオンラインで簡単かつ効率的に行うことが可能です。マイナンバーカードを事前に用意したり、利用者識別番号を取得したり、さまざまな準備を行う必要があります。

税務署へ足を運んで申告したり郵送で申告したりすることも可能ですが、オンラインで申告を行うと、自宅にいながら確定申告が完結するので便利です。

企業型確定拠出年金コンサルタントのアドバイス

いずれの場合でも、経済的な損失を被る事態になりかねません。確定申告が必要なときは、きちんと必要書類を用意したうえで正確に申告しましょう。

賢く確定申告を行うポイントはこちら。

確定申告を効率よく、そして賢く行うためには早めの準備と情報の整理が欠かせません。まずは自分に確定申告を行う必要があるのかを認識したうえで、必要書類や資料を事前に揃えましょう。

また、マイナンバーカードを取得してe-Taxの準備を進めることをおすすめします。自宅にいながら、24時間好きなタイミングで確定申告ができるので便利です。

e-Taxは、紙媒体の申告より手続きが簡略化されるだけでなく、還付金の受け取りが早まることもあります。無料で使える国税庁のツールや、有料ソフトを使った申告も選べますので、自分に合ったツールを利用しましょう。

YouTube『DCチャンネル』更新中!